「小規模宅地等の特例」住宅用の要件とは?

●誰が相続するかによって要件が異なる

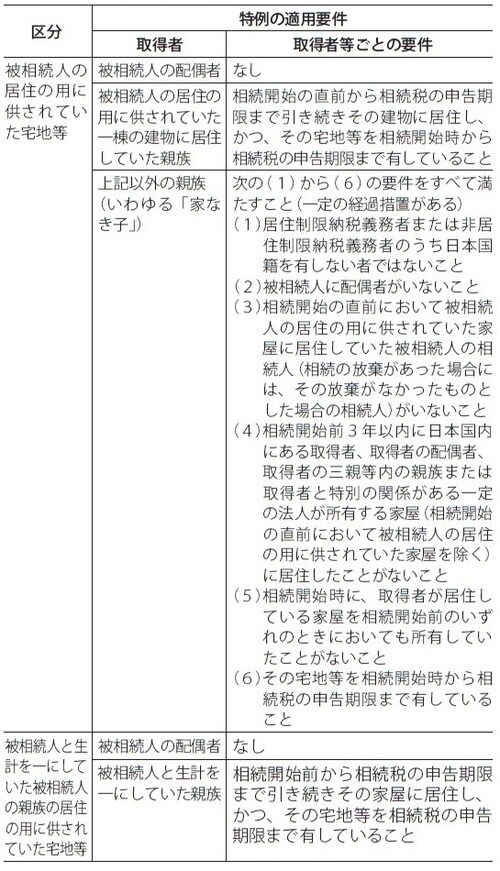

「小規模宅地等の特例」のうち、最もよく利用されるのが、住宅用である被相続人等の居住用に供されていた「特定居住用宅地等」のパターンです。

典型的なのは、被相続人の自宅に同居していた親族(配偶者または子など)が、被相続人の自宅をそのまま相続する場合です。

「特定居住用宅地等」に当てはまれば、自宅の敷地のうち330㎡までの部分について、相続税評価額が80%減額されます。

ただし、適用の要件は図表34のようにかなり細かく定められており、特に誰が相続するかによって要件が異なる点には注意が必要です。

被相続人が「老人ホームに入っていた場合」の注意点

●親以外の人が住むと対象外になるので注意

「小規模宅地等の特例」のうち、「特定居住用宅地等」のパターンでは基本的に、相続開始の直前に、被相続人がその土地に住んでいることが必要です。

しかし、最近は老人ホームなどに入居し、そこで看取りを迎えるケースや病院へ移って亡くなるケースが増えています。

そうしたケースでも、次のような事由が認められれば、「小規模宅地等の特例」の対象となります。

(1)被相続人が要介護認定もしくは要支援認定を受け、グループホームや有料老人ホーム、介護医療院、サービス付き高齢者向け住宅などに入居していた場合

(2)被相続人が障害支援区分の認定を受け、障害者支援施設などに入居していた場合

被相続人が老人ホームなどへ移ったあと、その自宅を事業の用、または新たに被相続人と生計を一にしていた親族以外の人の居住の用に供した場合は適用除外となるので注意してください。

税理士法人チェスター

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】