●市場参加者の中には、量的緩和を段階的に縮小するテーパリングの動向を警戒する向きが多い。

●ただ前回のテーパリング期間、米10年国債利回りは緩やかに低下し、ドル円は横ばい推移だった。

●日米株価も落ち着いた反応、つまり当局と市場の十分な対話で、テーパリングの混乱は回避可能。

市場参加者の中には、量的緩和を段階的に縮小するテーパリングの動向を警戒する向きが多い

テーパリングとは、英語の「taper(先細る)」から生まれた言葉であり、中央銀行が、国債などの金融資産を買い入れる量的緩和について、新規の買い入れ額を段階的に減らし、終了に向かわせる手法のことをいいます。米連邦準備制度理事会(FRB)は2014年1月から10月までテーパリングを実施した経緯があり、市場では、米国の景気がこの先一段と回復すれば、再びテーパリングが行われるとの見方があります。

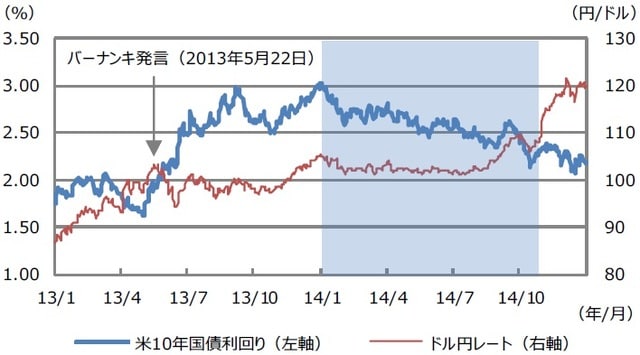

一般に、中央銀行による国債買い入れの縮小は、需給緩和による国債価格の下落(利回りの上昇)要因となります。また、2013年5月には、バーナンキFRB議長(当時)が予期せぬタイミングでテーパリング実施を示唆したことから、米国債利回りが急上昇し、金融市場が混乱したという出来事もありました。そのため、市場参加者の中には、テーパリングの動向を警戒する向きが多くみられます。

ただ前回のテーパリング期間、米10年国債利回りは緩やかに低下し、ドル円は横ばい推移だった

そこで、今回のレポートでは、過去のFRBによるテーパリングで金融市場はどう反応したかを検証します。まず、米10年国債利回りの動きをみると、2013年5月1日は1.63%水準(取引終了時点、以下同じ)でしたが、5月22日の前述のバーナンキ発言を受けて上昇ペースが加速し、2013年末には3%台に達しました(図表1)。ただ、実際にテーパリングが始まると利回りは緩やかに低下し、2014年末には2.17%水準まで戻りました。

[図表1]米10年国債利回りとドル円レートの推移 (注)データは2013年1月1日から2014年12月31日。色付き部分はテーパリングの実施期間(2014年1月から10月)。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

次に、ドル円に目を向けると、2013年5月1日は1ドル=97円39銭水準でしたが、バーナンキ発言で円高が進行し、94円31銭水準をつけました(図表1)。その後は横ばい推移が続きましたが、年末にかけてドル高・円安が進み、2013年末には105円台を回復しました。2014年のテーパリング期間は、ほぼ横ばいでしたが、10月31日に日銀が追加緩和を決定するとドル高・円安が加速し、2014年末には120円近辺に達しました。

日米株価も落ち着いた反応、つまり当局と市場の十分な対話で、テーパリングの混乱は回避可能

最後に、株式市場の動きを確認すると、日経平均株価、ダウ工業株30種平均とも、2013年5月22日のバーナンキ発言後、一時的に下落したものの、2013年末にかけて持ち直しました(図表2)。テーパリングの期間中、日経平均は上値の重さが目立ちましたが、前述の日銀の追加緩和で、年末にかけて持ち直しました。ダウ平均は何度か調整が入ったものの、底堅さを維持しました。結局、2014年の年間上昇率は、両指数とも7%を超えました。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

2013年5月のバーナンキ発言で、市場は一時的に動揺したものの、結果的にテーパリング開始を織り込みました。そのため、2014年に実際にテーパリングが始まると、市場は比較的落ち着いてこれを受け止め、少なくとも強いリスクオフ(回避)の反応はみられませんでした。したがって、今後、再び米国でテーパリングが実施されることとなっても、FRBが事前に市場との対話を十分に行えば、大きな混乱は回避できるとみています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『前回のテーパリングで市場はどう反応したか』を参照)。

(2021年2月17日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト