譲渡所得税の課税を100%繰り延べられる

等価交換が好まれるもう一つの大きな理由に税制面のメリットがあります。譲渡所得税に関するメリットです。等価交換というのは、文字通り固定資産である土地や建物を同じ価値の資産と交換することです。

地主さん同士が隣地などを交換しあうときに利用する交換の特例(所得税法第58条)というのがありますが、今回はあくまでもビジネスとしての等価交換ですので、政策的に措置法に定められる「立体買換えの特例」を使います。

この特例は、一定の条件に当てはまれば、譲渡所得税の課税を100%繰り延べられるものです。注意点は、あくまでも課税の繰り延べですので、含み益に対する課税の免除ではありません。将来的に売却するときなどは、等価交換により繰り延べた税金を支払う可能性があることを頭に入れておく必要があります。

●立体買換えの特例

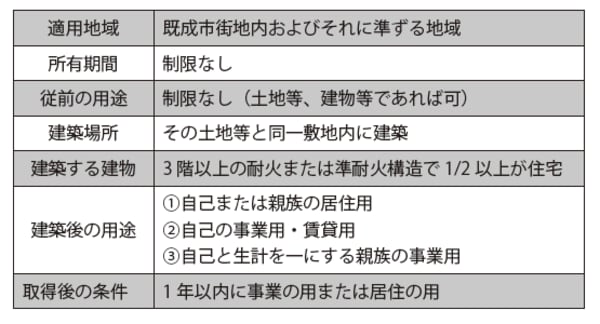

既成市街地内にある土地などを譲渡して、同一敷地内に地上階数3階以上の耐火建築物または準耐火建築物、建物の床面積の半分以上が居住用といった条件を満たせば課税が繰り延べされます。詳細は下記の図表をご参照ください。

等価交換方式を実行する場合には、税金負担の有無を早期に把握しておくことが重要です。このあたりの税制に詳しい税理士に問い合わせてください。いずれにしても、等価交換方式は、残したい土地を有効活用することができ、しかも譲渡所得税の課税繰り延べといった税制面でのメリットもさまざまあります。等価交換方式の特徴をきちんと理解した上で、ぜひ生かしたいものです。

【図表 無税のための条件】

売却時には繰り延べた税金を支払う可能性もある

では、ここで等価交換方式のメリットとデメリットを整理しておきましょう。

【メリット】

①自己資金がなくても、また銀行等から融資を受けることなく、自己負担なしで建物を取得できて事業などを継続できる。

②一定の条件を満たしていれば、等価交換によって生じる譲渡益への課税がゼロにできる。

③土地を渡して建物をもらうことになるため、相続税評価額が安くなり結果として相続税の節税効果がある。

④ローンを組まずにすむために収益性、安定性が高くなる。

⑤デベロッパーの事業ノウハウの恩恵を受けることができる。

【デメリット】

①デベロッパーのビジネススタイル(分譲マンション、商業ビル、ワンルーム等)に大きく影響されるために、デベロッパーの選択を間違えると自分のイメージとは異なる不動産を取得することになってしまうことがある。

②立体買換えの特例はあくまでも課税の繰り延べであり税金の免除ではないので、将来売却する場合の税負担を考慮しておく必要がある。

③等価交換方式では、建物が圧縮記帳され、減価償却費が小さくなる。それにより不動産所得が大きくなるので、中長期的に見ると所得税負担が大きくなるケースがある。