\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

米雇用統計:1月の就業者数は市場予想を下回り、前月は大幅に下方修正

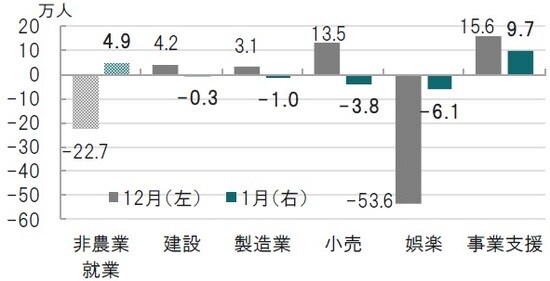

米労働省が2021年2月5日に発表した1月の雇用統計で、非農業部門就業者数は前月比4万9千人増と、市場予想(10万5千人増)を下回りました。前月はマイナス22万7千人と速報値のマイナス14万人から下方修正されました(図表1参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

家計調査に基づく失業率は6.3%と、市場予想、前月(共に6.7%)を下回りました。ただ、労働参加率が61.4%と前月の61.5%からに低下するなど労働市場から退出した人の増加が失業率低下の一因と見られます。

どこに注目すべきか:追加経済対策、労働参加率、長期失業

1月の米雇用統計が発表された直後、就業者数は市場予想を下回る一方で、失業率は低下(改善)と数字だけ見ると判断に迷う内容でした。市場も発表直後は方向感が定まりにくかったのですが、内容が明らかになるにつれ雇用市場の改善は鈍いと判断したようです。結果として、追加経済対策の必要性が高まるとして株高、金利高が演出されたと見られます。

確認のため雇用統計を受けた市場の反応を振り返ります。通常であれば景気鈍化は株安、金利低下が想定されますが、現局面では景気鈍化は1.9兆ドル規模とも言われる追加経済政策の協議進展に対する支援材料と見なされ、株高金利高の一要因につながったと考えられます。

次に、1月雇用統計で回復が鈍い点を振り返ります。

まず、非農業部門就業者数ですが、前月比4.9万人と前回のようなマイナスは回避されています。しかしながら、セクター別の就業者を見ると前回は新型コロナウイルスの影響を受けた飲食、宿泊業などを含む娯楽が大きく雇用を縮小させました(図表1参照)。今回、娯楽は依然マイナスながら幅を縮小させる一方で、他のセクター、例えば製造業や小売などの雇用の回復が鈍くなっている点が気がかりです。次回以降の各セクターの雇用動向に注目しています。

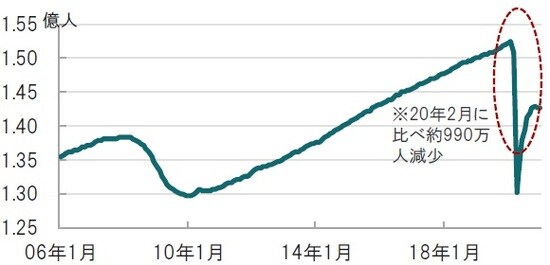

次に、非農業部門就業者数は前月が前月比マイナス22.7万人と下方修正されているうえ、1月も前月比プラスに転じたとはいえ低い伸びです。就業者数全体の推移を見ると、コロナ前に比べ就業者数は約990万人減少しています(図表2参照)。単純計算で月20万人のペースで差を埋め合わせると4年程度かかる勘定です。イエレン米財務長官が財政支援策などがなければ回復は25年と述べたのと整合的です。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

失業率は6.3%に低下しましたが、背景は労働参加率の低下に示されるように、働くことをあきらめた人の増加が一因とみられます。失業率の計算では労働市場から人が出てゆくと失業率が下がる傾向があり、その意味で質の悪い失業率の低下と見ています。これは別の指標でも同様で、平均失業期間は今回26.0週と長期化(前月は23.4週)しました。長期(27週間以上)失業者の割合も前月の37.1%から今回は39.5%に上昇するなど、長期失業問題が深刻化する兆しが見られます。

追加経済政策を巡っては財政規模の大小に市場が一喜一憂する展開ですが、数字の規模と共に、長期的な雇用問題の解決に資する歳出なのか内容の精査も求められそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『失業率低下を素直に喜べない米雇用統計』を参照)。

(2021年2月8日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~