\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

ヘッジファンドが空売りした「ペニーストック」を個人投資家が買いで対抗

米国では株価が5ドル未満の株式を「ペニーストック」と呼んでいる。通常、「ペニーストック」は業績不振など何らかの問題を抱えているケースが多く、ヘッジファンドのような機関投資家が好んでショート(空売り)する傾向にある。その中でも特に空売り残高が積みあがった銘柄に注目したのが、投稿サイトRedditの掲示板(WallStreetBets)に群がった個人投資家だ。

この掲示板に集まった個人投資家が結託して空売り残高が積みあがった株式のコールオプション(買う権利)を買い上げ、コールオプションの売り手であるマーケット・メーカーによるヘッジ(株式の買い付け)をエスカレートさせた(専門用語でガンマ・スクイーズと呼ぶ)。

この結果、「ペニーストック」は短期間で株価が爆騰することになり、「ペニーストック」をショートしていたヘッジファンドが高値での買い戻しを余儀なくされ、大きな損失を被った。報道では複数のヘッジファンドがショート・ポジションの解消に迫られ、マージン・コールに対応するため、ヘッジファンドのロング(買い持ち)ポジションについても一部解消売りを行ったようだ。これが「不安心理の増幅」につながり、株式市場全体がリスク・オフ・ムードになったと考えられる。

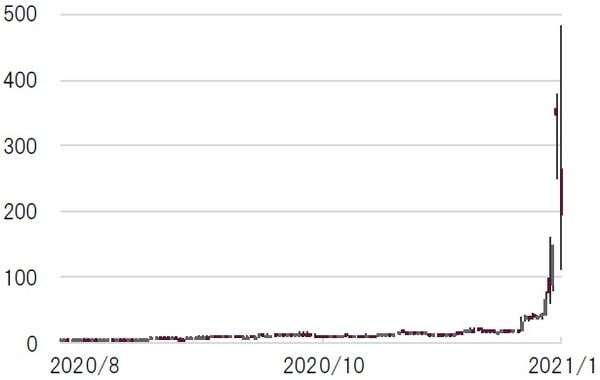

[図表1]代表的なペニーストックの株価騰落率(6ヵ月間) 日次、配当無し、単位:米ドル、期間:2020年7月29日~2021年1月28日

※流通株に対する空売り残高割合は2020年7月29日時点

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

爆騰したゲームストップ株は、米小型株指数の上位構成銘柄に

「ペニーストック」の代表的な銘柄であるゲームストップ株は、わずか6ヵ月間で4668%(2020年7月29日~2021年1月28日)も上昇した。この結果、今では米S&P小型株600種指数の上位構成銘柄となっており、株価指数全体への影響も大きくなっている。

実際、1月28日の米国株式市場では、米新興ネット証券のロビンフッドがゲームストップ株などの取引を一部制限したことから、ゲームストップ株は前日比44%の下落となり、米S&P小型株600種指数も同1.83%の下落となった一方、大型株で構成されるNYダウは同0.99%の上昇となった(同日引け後にはゲームストップ株などの取引制限をロビンフッドが解除したことが発表され、ゲームストップ株はアフター・マーケットで再び急騰している)。

市場全体に広がった不安心理はいずれ沈静化すると思われるが、一部のReddit関連銘柄の高いボラティリティ(変動率)は、今後も継続する可能性があるので注意が必要だ。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『NYダウ急落の背景に「Reddit(レディット)」ありか?』を参照)。

(2021年1月29日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは