\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

ブラジル中銀:市場予想通り政策金利を据え置くもフォワードガイダンスを変更

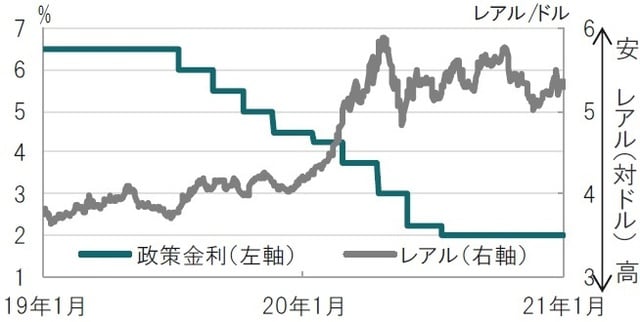

ブラジル中央銀行は2021年1月20日、市場予想通り政策金利を2.00%で据え置きました。据え置きは20年12月の前回会合に続き4会合連続となります(図表1参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

ブラジル中銀は声明文で、インフレ期待などがインフレ目標に近い限り、長期間に渡って金利を低く維持するというフォワードガイダンス(政策の指針)を削除すると発表しました。ただ、現時点で経済成長の今後のシナリオに不透明感が引き続き強いことを踏まえ、フォワードガイダンスの変更は必ずしも利上げを意味しないとも説明しています。

どこに注目すべきか:ブラジル中銀、フォワードガイダンス、予想

ブラジル中銀は市場予想通り政策金利を据え置きましたが、期待並びに予想インフレ率がインフレ目標に近い限り緩和的な政策を維持するとしたフォワードガイダンスを取り下げることでタカ派(金融引締めを選好)寄りの姿勢を示しました(図表2参照)。利上げ時期の前倒しが想定されますが、ブラジル経済の先行きにも不透明感があり、難しい判断を迫られそうです。

出所:ブラジル中銀のデータを使用してピクテ投信投資顧問作成

まず、わずか5ヵ月前に導入したフォワードガイダンスを取り下げる背景となったインフレ率を確認します。年初に発表された12月の消費者物価指数(IPCA)は前年比4.52%とインフレ目標を上回っています。ただし声明でも述べているように上ブレの背景は商品や食料品価格の(短期的)上昇で、ブラジル中銀は上ブレの落ち着きを想定しています。

次にインフレ率予想を見ると、昨年12月に21年のインフレ率予想を3.40%としていましたが、今回3.60%に引き上げました。中国経済回復による輸出環境の改善、原油価格の上昇、財政政策の下支えでブラジル景気が回復傾向であることなどが背景と思われます。

なお、通貨レアルは新型コロナウイルスが中国で感染拡大した昨年年初の急落下局面に比べれば足元落ち着いていますが、実質政策金利がマイナスとなっていることもあり回復は鈍くなっています。そこでインフレ率予想の前提の政策金利を見ると21年は3.25%が想定されており、現在の2.00%は年内引き上げられる可能性を示唆しています。

さらに、12月の予想では21年の政策金利を3.00%としており、政策金利の前提を3.25%に引き上げたことで、利上げ時期の前倒しが想起されます。このあたりがブラジル中銀が今回タカ派寄りと見られた背景と見ています。

もっとも、ブラジル中銀がフォワードガイダンスの変更は必ずしも利上げを意味しないと念を押したのは本音と思われます。新型コロナウイルスの状況が楽観できないからです。世界最大規模の祭り「リオのカーニバル」についてリオデジャネイロ市長が開催中止の意向を示すなど依然状況は厳しいままです。

また、昨年は景気を押し上げた財政政策ですが財政の制約に直面し21年度のコロナ対策費用は計上が遅れており、景気への影響が懸念されます。インフレ率上昇とレアル安を抑制するために利上げの準備は進めるものの、感染動向や財政政策を確認してから利上げに着手する展開が想定されます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ブラジル中銀、フォワードガイダンス変更の意味』を参照)。

(2021年1月25日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座