\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

20年12月米雇用統計:非農業部門雇用者数は8ヵ月ぶりに前年比でマイナス

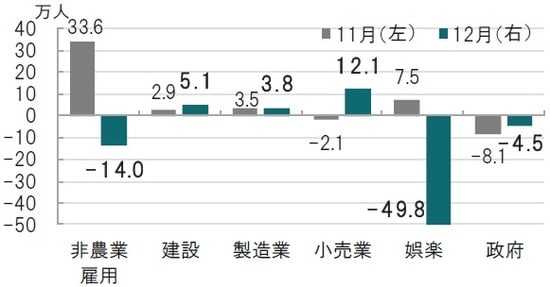

米労働省が2021年1月8日に発表した20年12月の雇用統計は、景気動向を敏感に反映する非農業部門の就業者数が前月比マイナス14万人の減少と、市場予想(5万人増)、前月(33万6000人増と速報値24万5000人増から上方修正)を下回りました(図表1参照)。雇用者数の伸びがマイナスに転落するのは、20年4月以来8ヵ月ぶりです。

家計調査に基づく失業率は6.7%で、市場予想の6.8%を下回り、前月(6.7%)に一致しました。27週間以上にわたって職探しをしている長期失業者は396万人でした。

どこに注目すべきか:非農業部門雇用者数、娯楽、労働参加率

景気動向を反映する傾向がある非農業部門雇用者数は20年4月(前月比約マイナス2079万人)を底に前月比プラスで推移してきましたが、今回はマイナスに転じました。雇用市場の回復の勢いが失われたことが示唆されていますが、一時的と見ています。なお、米雇用市場の動向を見るには短期と長期の視点が必要と考えています。

まず、雇用市場の短期的な動向を、非農業部門雇用者数の変化で見ると、前月比マイナスとなったことで回復の勢いは失われました。しかし株式市場は金曜日の時点では上昇傾向を維持し、米国債利回りも上昇(価格は下落)しています。雇用の悪化を受け追加経済対策への期待が高まったことが市場の反応の主な背景と見られます。

ただ、前月比でマイナスというショックが緩和されたのは追加経済対策以外に、次の点も考慮されたと見ています。

まず、11月の雇用者数は約9万人上方修正されていることです。市場予想を大幅に下回った背景はある程度この前月の上方修正分で相殺されると見られます。

次に、より大切な点として雇用が悪化したセクターは新型コロナウイルスの感染再拡大の影響により宿泊や飲食サービスと芸術(図表1の娯楽を参照)に集中しており、悪化が広がっていない点です。反対に、製造業や建設、また小売など全般に雇用は堅調です。雇用者数の指標が悪化したといっても、米国の産業全体が腰折れしているとは言い難いと思われます。

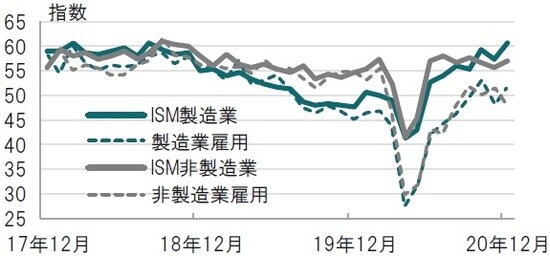

米国の景況感を確認する意味で、米ISM(非製造業、製造業)景況指数を見ると年初に公表された12月の景況感は改善を示唆しています(図表2参照)。なお、ISM景況感指数全体は上昇しましたが、先の娯楽等を含む非製造業の雇用指数は先月低下していました。ISMの雇用指数や、他の経済指標から、今回の悪化はある程度想定されていたと思われます。

さらに、週次で公表される新規失業保険申請件数はすでに改善傾向でもあり、今回のように雇用者数が前月比マイナスとなるような落ち込みは短期的となる可能性も考えられます。

なお、長期的な雇用市場の問題に今回大きな変化は見られず、例えば27週間以上にわたり職探しをしている長期失業者は396万と小幅に増加しています。また労働市場参入の目安である労働参加率も61.5%で変化はありませんでした。雇用市場の長期的な課題の解消には時間がかかりそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米雇用統計、前月比マイナスとなるも市場に落ち着き』を参照)。

(2021年1月12日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座