\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

OPECプラス:サウジアラビアの自主的な減産で、原油生産抑制に目処

石油輸出国機構(OPEC)と非OPEC主要産油国で構成する「OPECプラス」は2021年1月5日に、今年2月と3月の供給抑制で合意しました。

合意内容は、サウジが2月と3月に追加で日量100万バレルを削減する一方で、ロシアとカザフスタンは同期間に合わせて日量7万5000バレルの増産が認められました。これら3ヵ国以外は現行の生産量を維持するとしています。

どこに注目すべきか:OPECプラス、ワクチン、リグ稼動数、核合意

原油価格の動向を占う上で注目されていたOPECプラスの閣僚会合は協調減産を2月から小幅に縮小することで合意しました。しかしながら閣僚会議終了後にサウジアラビアが2月と3月に50万バレル、合計日量100万バレルを自主的に追加減産すると表明したことでトータルでは大幅な減産となりました。この発表を好感し市場では原油価格が上昇しました(図表1参照)。

まず、原油市場の動向について新型コロナウイルスの影響などで急落した昨年春以降を振り返ります(図表1参照)。

上昇1の局面ではOPECプラスの減産や中国の原油輸入の回復などを受け上昇傾向でした。また、国際エネルギー機関(IEA)がやや悲観的過ぎた石油需要見通しを上方修正したことも下支え要因と見られます。

次に、図表1の下落局面では、中国の原油輸入が20年6月をピークに減速する中、新型コロナウイルスの感染再拡大などを受けOPECなどが今後の石油需要見通しを引き下げたことが下押し圧力となりました。

しかし、上昇2の局面では新型コロナウイルスのワクチン接種開始などから上昇基調を回復しました。

ワクチン接種開始というプラス要因がある一方で、足元では変異ウイルスへの懸念や、ワクチン接種が広まるには時間もかかることから、原油価格の水準維持に生産調整が求められる環境でした。今回のOPECプラス閣僚会議では現行の日量720万バレルの減産幅に対し2月は712.5万バレル、3月は705万バレルとロシアとカザフスタンの増産要求に配慮して7.5万バレルずつ縮小するなど減産に一枚岩でなかったことがうかがえます。

これを救ったのがサウジアラビアで、同国の自主的な減産により、ロシアとカザフスタンは小幅に引き上げ、残りの参加国は生産を据え置く形で決着し、供給面の不安が和らぎました。

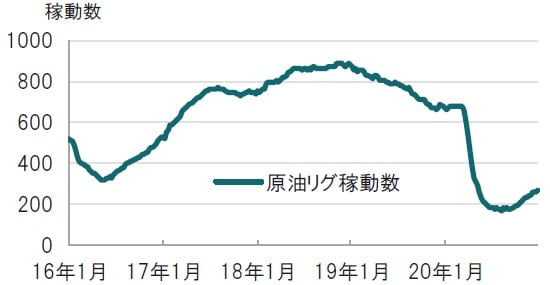

しかし、これ以外にも供給面で不安要因がある点に注意も必要です。ひとつは産油国の顔を持つ米国です。原油価格の底打ちからリグ稼動数は小幅に上昇し始めています(図表2参照)。最も、新規の投資にはまだ慎重姿勢と見られます。

もうひとつはイランの動向です。イランの原油生産は米国の経済制裁で日量約200万バレル減らされています。仮にバイデン次期大統領の政策でイランが核合意復帰となり、経済制裁が解除となれば、サウジアラビアの減産を上回る供給の増加がもたらされる可能性も考えられます。バイデン政権のイラン政策は不透明で、今後の展開に注目しています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『OPECプラス、結果として供給抑制』を参照)。

(2021年1月8日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは