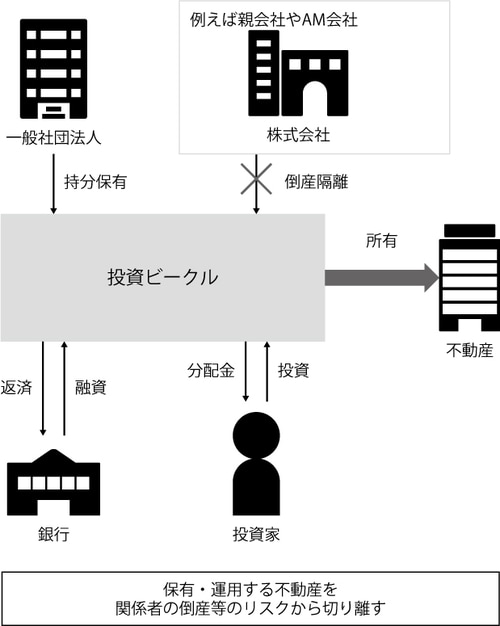

まず「投資ビークル」という不動産保有主体を設立

私募ファンドの基本的な枠組みについてみていきましょう。

私募ファンドを組成する際には、まず「投資ビークル」と称される不動産を保有する主体(器)が設立されます。投資ビークルは、具体的には合同会社やSPC法(資産流動化法)の特定目的会社などの形をとります。

さらに、この投資ビークルの株式または持分を保有することを目的とした一般社団法人を設立するのが一般的です。これは、投資ビークルに出資したもしくは融資した投資家や銀行等の債権者を倒産から保護するためです。

たとえば、投資ビークルの株式・持分を持つ親会社が株式会社であり事業を行っているような場合、その会社が事業に失敗して倒産するようなことがあれば、親会社の債権者が「投資ビークルの所有する不動産を処分して債務の弁済にあてろ」と求めてくる可能性があります。

そうなれば、投資ビークルのためにおカネを出した投資家や銀行の利益が損なわれることになります。

そこで、親会社の事業が投資ビークルに影響を与えないようにするため、事業を行わない一般社団法人を設立し投資ビークルの実質的な所有者にしておくわけです。

このように、私募ファンドに出資した投資家らが倒産による被害を免れることを目的とした仕組みを「倒産隔離」といいます。

[図表]倒産隔離の仕組み