贈与は「現金」と「建物」のどちらが良いのか?

生前の相続税節税対策の一つとして、「贈与をするときに現金を建物に換える」という方法があります。親が子などに贈与する際、現金をそのまま渡すのではなく、その費用で家を建てて、その家を贈与するということです。

これは、建物の相続税評価額が固定資産税評価額によっていることがポイントとなります。

固定資産税評価額とは、国が定めている「固定資産評価基準」によって市町村が決定します。この固定資産税評価額は一般的に、土地が実勢価格の約70%、建物が鉄筋コンクリート造(RC造)であれば建築費の70〜80%、木造であれば建築費の40〜50%程度だといわれています。

「現金」による贈与は課税額がはっきりしている

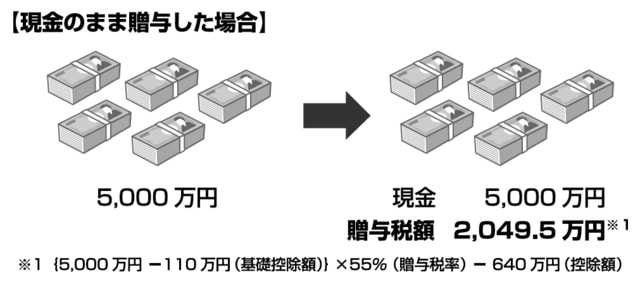

ここでは直系尊属(親や祖父母)から子に贈与する場合の例をあげましたので、下記図表1をご覧ください。

[図表1]直系尊属から子に贈与する場合

通常、現金を5,000万円贈与しようとする場合、現金5,000万円がそのまま、課税のベースとなります。

贈与税においては、課税前の段階で年間110万円の基礎控除額が設けられていますので、110万円以下の贈与に関しては課税されない仕組みになっています。

したがって、現金5,000万円を贈与する場合は、基礎控除額110万円を差し引いた4,890万円に、贈与税がかかることになります。

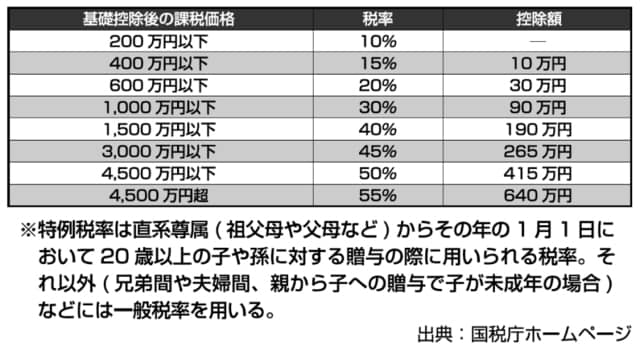

下記図表2の贈与税率表をご覧ください。この贈与税率は直系尊属が受贈者に贈与する際にかかる税率(特例税率)です。

[図表2]贈与税率表(特例税率)

基礎控除後の課税価格4,890万円は、上記図表2における4,500万円超に該当しますので、贈与税率は55%、さらに、贈与税本体にも控除額が設けられていますので、4,890万円に税率55%を乗じ、控除額640万円を差し引いた、計2,049万5千円が支払わなくてはならない贈与税額となります。

次回は、現金を建物に変えて贈与した場合の、節税効果を紹介します。