3月の店頭FX出来高は前月比51.94%の大幅な増加

金融先物業協会が4月14日に公表した「店頭外国為替証拠金取引の概況」によると、3月の店頭取引(FX)の出来高は1,015兆6,123億円となり、前月比51.94%の大幅な増加となりました。

3月と言えば、楽観ムードが漂っていた金融マーケットが激変し、米国における新型コロナウイルスの感染拡大を受け、リスク回避の様相が極度に高まった1カ月でした。世界的に株価が急落し、原油などコモディティ(商品)市況も暴落しました。

為替市場においてもリスク回避の様相となり、当初は比較的安全な資産とされる日本円に資金が流入し、その後、「有事のドル」で米ドルが全面高となりました。すべての通貨でボラティリティ(変動幅)が急拡大したのです。

相場が大きく動けば、FXのトレーダーは他の金融商品よりも売買を繰り返す傾向があるため、出来高が増えます。加えて、テレワーク、リモートワークで在宅勤務の人が増えたこと、さらに、不要不急の外出自粛要請で時間に余裕のある人が増えたことも、FX取引量の増加につながったと分析されます。

3月:出来高1,015兆6,123億円、うち円取引937兆1,437億円

2月:出来高403兆0,062億円、うち円取引372兆5,712億円

1月:出来高321兆9,264億円、うち円取引292兆4,317億円

いずれも、店頭外国為替証拠金取引業者53社の集計です。1月より2月、2月よりも3月と出来高が増えています。

米ドル円の値動きが大きいと取引量は増える

中国では年が明けたあたりから、新型コロナウイルスの感染拡大が報じられていました。これが中国以外にも「飛び火」し始めたのが2月に入ってからで、2月中旬ごろから徐々に、株式市場よりもひと足早くリスク回避のムードとなりました。

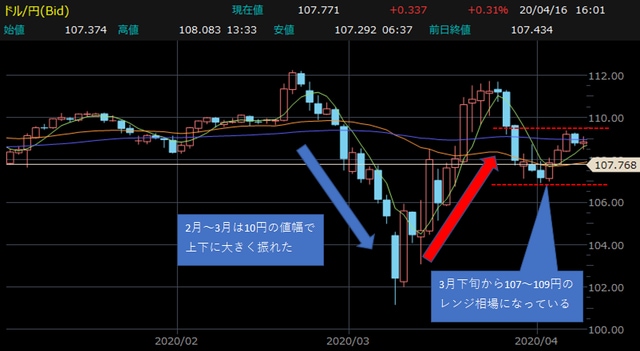

これを受けて、米ドル円の値動きが急拡大したことが、2月、3月と取引量が急増した背景とみられます。前述のように、最初はリスク回避の円買いとなり、その後に「有事のドル買い」となって、米ドル円は乱高下しました。

英国のEU離脱問題で英ポンド相場が動いたり、経済統計の良し悪しなどでユーロ相場が動くことはありますが、米ドル円が動かなければ、日本の投資家は積極的に売買しないというのが正直なところです。

米ドル円は投機的な売買よりも、輸出関連企業などの実需の売買が入りやすいため、他の通貨ペアに比べると値動きが小さくなりがちです。材料難の相場では、1日の値幅が20~30銭程度にとどまることもあります。これではFXトレーダーにとって「旨味」がなく、取引量は細ってしまいます。

しかし、「コロナ相場」では米ドル円が10円の値幅で上下に振れたため、(利益を得られたかどうかは別として)中級・上級のトレーダーのみならず、初心者でも手がけやすい相場環境だったと思われます。

米ドル円は「レンジ相場」を下に放れる可能性がある

米ドル円はここにきて、値動きがこう着してきました。そうはいっても、107円~109円という3円の幅で「レンジ相場」となっており、1日の間の値動きもそれなりにあって、「コロナ相場」以前よりもボラティリティはあるのですが、「物足りない」と思うFXトレーダーは少なくないかもしれません。

ただ、投資の世界では、「値動きがこう着しているということは、その後の急変動のエネルギーをためている」といった見方もあります。「レンジ相場(ボックス相場)」がまさにその典型で、レンジ(ボックス)の上限、あるいはレンジ(ボックス)の下限、どちらかに放れたほうへ、大きく動きます。

前述のように、米ドル円は短期スパンで107円~109円の「レンジ相場」となっています。これをどちらに放れるかですが、今週になって、下方向を予想する証券会社のレポートが見られ始めました。

北米勢を中心に海外の金融関係者には早期の景気回復期待が根強くありますが、その期待は徐々に低下しているとの見方があります。米ドルの上昇モメンタムも勢いが薄れ、むしろ下方圧力が強まってきている感があります。

米ドル円を月足チャートでみると、3月の101円台までの急落をもって、長期スパンで形成されていた「三角持ち合い」を下に放れています。その後は「三角持ち合い」の中に復帰していますが、下に放れたという事実は消えません。

すなわち、「投資の教科書」的には遅かれ早かれ、「米ドル円は下落トレンドになる」ということになります。そうなれば、この4月のFX取引高も高水準になるかもしれません。

一般的に、日本のFXトレーダーは「買い」ができても、「売り」は抵抗があってできない傾向があると言われています。米ドル円が下落すると、「値ごろ感からの買い」や「押し目買い」で「買い」のポジションを持つ人が増えると思われますが、トレンドが下落となっているのに安易に「買い」とするのは危険です。

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、著者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

>>2/17(火)LIVE配信<<

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<