「インフレは続くもの」という通念を説明できるか

◆物価が上がるメカニズム

そもそも人は、なぜインフレが続くと考えるのだろうか。その理由は、同義反復的だが、金利というものが存在するからである。

まとまったお金があれば、人はそれを運用して儲けることができる。このため、お金を人に貸す場合には、金利を徴収しないと、運用益の機会損失となってしまう。したがってお金の貸し借りには必ず金利というものがついて回ることになる。これを社会全体に適用するとどうなるだろうか。

お金が余っている人は銀行に預金し、銀行はお金が必要な人や法人に対して、金利を徴収して融資を行っている。貸したお金が返済される時には必ず利子が加わっているので、社会全体で必要とされるお金の総量は増えていくことになる。お金の量が増えるとお金の価値は下がるので、物価は上昇、つまり世の中はインフレになるというメカニズムだ。

お金が融資や投資という形で必要な場所に適切に融通されると、取引が活発になり、それが経済成長とインフレをもたらすという面も無視できない。

取引が活発になると、より多くのお金が必要となる理由は、ビジネスの現場をイメージすると分かりやすいだろう。ある商店のケースを考えてみよう。もし不景気で商品があまり売れなければ、今ある商品を販売し、顧客から代金を受け取った後に、次の商品を仕入れればよい。

しかし、景気がよくなり、顧客から次々と注文が舞い込むようになるとそうはいかなくなる。顧客からの入金を待っていては、新しい商品を仕入れるタイミングが遅くなり、在庫不足になってしまうからである。

商店は、在庫不足にならないよう、銀行からお金を借り、販売代金が支払われる前に、次の商品を仕入れることになるはずだ。こうした状況が社会全体で同時多発的に進行することになる。皆が、商品の仕入れのためにお金を必要とするので、売買に必要な金額以上のお金が市場にないと、スムーズに経済が回らなくなってしまうのである。

中央銀行は金融機関に対してお金を供給しているが、こうした資金需給を見ながら、その量を常にコントロールしている。経済が活発になると、中央銀行はより多くのお金を市中に提供する。

提供されるお金の量が増えれば、当然、物価は上昇し、これを世間ではインフレと呼ぶ。経済が活発になれば、必然的に社会全体に必要なお金の量が増え、物価も上昇するという仕組みだ。

こうしたメカニズムは、上下のブレはあるとしても持続的なものであると多くの人が考えている。このためインフレは恒常的なものとなり、その結果として長期の金利は高めに推移する結果となる。

「日本国債の金利」と「名目GDP」を見てみると…

◆長期金利と名目GDPはおおよそ一致する

経済がうまく回っていると、GDPは一定割合で成長を続け、それに伴ってマネーの需要も一定のペースで増え続けることになる。中央銀行はこのペースがうまく維持されるようマネーを供給していく。その結果、適切に経済成長している社会では、経済の拡大ペースに合わせて、インフレが進むことになる。

世の中では、よいインフレ、悪いインフレという議論が交わされることがある。

インフレは、モノに対して貨幣の価値が下がっていることを意味しているだけで、それ自体に意味はない。だが景気が順調に拡大している時には、適度なインフレが発生しているので、こうした状況のことを俗によいインフレなどと呼んだりする。

そうなってくると、経済が安定的に成長している時には、GDPの成長率と長期金利は同じような動きを示すことになる。GDPの数値が大きくなると、取引量が増え、必要となるマネーの量も増えるので、マネーには稀少価値が出てくる。このため金利は上昇傾向を強める結果となるわけだ。

また、こうした環境では物価が上がると皆が予想するようになるので、お金を貸す人は、将来、返済された時に損をしないよう、金利を高く設定するとも解釈できる。

例えば2%の利子で100万円の資金を1年間、人に貸したというケースを想定してみよう。何も変化がなければ、1年後には、元本100万円と利子の2万円が返ってくるので2万円の儲けとなるが、インフレが進むとそうはいかない。

今年100円だった商品がインフレで来年は105円に値上がりしているとすると、102万円ではなく、105万円返ってこなければお金を貸した人は損してしまう。このためインフレが進むと皆が考えれば、当然、金利も上昇するのが自然な姿である。

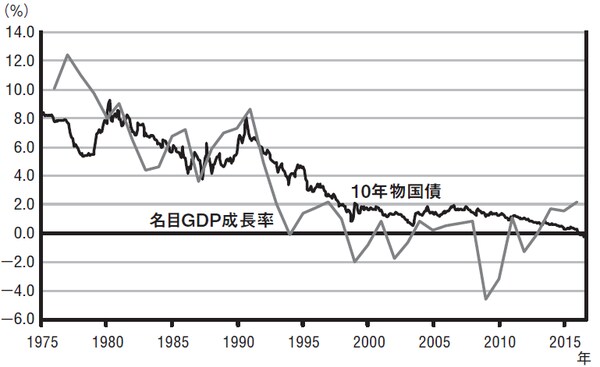

[図表]は日本国債の金利(10年物)と名目GDPの推移を示したものである。名目GDPは物価上昇分を含んだ生のGDPの数値なので、金額ベースで評価したGDPと考えてよい。基本的に上下のブレはあるものの、名目GDPの数値と金利の動きは一致していると考えてよい。

1970年代はオイルショックなどによるインフレが進んでいた時代であり、名目GDPの成長率は10%を超えていた年もあった。金利も多少乱高下しているがこうした事態を織り込み、高めで推移している。

その後、成長率の低下と共に、金利も低下傾向が顕著となっている。途中、成長率が一時的に回復したのはバブル期だが、この時には金利は一時、8%に達していた。しかし、その後は、長期にわたって金利もGDPも低空飛行を続けている。

このチャートを見る限りは、長期金利は名目GDPにおおよそ一致すると判断して差し支えないだろう。この基本原則はあらゆる局面で役に立つので覚えておいた方がよい。

加谷 珪一

経済評論家