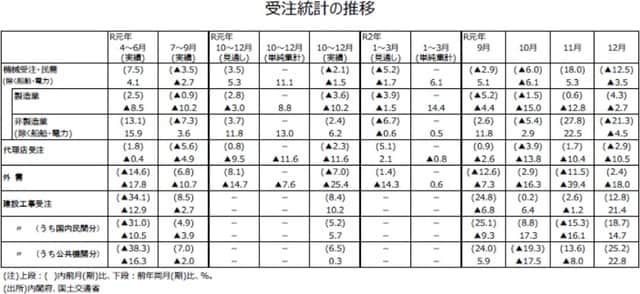

12月分機械受注(除船電民需)は前月比▲12.5%と2ヵ月ぶりの減少

1~3月期見通しは前期比▲5.2%の減少。各月前月比▲0.8%で達成

3ヵ月移動平均前月比は2ヵ月ぶりに減少に。「足踏みがみられる」の判断継続

10月分を底に持ち直しの兆しが見られた製造業に今後新型肺炎が水かけるか

●12月分機械受注(除く船舶電力の民需ベース、以下、除船電民需と表記)の前月比は▲12.5%と2ヵ月ぶりの減少になった。3ヵ月移動平均は前月比▲1.0%で2ヵ月ぶりの減少になった。また、機械受注(除船電民需)の前年同月比は▲3.5%で2ヵ月ぶりの減少になった。

●機械受注(除船電民需)の大型案件は、前回11月分では運輸業・郵便業で鉄道車両2件があった。今回12月分では大型案件は0件だった。11月分で鉄道車両の大型案件があり前月比+146.4%だった運輸業・郵便業の12月分・前月比は、船舶の大型案件3件があったものの、▲35.4%と反動減となった。

●12月分製造業の前月比は+4.3%と2ヵ月連続の増加だった。続く1~3月期の製造業の前期比見通しは▲3.9%であるが、これはかなり弱かった過去3四半期の平均達成率(季節調整値)86.2%を乗じて計算しているからだ。仮に達成率を100%とした場合の1~3月期の製造業の前期比は約+11.5%の増加と19年10月分を底に持ち直しの動きがみられていた。12月分の製造業では17業種中、5業種で増加し、減少は12業種だった。

●12月分非製造業(除船電民需)の前月比は▲21.3%と2ヵ月ぶりの減少になった。11月分の電力業は大型案件が火水力原動機1件あったが、12月分は0件だった。前月比は▲15.8%の減少になった。12月分船舶・電力を含む、非製造業全体では前月比▲22.3%と2ヵ月ぶりの減少になった。非製造業12業種中、3業種が増加で9業種が減少となった。

●大型案件は、前回11月分では合計10件。内訳をみると、運輸業・郵便業2件(鉄道車両2件)、電力業1件の他は、外需7件(航空機1件、船舶6件)であった。今回12月分では合計5件。内訳をみると、前述の運輸業・郵便業3件(船舶3件)の他は、外需2件(電子計算機等2件)であった。

●中小企業の動きを反映している部分がある代理店受注は12月分前月比▲2.9%と2ヵ月ぶりの減少となった。前年同月比は▲10.5%と8ヵ月連続の減少になった。

●外需は12月分で前月比+2.4%で2ヵ月ぶりの増加になった。前年同月比は▲18.0%と9ヵ月連続の減少になった。

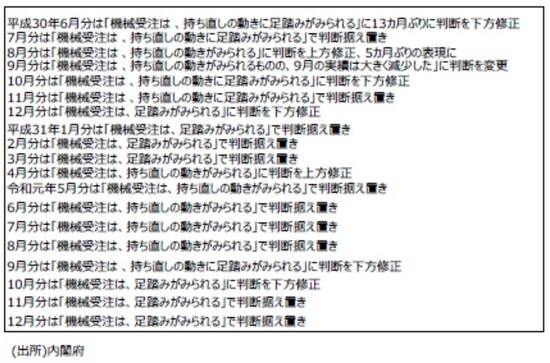

●内閣府の基調判断の推移をみると、18年10月分と11月分では「機械受注は、持ち直しの動きに足踏みがみられる」という判断だったが、18年12月分に「足踏みがみられる」に下方修正され、19年3月分まで4ヵ月連続して「足踏みがみられる」という判断だった。4月分では「機械受注は、持ち直しの動きがみられる」という判断に上方修正された。5月分・6月分・7月分に続き8月分でも「機械受注は、持ち直しの動きがみられる」という判断で据え置きとなった。9月分で下方修正され、18年10月分・11月分以来の「機械受注は、持ち直しの動きに足踏みがみられる」という判断になった。

●その後10月分では前月比が4ヵ月連続減少かつ3ヵ月移動平均が2ヵ月連続減少したことなどから下方修正され、18年12月分~19年3月分以来の「機械受注は、足踏みがみられる」という判断になった。前回11月分では前月比が5ヵ月ぶり増加かつ3ヵ月移動平均が3ヵ月ぶり増加となったものの、「機械受注は、足踏みがみられる」という判断は据え置きとなった。今回12月分では前月比が2ヵ月ぶり減少かつ3ヵ月移動平均が2ヵ月ぶり減少となり、「機械受注は、足踏みがみられる」という判断は据え置きとなった。

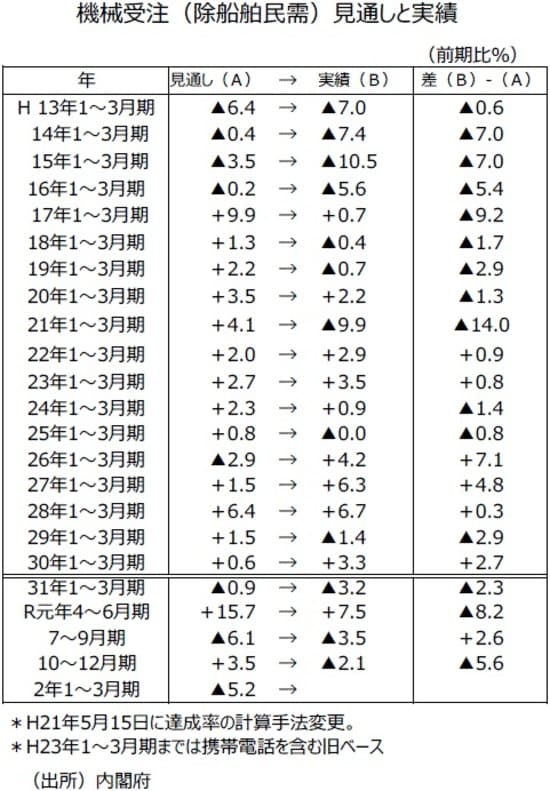

●機械受注(除船電民需)10~12月期の前期比見通しは+3.5%であったが、実績は▲2.1%となった。2四半期連続の減少である。

●機械受注(除船電民需)1~3月期の前期比見通しは▲5.2%の減少である。1~3月期の前期比実績は、見通しに使う達成率の計算方法を変えた09年(平成21年)からの11年間でみると、見通しと比較して上振れ6回、下振れ5回であり、振れ方に癖がない四半期である。

●1~3月期の前期比見通しの達成には、1~3月分の各月で前月比▲0.8%が必要だ。前期比0.0%になるには各月で前月比+1.9%が必要になる。

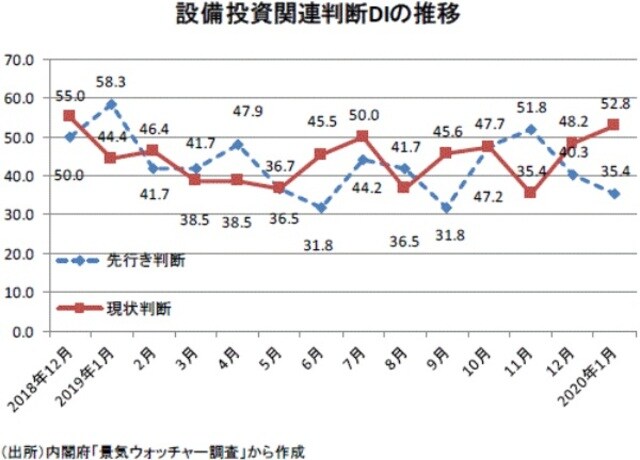

●景気ウォッチャー調査の設備投資関連・DIの最近の動きをみてみよう。18年12月分の景気ウォッチャー調査では、設備投資関連・現状判断DIは55.0(同5人)、設備投資関連・先行き判断DIが50.0(同9人)。19年1月調査では設備投資関連・現状判断DIは44.4(同9人)と悪化したが、設備投資関連・先行き判断DIが58.3(同12人)。このころは底堅い動きだった。

●19年に入ると、米中貿易摩擦など先行きの不透明材料を受けて、設備投資関連・現状判断DIは8月に36.5(同13人)、11月に35.4(12人)まで、設備投資関連・先行き判断DIは6月・9月に31.8(同11人)まで低下した。

●その後、19年12月には、設備投資関連・現状判断DIが48.2(同14人)と19年7月50.0以来の水準に戻った。20年1月の現状判断DIが52.8(同9人)と18年12月分の55.0以来の50超となった。グラフからは設備投資関連・現状判断DIの底堅さが感じ取れるようになってきていた。

●一方、設備投資関連・先行き判断DIは11月には51.6(同16人)と1月以来の50超に戻ったが、12月は40.3(同18人)、20年1月は35.4(同12人)と足元の先行き判断DIは低下傾向にある。

●1月調査・現状判断理由では「今年度はずっと低調だった北米自動車向け設備投資の引き合い数が増え、受注につながる案件も出てきた。(東海・一般機械器具製造業(営業担当))」、「製造業の客を中心に前年度と比較し今年度の補正予算での情報セキュリティに関する設備投資が増加しており、来年度も継続的に情報関連の設備予算の検討が行われている。(中国・通信業(営業企画担当))」といった明るい意見がみられた。

●しかし、1月調査・先行き判断理由では「北米向け自動車用設備投資は、引き合い数は増えてきたがまだ需要が回復しているとはいえず、なかなか受注には結び付かない。また、新型コロナウイルス騒動で中国の多くの企業が操業を停止しており、どのような影響があるか不透明である。(東海・一般機械器具製造業(営業担当))」、「国内は半導体製造装置向けの受注が期待できるが、英国のEU離脱問題、米国とイランの緊張、新型コロナウイルスなど、市場にマイナスの影響が出て、設備投資はストップすると考える。(北陸・一般機械器具製造業(総務担当))」といった新型コロナウイルスなどを懸念する意見がみられる。

●今回の機械受注統計の1~3月期の見通しには、新型コロナウイルスの情報は入っていないため、1月分以降のデータ発表を、予断を持つことなく見守る必要があろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2019年12月分「機械受注」データの分析』を参照)。

2020年2月19日

宅森 昭吉

株式会社三井住友DSアセットマネジメント 理事・チーフエコノミスト