\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

連日報道される新型コロナウイルスの感染者拡大をよそに、S&P500指数は2月13日にザラ場で最高値を更新した。中国に おける工場の再稼動がたびたび延期され、小売やレストランの店舗は一時閉鎖、航空会社は中国行きを減便/休止を余儀なく されるなど、企業活動の停滞が懸念される中でも米国株の上昇が止まらなかった要因は「流動性」にある。

新型コロナウイルス感染拡大のピークはいつか?

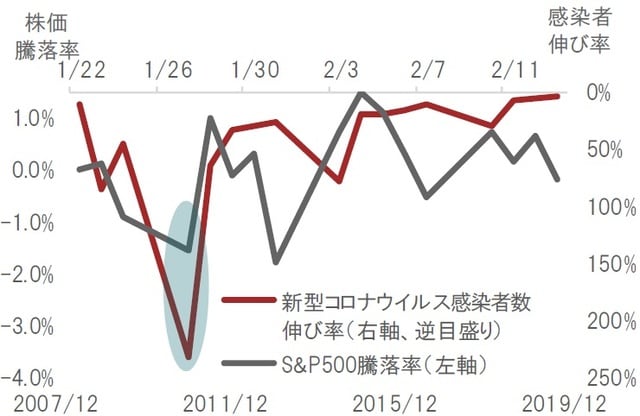

中国の保健当局のチームを率いる専門家によれば、新型コロナウイルスによる感染拡大は2月中旬から下旬にかけてピークを迎える可能性があると、一部メディアが2月12日に報道した。米国株式市場でもすでに感染者数の伸び率鈍化をきっかけに、今月から株を買い戻す動きが見られた。

しかし、2月13日には湖北省の保健当局が新たな診断方法を導入した結果、2月12日における新型コロナウイルスの感染者数が新たに14,840件増えたと発表、想定以上に感染が広がっている可能性が浮き彫りになった。(図表1)

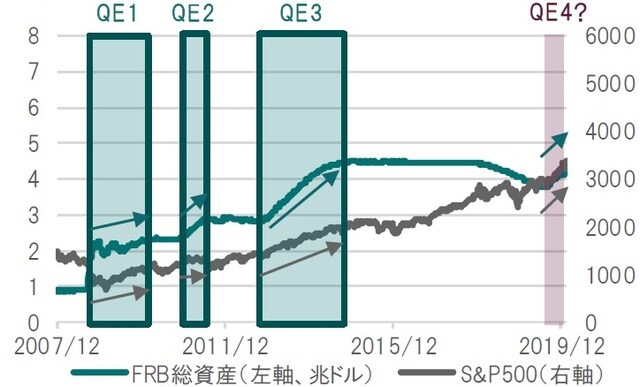

米国株の上昇を支えたのは「流動性」

新型コロナウイルスによる経済の下振れリスクが依然として残る中、米国株が最高値を更新する展開となった要因は、 FRB(米国連邦準備制度理事会)による潤沢な流動性供給 が挙げられる。パウエルFRB議長は否定するが、FRBは昨年 10月から毎月約600億ドルの短期国債の買い入れを行っており、これが実質的にQE4(量的緩和第4弾)とマーケットでは認識された。さらに、感染者拡大の影響でFRBによる追加利下げもマーケットでは期待されており、流動性相場を後押しする材料になった。(図表2)

流動性供給は過度なリスク・テイクの副作用も

FRBによる潤沢な流動性供給はS&P500指数の予想PER (株価収益率)を切りあげ、過度なリスク・テイク(リスクを積極的に取る投資行動)を助長するおそれがある。それはつ まり、市場で大きなリスク・イベントが発生した際に、そのリスク・テイクがすぐさま逆回転する可能性があることを同時に意味する。新型コロナウイルスの感染拡大が早期に終息することを願うばかりだが、投資ではマーケットが想定していないリスクについても考慮する必要がある。新型コロナウイルス の感染拡大によって想定以上に経済が下振れする可能性 が払拭されない以上、公益や不動産といった相対的にリスクの低いセクターに分散投資をし、ポートフォリオのリスクを下げて資産運用を行うことが当面重要になるだろう。(図表3)

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『新型コロナウイルスの感染拡大…米国株が最高値を更新したワケ』を参照)。

(2020年2月14日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは