\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

一筆の土地でも、利用区分が異なれば分けて評価する

今回からは、実際にどのような土地でどのような評価差額が生じるのかについて、具体的に、いくつか例をあげて説明していきたいと思います。

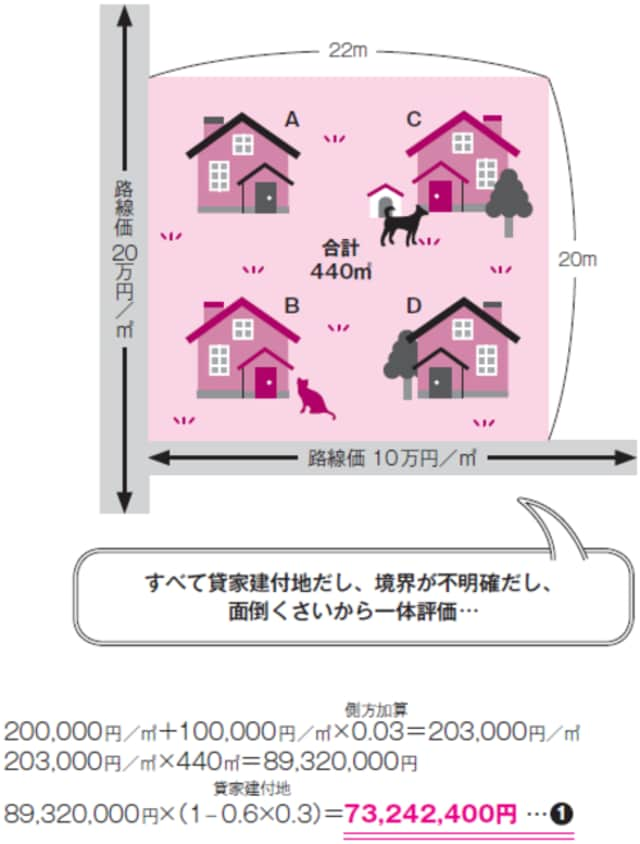

一つめは「利用区分ごとの評価」をしなければいけないケースです。下記の図表をご覧ください。

[図表]土地評価の具体例:利用区分ごとの評価

全部で440㎡の土地にA棟、B棟、C棟、D棟と四つの住宅が建っています。いわゆる「文化住宅」といわれる形態に多く見られる特徴で、それぞれの家の敷地には明確な境界線がなく、登記上も分筆されていない一筆の土地です。

しかし、これを一体の土地として路線価評価してしまうと、2000万円以上も過大な評価となってしまうことがあります。

こうした土地の場合、相続税の申告に際しては「各利用区分ごとに分けて評価しなさい、権利関係ごとに別個に評価しなさい」というのが原則です。ところが、それが行われていないことが多いのです。

敷地境界は曖昧だし、すべて貸家建付地としての評価になるわけだし、何より一個一個評価するのは面倒くさいからという理由で、まとめて一体評価してしまっている申告書が、実はけっこうな数あります。

登記上はひとつの土地でも利用区分ごとの評価は可能

一体評価をした場合の計算式は次の通りです。

まず、面している大きな通りの路線価は20万円/㎡。そして、土地全体が「角地」となりますから、一方路の土地よりも評価の高い「側方加算」がなされます。その条件で土地全体の評価額を算出すると、約7324万円という価額になります。

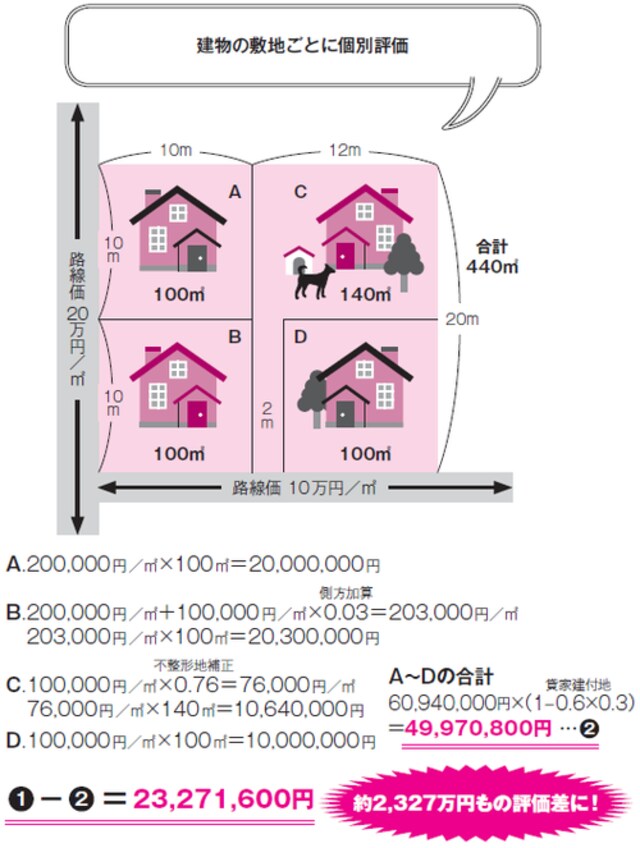

では相続税の土地評価の原則にのっとって、土地をABCDの敷地ごとに分け、それぞれの利用区分ごとに別個に評価するとどうなるでしょうか。

まず「角地」となるのはBの土地だけで、A、C、Dからは側方加算が外れます。さらにC、Dの土地は20万円/㎡という高い路線価から外れ、10万円/㎡という安い路線価で評価できます。さらにCの土地は「旗竿(はたざお)地」と呼ばれる不整形地となり、「不整形補正」という減価要因を入れることができます。Cの場合の不整形補正率が0.76なので、24%も安くなるわけです。

こうして四つの敷地を別々に評価したあと、A、B、C、Dの評価額を合計すると約4997万円になります。利用区分を分けるという一つの作業を入れるだけで、物理的には同じ土地であっても、評価額は約2327万円も下がりました。仮に税率が40%の人であれば、これだけで約930万円の税金が戻ってくる計算になります。

登記の上では分筆されていないひと続きの土地でも、利用区分ごとの評価は可能です。この例のように、敷地境界がはっきりしていない場合でも、現況測量を入れて、敷地ごとの区分をはっきりさせればOKなのです。

ちょっとしたコンクリートブロックで分かれているとか、フェンスが建っているとか、Cに住んでいる方はいつもここを通路として使っているとか、そういった利用現況に合わせて測量すればよいのです。

相続した土地の中にこのような土地が含まれているなら、一度、専門家に相談されてみてはいかがでしょう。

カメハメハ倶楽部セミナー・イベント

【3/17開催】

2028年から株式・投資信託並みの「20%分離課税」へ。

知らずには済まされない「貨幣/純粋資産」としての

「ビットコイン・暗号資産」の現在地

【3/17開催】

高市政権が“日本株”に与える影響…これからの「日本株式市場」と

インフレヘッジ必須時代の「資産運用法」

【3/19開催】

「資産は借りて増やせ!」

3年間で延べ1,500社以上を担当した元銀行トップセールス社長が語る

“新規事業×融資活用”で資産を増やすレバレッジ経営戦略

【3/19開催】

<地主の資産防衛戦略>

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術