\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

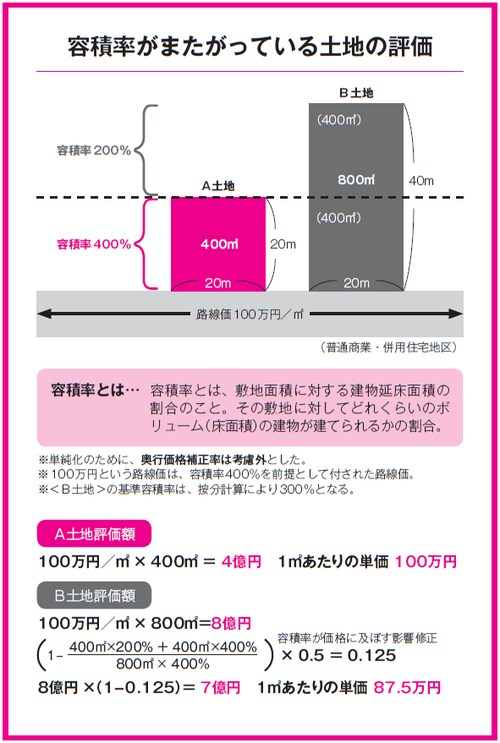

公道から20m離れた部分は容積率が違う!?

容積率は、敷地面積に対する建物の延べ床面積の割合です。つまり敷地面積に対してどれくらいの大きさの建物が建てられるかというその割合を示しています。容積率が高ければ高いほどボリュームの大きな建物、高層の建物を建てることが可能になるわけですから、とくに商業地域では容積率が高いほうが路線価も高くなっています。

そこで、下記の図表をご覧ください。100万円/㎡の路線価にAとBの土地があります。よくあるのが「道路境から20mの範囲内までは容積率400%、20mより奥まったところは容積率200%」という規定のあるエリアです。

[図表]土地の評価はここまで変わる

補正計算がされていない相続税申告書が多い理由

Aの土地は、路線価100万円/㎡ ×400㎡ですから4億円という評価になります(ここでは単純化のために「奥行価格補正率」は考慮外としています)。これはこれでOK、何の問題もありません。

ではBの土地はどうでしょうか。敷地面積はAの倍の800㎡ありますから、単純に土地評価額も倍の8億円となるのでしょうか。そんなことはありません。

同様の規定があるエリアであれば、道路から20m以上奥まっている半分の部分は容積率200%です。このように容積率がまたがっている土地の容積率は、「またがっている割合に応じて、按分計算して基準容積率を出す」ことと、建築基準法に定められています。

したがってBの土地は400%と200%の容積率に半分半分にまたがっていますので、全体として容積率300%の土地になり、Aよりも評価を下げて計算しなければなりません。

税務署が出している100万円/㎡という路線価は、400%の容積率すべてを消化できることを前提に付けられた価格ですから、400%をフルに使えないBの土地の評価に対しては、なんらかの斟酌(減価のための措置)をしてあげなければフェアではないわけです。

では、路線価×地積の「8億円」に対してどのような補正計算をすればよいでしょうか。それは「容積率が価格に及ぼす影響修正」です。このケースでは、図内に示した計算式によって12.5%の減額をほどこすことができます。

その結果、Bの土地の評価額(奥行価格補正率は考慮外)は8億円ではなく、7億円ということになります。たったこれだけのことで、すぐに1億円くらいの評価差が生じてしまうのですから、土地評価は怖いのです。

しかしこのような土地を「8億円」と評価して提出されている相続税申告書は多く見られます。このようなケースはきちんと更正の請求をすれば、問題なく還付が認められます。

相続税申告にあたって土地を評価するときには、役所の都市計画課へ出向き、土地全体が容積率またがりを起こしてないか等を調査することが必須となります。

マンション相続時も「容積またがり」に注意

いま述べた「容積またがりの土地評価」については、区分所有のマンションの評価でも深く関わってくるので注意が必要です。区分所有のマンションを相続した場合も、土地評価というものが関わってきます。

マンションの建物部分については、固定資産税で使われている評価額で申告すれば問題ありませんが、区分所有のマンションも土地の所有権があります。その部分的な土地の評価も併せて申告しなければならないのです。では、区分所有のマンションではどのような土地評価になるのでしょう。

これにはまず、そのマンションが建っている敷地全体の評価額を出し、その額に、マンション全体のうちどのくらいの割合を所有しているか(占有持分割合)を乗じて出します。

マンション敷地は一般に大規模な場合が多いので、この「容積またがり」を起こしているケースが多いのです。マニアックな部分かもしれませんが、それだけで相続人の納税額は大きく抑えられるわけです。区分所有のマンションを評価するときに、このような容積またがりの評価(減額補正)がきちんと斟酌してある申告書は、残念ながらあまり見かけません。

これは相続税の申告に限ったことではなく、たとえば娘さんに「相続時精算課税制度」を使ってマンションを贈与したいというような場合などでも同じです。この補正を入れるかどうかで「2500万円の特別控除」の範囲に納まる割合が大きく変わり、結果的に支払う贈与税の額も違ってきます。しかしそこまで配慮して評価作業を行っている税理士はあまりいないのです。

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」