年金額が不明では、老後資金の不足額が算出できない

皆さんは自分のところに届く「ねんきん定期便」を確認していますか? 年金2000万円問題が話題をさらってからしばらくたちますが、そもそも老後資金の状況というものは個々人で大きく異なるため、不足金額について一律に語ることはできません。

本来ならば「年金2000万円問題」の前に、自身がどのくらいの年金をもらえるか知ったうえで対処すべきなのですが、意外とこの点が見落とされているのです。

究極のつみたて投資は公的年金です。というのも、20歳以上で国民年金に加入しなければなりませんし、その後就職して会社員になると厚生年金にも加入します。年金の受給開始年齢は65歳ですから、最低でも30年以上年金保険料を支払い続けるわけです。

加えて、多くの人は年金がどのように運用されているかについても無関心です。金融機関で資産運用に携わっている人々でさえ、その中身をじっくり見たことがない方のほうが多いのではないでしょうか。

もっとも、年金と言ってもいまや国民年金、厚生年金、国民年金基金、確定給付年金(企業DB)、確定拠出年金(企業DC)、iDeCo(個人型確定拠出年金)と多種にわたりますし、年金保険料は給与天引きで支払われます。意識せずに年金保険料を支払うわけですから、その結果についてまで関心を持つのは難しいかもしれません。かつては筆者もそうでした。

年金は「引退後のキャッシュフロー」の最大の担い手

ご自身の資産形成を行っていく読者にとって、年金は引退後のキャッシュフローの最大の担い手です。現役の時から将来のキャッシュフローがわかっていないと、金融機関やアドバイザーが推奨する運用方法で過度のリスクを取ったり、不必要な金融商品を購入させられたりするリスクも生じます。文字通り、年金運用は20年、30年と長丁場かつ受給も同期間ですから、受給金額の多寡に関わらず、年金の中身や仕組みを知っておくことは、不必要な資産運用を避けるという意味でも重要です。

一方、お客様に資産形成をアドバイスする立場の人も、年金制度や、顧客の将来のキャッシュフローを知っておくべきです。

プロとしてお客様の資産形成全体を俯瞰していれば「預金に滞留している資金はもったいないので、投資商品に振り替えましょう」というアドバイスが出ることはありません。預貯金を潤沢に保有されているご高齢者は年金受給者ですから、本来、それ以上運用する必要はないわけです。

むしろ、年金に加えた老後資金を必要としているのは、年金保険料を支払っている20代から50代です。したがって、資産形成が必要なお客様がどの年金に加入してどのくらいの年金が支払われるのか把握し、適切なメニューを提示しない限り、本来長期の資産設計はできないはずなのです。

DB→DCへの移行は、企業→加入者への運用責任の転嫁

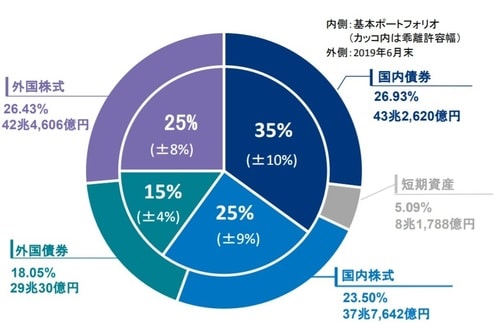

さて、図表1は年金積立金管理運用独立行政法人(GPIF)が運用する年金積立金の運用資産の構成割合です。

国内債券・短期資産が約32%、国内株式が約24%、外国債券が約18%、外国株式が約26%という内訳です。運用収益率は2019年4月〜6月末の3ヵ月で+0.16%(収益額は2,569億円)とプラスリターンを確保できています。

2001年度から2019年第1四半期までの通期年換算リターンは+3.0%(収益額は+66.1兆円)となっており、この間の市況を鑑みてGPIFの「バランス型」運用はまずまずの運用実績だったといえるでしょう。同期間20年間継続して運用されているバランス型公募投資信託は2本(運用実績はそれぞれ年率プラス0.4%とプラス0.6%)しかないことを鑑みれば、GPIFの運用実績は一般公募投信と比べるとかなり頑張っているといっていいと思います。

公的年金に加え、企業型DCやiDeCo(個人型確定拠出年金)への運用も増えてきています。その背景には、確定給付年金加入企業数が頭打ちになる一方で、確定拠出年金への加入が増えているからです。確定給付年金は年金額を加入者に保障しますから、運用結果が伴わなければ企業が運用不足分を補填しなければなりません。確定給付年金における企業の運用結果責任は大きい一方で、確定拠出年金は運用プランを決めるのは加入者である従業員ですから、企業の負担は格段に少ないわけです。

しかし、ここに落とし穴があります。DBからDC(またはiDeCo〈個人確定拠出年金〉)への移行は、いい換えると、運用責任を企業から加入者へ転嫁することです。加入者としては将来自分が受け取る年金を増やすため、しっかりとした運用プランを立てなければいけません。日常業務に多忙な一般社員であるDC加入者全員が、DCの投資対象を細かく選択するのが難しいことは重々承知していますが、「ねんきん定期便」で将来の受取額を知ることと同様、ご自身で選択する運用商品(≒投資信託)の選択ができれば、将来の不安感もなくなると思います。

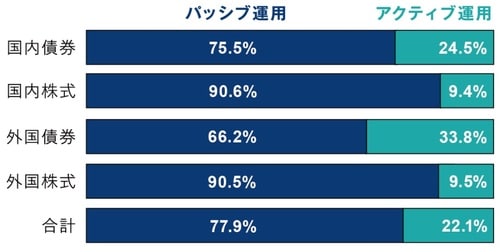

DCでNISAであれ、もし運用商品の選択に迷ったら、GPIFの運用をマネするのもひとつの考え方です。もっとも、GPIFは4資産バランス運用ですから、運用リスクは抑えられています。ご自身が積極的に運用判断を下せる年金以外の運用では、時間を味方につけてより高いリスクを取ってリターンを得る考え方もあり得ます。投資対象の選択方法がよくわからないといった場合は、GPIFでさえポ-トフォリオの8割近くはインデックス運用となっていることを参考としてください(図表2)。比較的リスクの高い外国株式投資にインデックス投信を使って、長期的につみたて投資していくという方法もひとつの考え方です。

普段は意識しない年金ですが、引退後のキャッシュフローの大宗をしめる重要な資産です。さっそく「ねんきん定期便」をオンラインで登録して身近なものにすると同時に、将来不足が予想されるのであれば、早めに資金を積み立てていきましょう。

太田 創

一般社団法人日本つみたて投資協会 代表理事