ポイント

米国連邦議会予算局(CBO)によれば、米国の財政赤字対GDP比率は恒常的に4%を超える見込みだ。これまで、産業部門の停滞によりFRBが金融緩和を強化、財政は米国経済のマイナス要因にはならなかった。しかし、産業部門が底入れした場合、財政と企業の資金需要で長期金利が上昇、金融相場が転換点を迎える可能性があるだろう。

財政赤字:恒常的に名目GDPの4%超へ

1月28日、連邦議会予算局(CBO)は、2020〜30年会計年度の新たな財政見通しを発表した。内容を見ると、2019会計年度に9,844億ドルだった財政赤字は、2020年度には8年ぶりに1兆ドルを超えて1兆152億ドルとなり、2020年代は対名目GDP比率で4%台後半から5%台央での推移する見込みである(図表1)。

リーマンショック下の経済対策により、 2009〜11年度の財政赤字対GDP比率は8.4〜9.8%の高水準で推移した。しかし、当該時期と1980年代央を除き、過去60年間でこの数字が3年連続して4%を超えたことはない。

ちなみに、1970年代後半から1980年代前半は、米国がインフレに苦しんだ時期だ。1979年8月にFRB議長に就任したポール・ボルカー氏は、「新金融調節方式」としてマネーストックの伸びを抑制する政策を採用、高金利と量的縮小でインフレを抑え込んだ。

ただし、高金利政策によるドル高で経常収支は大幅に悪化、レーガン政権の軍備拡張を背景とした「双子の赤字」が米国経済を不安定化させた。結局、1985年9月22日、G5蔵相・中央銀行総裁会議で実質的なドルの切り下げ策、即ち「プラザ合意」に至ったのである。

今年11月の大統領選挙へ向け、トランプ大統領、そして民主党候補は追加の財政策を主張しており、CBOによる財政赤字の予測はさらに膨らむ可能性は否定できない。今のところ、米国の政治は財政問題への関心が極めて薄いようだ。

トランプ大統領の「大きな政府」政策:産業部門底入れなら金融相場は終焉へ

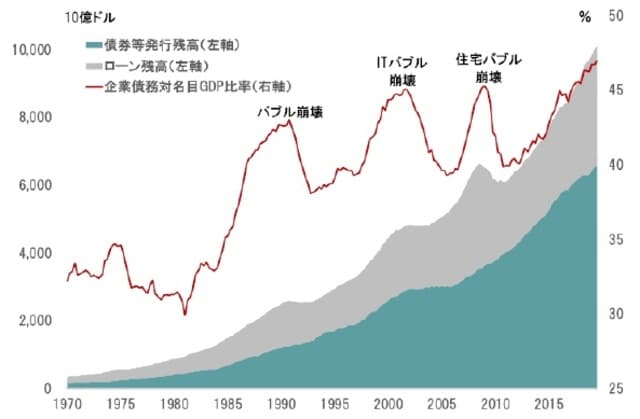

セントルイス連銀の統計によれば、昨年9月末、米国の企業部門の債務残高は名目GDPに対して47.0%になり、過去最高水準にある(図表2)。そうしたなか、財政赤字の拡大は、政府と民間による資金の争奪により、中期的には長期金利の上昇要因となる可能性が否定できない。

少なくとも過去の選挙では、共和党は伝統的に「小さな政府」を指向してきた。しかし、低所得の白人層を主たる支持基盤とするトランプ大統領の経済政策は、急速な財政支出の拡大を前提としたものだ。民主党のみならず、共和党も財政にコストがあることを語らなくなった。

このところの米国経済は、産業部門の停滞によりFRBの金融緩和が正当化され、財政問題を意識せずに済んでいる。もっとも、新型コロナウイルス問題が一巡し、産業部門が底入れした場合、金融政策に関する出口論の台頭と共に、株式市場では金融相場が修正局面に入るのではないか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米金融相場、産業部門の底入れあれば「転換点」を迎える可能性』を参照)。

(2020年2月7日)

市川 眞一

ピクテ投信投資顧問株式会社

シニア・フェロー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは