●日銀は量を操作目標としていないが拡大の目安は残し、国債やETFの買い入れを弾力的に実施。

●ただ国債残高の年間増加額は近年約80兆円を大きく下振れ、ETFも昨年は約6兆円に達せず。

●金利に軸足を置きつつ量の役割を後退させることは健全な手法であり市場は引き締めと解釈せず。

日銀は量を操作目標としていないが拡大の目安は残し、国債やETFの買い入れを弾力的に実施

日銀は1月20日、21日に金融政策決定会合を開催し、長短金利操作および資産買い入れ方針の現状維持を決定する見通しです。年初は米国とイランの対立で中東情勢が緊迫化しましたが、全面衝突の回避で市場の混乱は短期間で解消されました。その後は、米中が1月15日に第1段階の合意に署名し、米主要株価指数が連日で過去最高値を更新するなど、外部環境は落ち着きを取り戻しており、少なくとも日銀が追加緩和を急ぐ状況にはありません。

日銀の金融政策における現在の操作目標は、「量」ではなく「金利」ですが、量の拡大目安は維持されています(図表1)。なお、長期金利は、ゼロ%程度からプラスマイナス0.2%程度の変動が容認されており、柔軟な操作が行われています。一方、量についても、国債やETFの保有残高の年間増加額は、それぞれ約80兆円、約6兆円という目安が示されつつも、実際はかなり弾力的に運用されています。

ただ国債残高の年間増加額は近年約80兆円を大きく下振れ、ETFも昨年は約6兆円に達せず

そこで具体的に、日銀が保有する国債残高の年間増加額を確認してみます。年間増加額について、約80兆円の目標値が掲げられたのは2014年10月でした。その後、2015年の年間増加額は約74.6兆円となり、2016年は約85.5兆円に達しました。しかしながら、2017年は約30.2兆円に急減すると、2018年は約26.9兆円、2019年は約13.8兆円と減少傾向が続き、すでに約80兆円の目標値から大きく下振れています。

次に、日銀が保有するETFの年間増加額を確認します。年間増加額について、約6兆円の目標値が掲げられたのは2016年7月でした。その後、2017年の年間増加額は約6.1兆円となり、2018年は約6.3兆円に拡大するなど、いずれも目標値を超えて保有残高が増加しました。しかしながら、2019年は約4.7兆円の増加にとどまり、目標値を下回る結果となりました。

金利に軸足を置きつつ量の役割を後退させることは健全な手法であり市場は引き締めと解釈せず

このように、量に関する政策は現在、極めて柔軟に行われています。日銀は金利操作、具体的には長短金利の操作に軸足を置いているため、それが機能している限り、国債残高の年間増加額に関する目標達成の必要性は低下します。ETFについても同様で、株価のリスクプレミアムの拡大傾向が顕著にならない限り、年間増加額に関する目標達成の必要性は低下します。

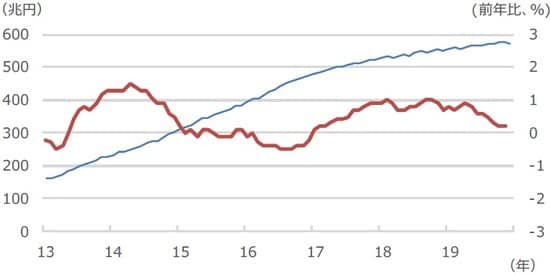

市場もこの点は認識しており、日銀がこの先、目標値を残したまま、量の役割を一段と後退させたとしても、市場がそれを「量的引き締め」と解釈し、動揺する恐れは小さいと思われます。量的・質的金融緩和が導入された2013年4月以降、日銀は量の拡大に努め、バランスシートは急激に拡大しました(図表2)。物価との費用対効果を踏まえ、金利に軸足を置きつつ、量の役割を後退させることは、むしろ健全な手法と考えます。

消費者物価指数は生鮮食品を除く総合で、消費税率引き上げの影響を除く。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日銀金融政策で「量」の役割は一段と後退か』を参照)。

(2020年1月20日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト