事情がわからないまま遺産分割協議の渦に巻き込まれた

◆降って湧いた相続で相続税を支払えない…価値のある不動産を見極めスムーズな現金化を実現する

愛知県名古屋市にお住まいのAさんのケースです。ある日、Aさんの自宅に興信所の方が訪ねてきました。その興信所の方の話によると、同市内に住んでいたXさんという方が亡くなり、その相続人にAさんが該当しているといいます。

AさんはXさんとの面識は一切なく、名前も聞いたことがありませんでした。しかし、興信所の方から相続人の相関図を見せてもらうと、確かにAさんはXさんの直系の親族であることがわかりました。亡くなったXさんはAさんの祖父にあたります。Aさんの父親はAさんが産まれてすぐに失踪していたという経緯があり、Aさんは自分の祖父の存在も知らず、ましてや自分にその祖父の相続権があるなどとは思ってもいなかったそうです。

Xさんの相続人は、Aさんを含めて四人おり、Aさんは事情をよく飲み込むことができないまま、Xさんの遺産分割協議に参加することになったのです。

この遺産分割協議は非常に難航しました。というのも、Aさん以外の相続人は少しでも自分の取分を増やしたいと考えており、そこへ突然現れた、見ず知らずのAさんの存在を良く思っていなかったからです。

他の三人の相続人は、預貯金や有価証券などのすぐに現金化しやすい資産はAさんに相続させたくないという強い意志を持っていました。あとから遺産分割協議に加わったAさんは、不動産しか相続できないと伝えられたのです。

しかしその不動産も、どの程度の資産価値があるものなのかAさんには見当がつきません。結局協議はまとまることなく、Aさんも含め各相続人はそれぞれ弁護士を立てて、裁判所に調停を申し立てることになりました。

問題点1:相続税の支払いのために現金が必要

遺産分割協議がまとまらず、調停に持ち込まれた場合、解決するまでに半年や1年、場合によってはそれ以上の時間がかかる場合があります。しかし、相続税は、相続が発生した翌日から10カ月以内に納付しなければいけないという期限が設けられています。そのため、もし納付期限までに調停がまとまらなければ、Aさんは不動産を相続して現金化する前に、相続税として数百万円という高額なお金を準備しなければいけなくなってしまいます。

また、仮に納付期限前に話がまとまったとしても、相続した不動産をすぐに現金化できるかはわかりません。Aさんには資金的な余裕はなく、予期していなかった相続税を支払うだけの現金がなかったことから、できるだけ早く遺産分割協議をまとめ、相続した不動産を売却し、現金化したいと考えていました。

しかし、Aさん以外の相続人はすでに法定相続分の相続税を納めていたため、各々腰を据えて自分に有利な条件で遺産分割の調停をまとめようとしていたのです。

このままではAさんは相続税を支払うことができず、財産を差し押さえられてしまう可能性もあります。1日も早く話をまとめて不動産を相続し、それらを現金化する必要に迫られていました。

このような経緯があり、相続の対象となっている不動産の流通性や土地の市場価値がどれほどのものなのか教えてほしいと、Aさんが相談に来られたのです。

問題点2:弁護士は不動産に詳しいというわけではない

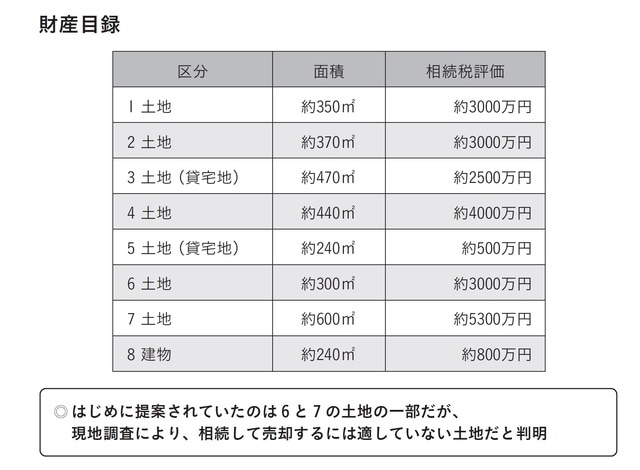

Aさんは相続税評価に基づいた不動産の割り当てについて、ほかの相続人の弁護士から提案を受けていました。具体的には、[図表1]にある6の土地、そして7の土地のうち約300㎡の一部分を相続してはどうかという提案です。

その弁護士の主張としては、6の土地は幹線道路に面しており長方形なので、すぐに買い手がつく土地であろうということでした。また7の土地は、現在一族が事業として使っている土地であるものの、全く活用していない部分があり、その部分を相続して住宅用地として売却してはどうかと提案されていました。

弁護士の話は筋が通っているように見え、相続税の支払い期限が迫っているAさんにとって非常に魅力的な提案として映ったようです。しかし、これはあくまで不動産の専門家ではない弁護士の提案です。

Aさんの弁護士の要請で現地に赴き実際に調べてみると、他の相続人の弁護士の話とは異なる点が多いことがわかりました。

不動産を相続するにあたって最も重要なのは、相続する不動産の市場価値をできるだけ正確に把握することです。なぜなら相続税法上の不動産評価額と実際の市場価値はイコールではないからです。

例えば、相続税評価で3000万円と算出された不動産を相続し、実際にその不動産を売却したら2000万円の価値しかなかったということもあるのです。ですから、相続財産に不動産が含まれ、それらをきちんと分割しようとしたら実際の市場において不動産がどれほどの価値があるか正しく把握する必要があるのです。

遺産分割協議がまとまらない場合、弁護士の存在は頼りになるものではありますが、だからといって相続財産となっている不動産にどれくらいの市場価値があるのかということまで把握している弁護士は少ないといえます。弁護士の一番得意な分野は、揉め事をまとめることなのですから。

さて、ではAさんが相手の弁護士から提案された土地は実際にはどれくらいの価値があったのかを確認してみましょう。

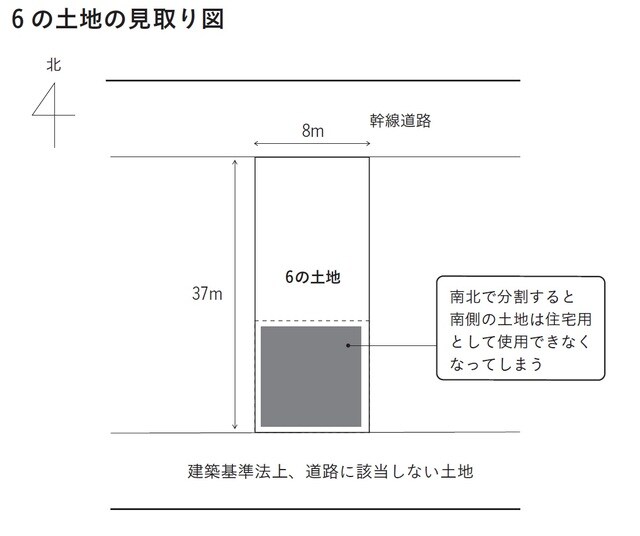

6の土地は地図で見ると北側は幹線道路に面しており、南側も道路で、両面道路に面している広い土地でした[図表2]。そのため、これを分割して住宅用地として売却できるだろうと相手の弁護士は考えたのでしょう。

しかし、実際に現地を調査してみると、南側に面している道路が実は建築基準法では道路と見なされないものであることがわかりました。そして幹線道路に面している間口も8m程度で、南北に細長い土地です。南側と北側で分割して利用できれば価値も高まりますが、南側の土地は建築基準法上の道路に該当しないため、単純に分けてしまうと南側の土地を住宅用地としては使用できなくなってしまいます。

分割するなら専用通路を確保するような形になりますが、現実的には分割して売却するのが困難な土地の形状であることが判明したのです。

また、7の土地も使用されていない部分があるという話でしたが、実際に現場に足を運んでみると、事業用に使用している部分は、大型トラックのガレージとして使われていました。相手方弁護士からは使用されていない一部の土地を分割して相続するという提案を受けていましたが、大型トラックが頻繁に出入りする場所の隣地に住む人の気持ちを考えると、住宅用地として売却するには不向きだということがわかりました。

決して相手の弁護士に悪意があったわけではないと思いますが、もしAさんが提案をそのまま受け入れていたとしたら、相続した不動産は思ったように売却することができず不良資産として保有し続けることになっていたことでしょう。高額な相続税を支払うだけでなく、不良資産を押し付けられる形になってしまう可能性が非常に高かったのです。

解決策:市場評価を把握し、流通性の高い不動産を選択

私たちはまず、相続財産にあたる全ての不動産の現地調査を行い、査定を出して、それぞれの市場価値と流通性をまとめることにしました。先に述べた通り、相手の弁護士から提案されていた6と7の土地に関しては、相続しても売却することが難しいということが判明したため、提案を断ることにしました。

そして、調査によってわかった市場価値・流通性をまとめた意見書をもとに、どの土地が最も有益な土地であるのかをAさんに改めて説明しました。

結果、私たちが提案したのは、財産目録にある1と2の不動産を相続するということでした。1と2の土地は幹線道路から一本中に入ったところにありますが、閑静な住宅地で角地、しかも地形も非常に良い土地でした。

道路に面しており間口も広く、住宅用地として分割できる点も魅力的です。宅地分譲するならば、すぐに売却可能だと判断できたのです。デベロッパーからの反応も良好で、その土地であればすぐにでも欲しいという声もありました。

Aさんとその弁護士はこの提案を受け、財産目録1と2の土地を取得するため交渉を開始しました。もともと「Aさんには不動産しか渡さない」という他の相続人の意志が固かったこともあり、なんとかほかの相続人たちに納得してもらうことができ、Aさんは無事に財産目録1と2の土地を相続することができたのです。

協議が長引いたこともあり、残念ながら相続税の納付期限には間に合いませんでしたが、土地の売却の目処は立っていたため、Aさんは親戚に一時的に納税資金を融通してもらい、相続税を支払うことができました。相続登記完了後、私たちが仲介となり、土地をデベロッパーにすぐに売却しました。相続税支払いのために借りたお金も利子をつけて返済し、Aさんは手元に多額の現金を残すことができたのです。

今回のケースはAさんにとって突然知らされた相続でした。しかも相続税の納付期限が迫る中、現金化が難しい不動産しか相続することができない、厳しい状況だったといえます。しかし、その提案を簡単に受け入れずにきちんと不動産を査定したことで、結果的にはAさんにとって一番満足できる形で相続することができました。

まとめ

専門家にはそれぞれ得意分野があります。相続対策に強い不動産の専門家であれば、不動産の価値をしっかり見極めた上で一人ひとりの状況に合わせた最適な解決策を提案することができます。

株式会社財産ドック