米軍によるイラク空爆によってイラン革命防衛隊のソレイマニ司令官が死亡したことをきっかけに、金融市場では年明けからリスク・オフの展開となった。この結果、米国の実質金利は一時マイナス圏まで低下したが、この現象はあくまで超長期的なトレンドの範囲内でしかない可能性がある。それは過去700年の歴史を見れば明らかなことだ。

米国の実質金利は一時マイナス圏まで低下

年明けの中東情勢悪化を背景に金融市場ではリスク・オフの展開となり、米国の実質金利(≒米国10年物価連動国債利回り)は1月3日から8日にかけて一時マイナス圏に突入する場面があった。

この10年で米国の実質金利がマイナス圏まで低下した局面は、欧州債務危機や米国債格下げをきっかけとした期間(2011年8月~2013年6月)のほか、一時的ではあるが2016年6月のEU離脱を問う英国国民投票後の約1ヶ月間、そして2019年8月の米中貿易戦争エスカレート時の約1ヶ月間だった(図表1)。

このように米国の実質金利はリスク回避局面でマイナスになる傾向があるが、実は米国の実質金利は長期的に低下傾向にあり、さらに世界の実質金利も過去700年でゆるやかに低下しているのだ。

世界の実質金利は700年間も低下傾向にある

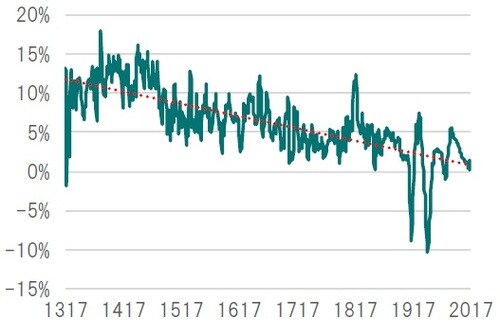

イェール大学教授のPaul Schmelzing氏は今年1月3日、主要各国の名目金利から物価上昇率を差し引いて合成した世界の実質金利が、過去700年でゆるやかに低下していたとイングランド銀行(BOE)のワーキングペーパーで指摘した。Schmelzing氏のデータによれば、1300年代~1400年代の世界の実質金利は概ね10%超だったが、直近の2018年は1%台まで低下した(図表2)。

世界的な実質金利の低下が超長期的なトレンドだとするならば、長期運用の考え方も根本から見直す必要があるだろう。

世界の実質金利が長期的に低位で推移するなら「高配当株」や「高成長株」に注目

一般的に、実質金利の低下は資金需要を高めることから、安全資産の現金からリスク資産の株式へ投資対象をシフトさせる誘引になる。超長期的に実質金利が低下するのであれば、長期運用の投資対象として株式が必然的に選好されることになるだろう。

さらに、所得格差の拡大や貯蓄率の増加(主に新興国)、人口減少(主に先進国)などによって自然利子率が低下し、それに伴い実質金利がゼロ又はマイナスになる状態が続けば、株式の中でも①公益株や不動産株のような利回りの高い「高配当株」や、②(割引率が低下することから)長期的な利益成長率が高い「高成長株」の投資妙味がより一層高まることになる。

あくまで長期目線の投資であり、数年単位では実質金利が上昇することもあるので注意が必要だが、長期運用を行っていくうえでは参考にして頂きたい投資戦略のひとつだ。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『東証市場区分見直し…「市場活性化」の可能性はどこまで?』を参照)。

(2020年1月9日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは