金融審議会が東京証券取引所の市場区分及びTOPIXの見直しについて報告書をまとめた模様だ。報道された内容が正しいとすれば、この改革が実現しても市場を活性化することにはならないだろう。ニューヨーク証券取引所(NYSE)の例を見る限り、重要なのは市場の形式ではなく上場企業個々の魅力だからだ。

上場企業数の増加:必ずしもマーケットを盛り上げるわけではない

日本証券取引所グループ(JPX)は、昨年10月29日、『市場構造の在り方等に関する懇談会』を設け、東京証券取引所の1部、2部、JASDAQ、マザーズの構成を見直す方針を示した。その後、紆余曲折を経てこの議論は金融審議会に委ねられ、12月25日付け日本経済新聞がその報告書の概要を伝えている。記事によれば、新たに設ける『プライム市場(仮称)』は、新規上場に当り流通時価総額100億円以上を目安とする模様だ。

現在、東証1部へ上場する際の基準は原則として時価総額250億円以上だが、これには抜け道がある。2部、マザーズを経由する場合、時価総額40億円以上、流通時価総額20億円以上で一定の売買高があれば指定替えが可能だ。リーマンショック後、低迷する市況を盛り上げるため、取引所が積極的に条件を緩和したのである。

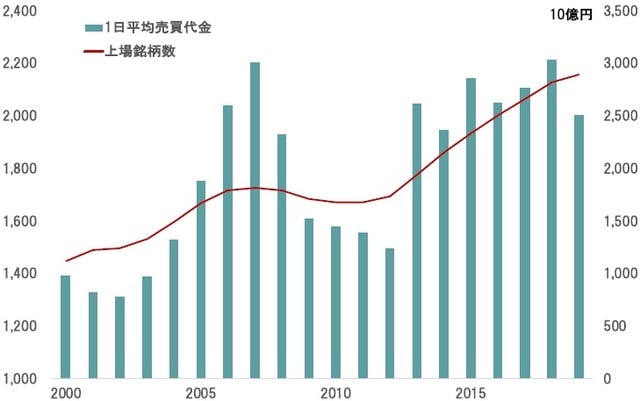

その結果、2007年末に1,727だった上場企業数は、この11月末に2,156へと増加した。ただし、時価総額250億円未満の銘柄数が680に達し、全体の31.6%を占めたことで、確かに東証1部と他の3市場との棲み分けは不明確と言えよう。また、上場企業が400社以上増加したにも関わらず、今年11月までの1日平均売買代金は2兆5,081億円で、2007年の3兆14億円を下回っている。

従って、上場基準の見直しによる取引市場の再編は合理的に見えるかもしれない。しかしながら、今回は見送られる既存上場企業への新基準適用が実現したとしても、東京市場を活性化することにはならないだろう。

NYSEからの教訓:上場の意義を問うことが市場活性化への道

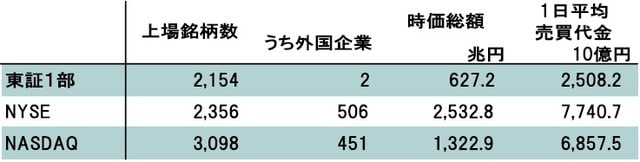

2,356銘柄が上場するNYSEに市場区分はなく、時価総額100億円以下の銘柄も少なくない。一方、国際取引所連合(WFE)によれば、10月末時点におけるNYSEの上場銘柄数は2,356、時価総額は円換算で2,533兆円だった。年初から10月までの1日平均売買代金は6兆3,271億円である。つまり、銘柄数は東証1部と大きな差がないにも関わらず、NYSEの時価総額は3.8倍、平均売買代金は2.5倍だ。

結局のところ、上場企業自体の魅力が高まらなければ、市場区分を見直してもマーケットの活性化にはつながらないだろう。ちなみに、外国企業の上昇数は、東証1部が2銘柄に止まるのに対し、NYSEは506銘柄に達している。米国経済全体の新陳代謝が活発に行われるなか、外国企業に門戸が開かれてきたからこそ、NYSEは投資家にとって魅力的な企業を惹き付け、長期的に市場が盛り上がる好循環を遂げてきたのではないか。

東証1部には、ブランディングやリクルートのために上場している企業が少なくないと言われる。そうした企業の上場コスト、及び株式を公開していることのリスクを引き上げ、取引所を成長に向けた資金を調達する場としない限り、マーケットの活性化は難しいだろう。そもそも、規制当局の諮問機関が取引所の市場区分や株価指数作りに容喙することが、活発で健全なマーケットを育てる道とはとても思えない。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『東証市場区分見直し…「市場活性化」の可能性はどこまで?』を参照)。

(2019年12月27日)

市川 眞一

ピクテ投信投資顧問株式会社

シニア・フェロー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは