●2019年は金融相場が米中対立の影響を緩和、株式などのパフォーマンスは極めて良好なものに。

●2020年も緩和的な金融環境がリスク資産の追い風に、投資マネーの利回り選好は継続を予想。

●ただ、過度に緩和的となれば相場過熱のリスクも、米中協議や米大統領選挙とともに注意が必要。

2019年は金融相場が米中対立の影響を緩和、株式などのパフォーマンスは極めて良好なものに

2019年の国際金融市場は、2018年に引き続き、米中貿易摩擦問題の影響を大きく受ける展開となりました。5月以降、米中の対立が一段と激しくなると、株式などリスク資産の価格下落が目立ちました。しかしながら、その後、米国やユーロ圏をはじめとする多くの国や地域で金融緩和が実施されると、景気や企業業績の見通しが悪化するなかでも、株式の相対的な魅力が高まり、株価が上昇する「金融相場」が形成されるに至りました。

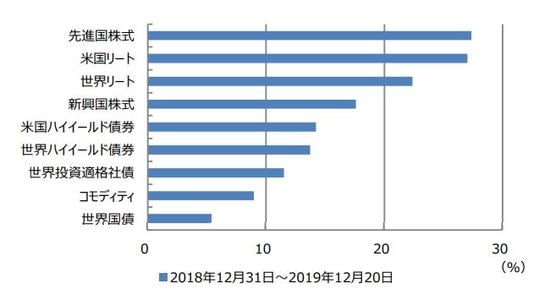

このような緩和的な金融環境のなか、9月以降、米中貿易協議の進展期待が高まったことで、市場は総じてリスクオン(選好)の動きが強まりました。その結果、2019年の国際金融市場では、株式、リート、ハイイールド債券のパフォーマンスが極めて良好なものとなり、コモディティや国債も堅調に推移しました(図表1)。金融相場が、米中対立の悪影響を相当程度、和らげたと推測されます。

2020年も緩和的な金融環境がリスク資産の追い風に、投資マネーの利回り選好は継続を予想

次に、2020年の国際金融市場を展望します。現在の相場環境は、金融市場に余剰資金があふれる「流動性相場」であり、そこに金融相場が形成されている状況です。2020年も、この環境は変わらず、株式などリスク資産にとっては、強い追い風になると思われます。なお、2020年は多くの主要国で経済成長が緩やかなものにとどまる見通しで、低成長、低インフレ、低金利を背景に、投資マネーの利回り選好は継続すると予想されます。

また、ドル円については、年間の値幅が年々縮小しつつありますが、その傾向に著変はないとみています。その他、中東情勢については、米国が原油の純輸出国になったことで、原油価格の変動を通じた金融市場へ影響力は、過去に比べ低下する可能性が高いと考えています。また、新興国経済については、米国の利上げはしばらく先になるとみられることから、資金流出に直面するリスクは抑制されていると思われます。

ただ、過度に緩和的となれば相場過熱のリスクも、米中協議や米大統領選挙とともに注意が必要

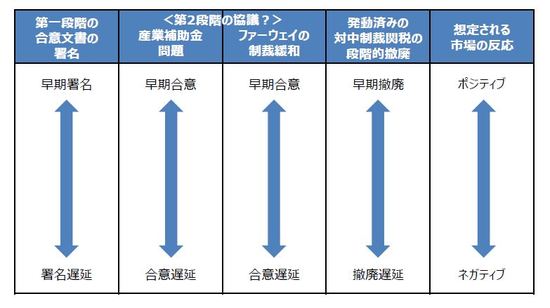

2020年は、引き続き米中貿易協議の行方を見守る必要がある一方、時間の経過とともに米大統領選挙への関心も高まると思われます。米大統領選挙は候補が絞られるまで、しばらく材料待ちとなるため、目先、注目度の高い米中協議について、今後の想定される展開を図表2にまとめました。協議がゆっくりと進展する場合、相場が強気過ぎず、弱気過ぎず、ちょうどよい加減の「適温相場」が新たに形成されることも想定されます。

ただ、現状の流動性相場における金融相場に、適温相場まで重なる状況となれば、相場過熱への警戒も大切です。過度に緩和的な金融環境のもと、株価や物価に強い上昇圧力が加われば、市場が主要国の利上げを織り込み、世界的な長期金利の急騰、株式やリート、ハイイールド債券の価格下落という流れにつながる恐れもあります。2020年は、米中協議や米大統領選挙の行方のみならず、相場過熱のリスクにも配慮しておいた方がよいと考えます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「国際金融市場」の潮流~2019年の総括と2020年の展望』を参照)。

(2019年12月27日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト