目先の「節税」に注目しがちだが…

1.節税が一番大事?

巷のセミナーや出版されている書籍、インターネットの記事などを見ると、「不動産を使った相続対策」や「生命保険を活用した税金対策」、「会社設立による相続対策」などの情報であふれています。

様々ある「相続対策」のなかで、(税理士という職業柄かもしれませんが)まずお客様からは「どうしたら相続税が安くなるか?」との相談を受けます。その際、筆者が最初にお返しするのは、「相続対策の順番はしっかりとお考えになられましたか?」ということです。

2.相続対策は順番が一番大切!

相続には「対策すべき順番」というものがあります。

お医者さんに、「診断する順番」があるのと同じです。風邪っぽい、体がだるいと伝えられ、いきなり「じゃあこの薬を服用しましょう」と返すお医者さんはまずいないですよね。診察をして、病状にあった治療を順番どおりに行わないと、効果がでません。場合によっては、副作用やアレルギー、アナフィラキシーショックを起こす危険性だってあります。

相続対策も同じです。症状にあった対策を行わないと、アレルギーやアナフィラキシーショックに似たパニックが発生しかねません。このような事態を防ぐためには、[図表1]に沿った相続対策を行うことが大切です。ではさっそく、1つずつ説明していきます。

① 現状分析

相続対策の現状分析というと、相続財産の総額を注目しがちです。しかし、本当に大切なのはそこではありません。

「相続人の数は?」「相続人の経済状況は?」「相続人間の仲はいいのか?」「相続財産の種類は?」「相続財産はわけられるものなのか?」等の現状分析をしっかりと行います。ここをしっかり分析しないと、どんなに節税できたとしても、家族同士の争いが起こってしまったり、納税資金不足などの状況に陥ってしまったりするからです。

また、よく「うちは銀行や投資会社、ハウスメーカーから相続税の概算を聞いているから安心です」という方がいますが、出されている金額が文字通りの「概算」で、本当にざっくりしすぎていることがあります。「土地の評価」が、路線価に土地の面積をかけているだけであったり、「小規模宅地の特例」を適用していなかったり、酷いときには、数千万円単位で相続税額がずれていたこともありました。

② 争族対策

「相続対策」ではなく、「争族対策」です。相続で一番不幸なのは、納税資金に苦労することではありません。相続が原因で、相続人である母子、兄弟同士などで争うことです。

各ご家庭によってご事情も色々あるでしょうから、相続財産をぴっちり平等にわけるのは難しいでしょうが、相続人同士が納得するような遺産分割が重要になります。そのためにも、親子、兄弟間でしっかりとご家族の状況や将来について話し合うことが大切です。

また、遺言書をしっかりと作り、被相続人である息子や娘などへの想いを遺すことも有効です。遺言書というと「土地○丁目○番地は○○に相続させる」というような、無機質なものをイメージしがちですが、書くことができるのは、そういった「法定遺言事項」だけではありません。

実際、筆者のお客様のなかには、妻に全財産を相続させた方がいました。子どもにも法定相続分があるため、一見相続トラブルが発生しそうな案件でした。

しかし遺言書には、「長男○○は会社でも安定した地位を築いており、長女○○も嫁いだ○○さんと安定した生活、家庭を育んでいます。妻○○は私が死亡したあとは独り身となるため、私の財産のすべてを相続させるものであり、私の気持ちを理解して、どうか親子仲良く過ごしてほしい」と、お気持ちやご家庭の目的を入れていました。このように、書き方次第で、随分と相続人の気持ちは変わるものなのです。

③ 納税資金対策

税金対策ばかりに目が行き、意外と忘れがちなのが「納税資金対策」です。

税金対策のためにアパートを建てた。タワーマンションを買った。だけど自己資金をほとんど使ってしまい、「現金や預金を相続できなかった子どもたちが、相続税を払えなくなってしまった」では本末転倒です。

幸福な相続のためには、目先の「税金対策」よりも、「そもそも発生するであろう相続税をどのようにして納めていくのか?」という出口をしっかりと確保していくことが、優先順位としては高いといえます。

④ 税金対策

そして、最後に税金対策です。ここは「不動産を買う」「生命保険に加入する」など色々な情報が出回っているので、今回は多くは触れません。ただ、税金対策にもいくつかのカテゴリありますので、使いわけや、対策をする順番が大切です。

(1) 控除等の枠を増やす

相続税には、控除や非課税枠という、相続税を減額できる様々な制度があります。たとえば、相続税の計算上すべての人が引くことのできる「基礎控除」や、未成年者の相続人がいる場合に適用できる「未成年者控除」、生命保険金の一定金額までは税金が課されない「非課税枠」などです。

「基礎控除」や「非課税枠」は、法定相続人の数によって金額が増減しますので、「養子縁組」をすれば、法定相続人の枠が増え、相続税を抑えることができます。

(2) 評価引下げ

相続財産には、そのまま額面通り評価するものと、一定の計算を行って評価するものがあります。

当然ですが、現金や預金は、額面通りの財産を持っているとみなされます。つまり、1億円の現金預金があれば、1億円分の財産として、相続税を計算します。しかし、「自宅の土地」などであれば、相続後も住み続けることができるように、最大80%も評価が下がることがあるのです。1億円の土地を2,000万円分の財産として計算すれば、相続税の大幅減額につながりますね。

また「上場株式」などであれば、相続の日の株価、相続があった月・その前月・その前々月の株価の平均額の、一番低い価額を選ぶことができます。

このように、単純に現金を所持しているだけだと、額面で相続税が計算されてしまいますが、その現金で土地などを買ったりすると、相続税が安くなります。そのため、「今持っている財産を、もっと相続税の計算上安くなるものに組み替える」という節税方法もあります。

(3) 生前贈与

相続の前に贈与を行えば、その分相続する財産が減るので、相続税は下がります。ただ、相続が発生する3年以内に行った贈与については、相続税の計算に戻されてしまう「贈与財産の加算」制度がありますので、贈与するタイミングはとても大切です。

また贈与は、財産をあげる側の「あげるという意思」、もらう側の「もらうという意思」の両方そろってはじめて成立するものです。なので、あげる側が重度の認知症などになっている場合には、意思能力がないと判断され、贈与が成立せず、相続財産に戻されてしまうこともあり得ます。十分気を付けてください。

これらの(1)~(3)は、ただ闇雲に行えばよいというものではありません。土地の評価を下げた結果、その土地を相続した人がなんだか損した気分になってしまい、争族が起こってしまったり、養子縁組をした結果、かえって相続人同士の争いが増えてしまうなどのケースも考えられます。不動産を利用した税金対策や生前贈与をしすぎてしまい、納税資金が不足するなどという事態も考えられます。

きちんと全体のバランスや時期をを見て、税金対策を適切に行っていくことが重要です。

相続税対策が「争族」を引き起こした事例

3.将来の相続も視野に入れて対策を!

① 相続税の2次相続、3次相続対策

相続対策では、「目の前の相続」だけではなく、「将来の相続」についても考えましょう。

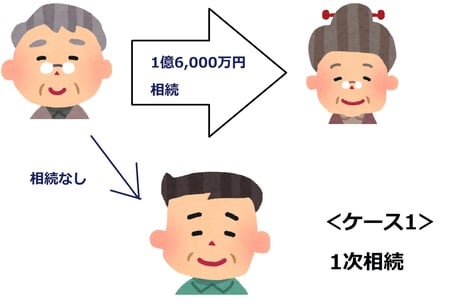

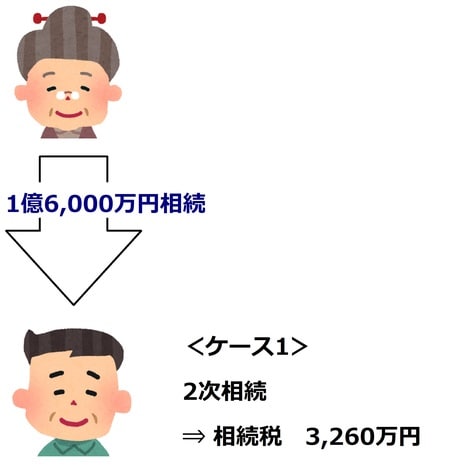

たとえば、「配偶者の税額の軽減」。これは、配偶者に財産を相続させた場合「1億6,000万円」または「配偶者の法定相続分相当額」のいずれか多い金額まで相続税はかからないという制度で、目の前の相続だけを見るととても有効な節税策です。

たとえば、被相続人Aさん、相続人が奥様、お子様1人で相続財産が1億6,000万円の場合。ケース1は、1億6,000万円すべてを奥様が相続したことを想定しています。

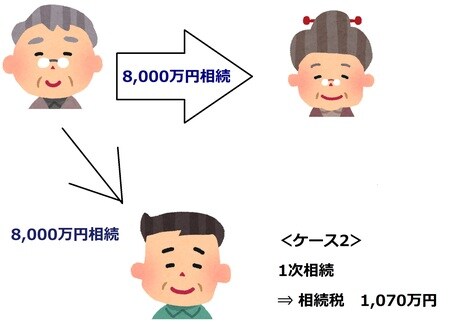

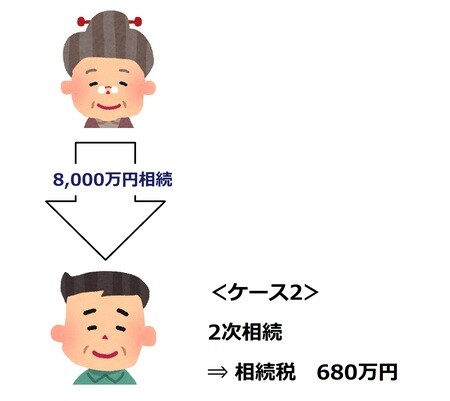

そしてケース2は、1次相続では8,000万円ずつ、奥様とお子様が相続した場合を想定しています。

ここでは細かい計算を省きますが、ケース1は、「今回の相続」、つまり1次相続の相続税は0円です。しかし、奥様が亡くなった際の2次相続では、3,260万円の相続税が発生してしまいます。一方ケース2の場合、相続税は、1次相続1,070万円、2次相続680万円となり、合計で1,750万円です。

つまり、ケース1のように1次相続は0円だからといって、必ずしも相続税全体が低いわけではないということです。

② 2次相続、3次相続の争族対策

これは昔、千葉のある地主さんの相続を筆者が引き受けた際のお話です。

その地主さんには奥様と3人の子どもがおり、1次相続と2次相続まで見越して、財産の配分を計画していました。遺産分割協議書をまとめ、当初想定していたよりも相続税の額を抑えることができ、筆者も一安心していました。

しかし、そのときに1つ重要な見落としをしていました。

1次、2次相続の相続税全体からすると、三男が引き継ぐべき財産をいったん奥様に移し、2次相続で三男にその財産を引き継いだほうが、相続税が下がるため、そのように相続していただいたのです。

そこまではよかったのですが、ある日突然、次男が「私の母がなくなったときに私がもらう相続財産が、三男よりも明らかに少ない」と言い始めました。

最終的には、1次相続のときに財産を多くもらっているということを、奥様やほかの兄弟からも粘り強く説得し、ご納得されました。しかし、これが奥様がお亡くなりになられたあとだったらと思うと、ぞっとしました。相続で揉めるのは1次相続よりも2次相続。知識としては十分に知っていましたが、仲のいい兄弟だったのに、本当に現実として起こりえるのだととても反省しました。

親がいなくなったあとは、さらに相続人同士争うケースが出てきます。2次、3次相続では、税金だけではなく、争族対策もきちんと行っていく必要があり、現実に起こりえるということをしっかりと理解しておきましょう。

小川裕平税理士事務所

所長・税理士

![[図表1]](https://ggo.ismcdn.jp/mwimgs/d/1/250/img_d1e1919d9e7a3ebd1876797a5917eaba307506.jpg)