インド中銀の政策金利発表から、「様子見」の決断に至った背景は主に2つ述べられています。1つ目は、過去の経済政策の効果、2つ目はインフレ率動向です。特にインフレ率は10月の消費者物価指数(CPI) が前年同月比4.62%と、インド中銀のインフレ目標の4%を超えています。ただ、インフレ率上昇が一時的と判断されれば、再び金融緩和に向かう可能性もあると見ています。

インド中銀:市場予想に反し政策金利を据え置き、インフレ加速受け

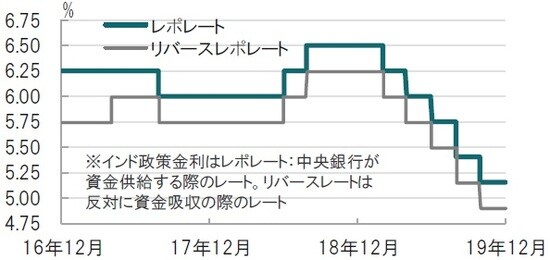

インド準備銀行(中央銀行)は2019年12月5日の金融政策決定会合で市場予想に反し、政策金利(レポレート)を5.15%で据え置くことを決定しました(図表1参照)。市場では大半が6会合連続となる利下げを予測していました。

なお、インド中銀はインド経済の成長見通しを、10月時点の6.1%から、今回5.0%に下方修正しましたが、インド中銀は据え置きの理由として、インド政府の最近の景気対策や、これまでの利下げの効果を見極めることなどをあげています。

どこに注目すべきか:インド中銀、玉ネギ価格、消費者マインド

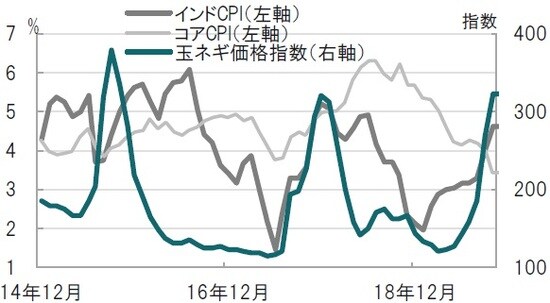

インド中銀の政策金利発表から、「様子見」の決断に至った背景は主に2つが述べられています。1つ目は、過去の経済政策の効果、2つ目はインフレ率動向です。特にインフレ率は10月の消費者物価指数(CPI) が前年同月比4.62%と、インド中銀のインフレ目標の4%を超えています(図表2参照)。ただ、インフレ率上昇が一時的と判断されれば、再び金融緩和に向かう可能性もあると見ています。

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

一般に、金融政策決定会合で市場予想に反する決断が示されることは比較的珍しいですが、インド中銀の場合、年6回の定例会合(15年は2回多かった)のうち、概ね年に2~3回程度、少なくとも1回は市場予想と異なる結果がここ数年示されています。市場予想泣かせの面は感じられます。

しかし、予想の当たり外れよりも、大切なのは背景でしょう。今日のヘッドライン19年11月8日号で指摘したように、インドの成長と、金融セクターの安定性に懸念は見られます。今回インド中銀が成長見通しを引き下げたように、インドの景気回復の鈍化は懸念材料です。

それでも据え置きとしたのは、インフレ率上昇の懸念が高まっているためでしょう。12月12日公表予定のインド11月のCPIは前年比で約5.3%が市場予想となっており、10月から加速が見込まれています。

インドのインフレ率上昇の背景は食料品、とりわけ玉ネギ価格が急上昇しています(図表2参照)。

インド料理ではカレーからアチャール(玉ネギの漬物)まで玉ネギは欠かせない材料です。国民に身近な穀物だけに、インドは世界最大級の玉ネギの輸出国ですが、現状では国産玉ネギの輸出禁止にまで追い込まれています。

ここで玉ネギの価格をもう一度見直すと、周期的に大きな変動となっていますが、これはモンスーンの影響で玉ネギの生産が左右されるからです。今年は大雨で不作でした。

これだけであれば、価格上昇は一時的な気候要因で片付けられそうです。気になるのは消費者コンフィデンスの低下です。インド中銀が公表する同指数はCPI(玉ネギ価格)上昇に伴い急低下しており景気に悪影響を与えています。

このような事情を反映してか、今回の据え置きに対し株式市場等の反応は冷静で、為替市場でもルピーが落ち着いています。利下げ再開は価格動向を見てからと思われます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『インド中銀の政策金利、「様子見」の決断に至った2つの背景』を参照)。

(2019年12月6日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>