中国PMIデータは製造業、非製造業共に50を上回る堅調な数字となりました。中国当局の景気てこ入れ策による一定の下支え効果が想定される一方で、11月は季節要因が一時的にプラスに寄与した面もあります。中国経済の他の要因を考慮すれば、今回のデータを受け当面の安定は見込めても、持続的な回復を想定するのは時期尚早と思われます。

11月中国PMI統計:製造業、非製造業と共に拡大・縮小の目安を超える

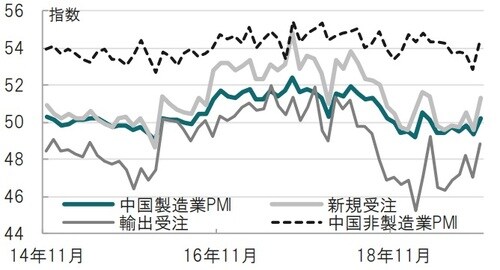

中国国家統計局が2019年11月30日に発表した11月の政府系の製造業購買担当者景気指数(PMI)は50.2と、市場予想(49.5)、前月(49.3)を上回り、拡大・縮小の目安となる50を7ヵ月ぶりに上回りました。非製造業PMIも54.4と市場予想、前月を共に上回りました(図表1参照)。

なお、12月2日に公表された財新製造業PMIも51.8と、市場予想(51.5)、前月(51.7)を上回りました。

どこに注目すべきか:中国PMI、新規受注、金融緩和、インフラ投資

中国PMIデータは製造業、非製造業共に50を上回る堅調な数字となりました。中国当局の景気てこ入れ策による一定の下支え効果が想定される一方で、11月は季節要因が一時的にプラスに寄与した面もあります。中国経済の他の要因を考慮すれば、今回のデータを受け当面の安定は見込めても、持続的な回復を想定するのは時期尚早と思われます。

主なプラス要因を振り返ると、まず季節要因があげられます。10月に比べ天候が安定しており建設活動が活況であったこと、10月の建国記念日の関係で11月は実日数が多く、前月比で算出するPMIの11月は高めに出たと見られます。

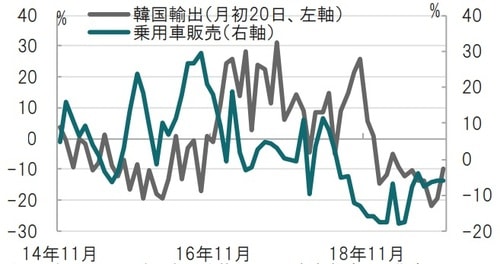

次に、世界的な輸出底打ち期待から、新規受注などが回復したこともプラス要因です。中国統計局が新規受注の回復はクリスマス商戦の海外受注の増加と指摘するように、PMIでも輸出受注などが回復しています。米中貿易戦争は、第1段階とはいえ、近いうちに合意に向かうとの楽観的な見方が優勢なことも下支え要因と見られます。貿易の底打ちは中国以外の指標にも見られます。特に世界貿易の先行指標として重視される韓国の輸出を見ても足元で底打ちが見られます(図表2参照)。米国などの景気後退まで織り込む悲観的な見方の修正を反映した可能性があります。

なお、中国の小売などの下押し要因であった自動車販売の低迷も、少なくとも底打ちは明確となりつつあります。

さらに、当局の景気てこ入れ姿勢も見られます。例えば、中国人民銀行(中央銀行)は新たな最優遇貸出金利(ローンプライムレート=LPR)の1年物レートを小刻みに定期的に引き下げています。また、中期貸出制度(MLF)を通じ市場予想以上の資金供給や、2015年以来となる7日物リバースレポ金利の引き下げを11月に実施しています。

ただし、例えば利下げ幅は0.05%程度と小刻みで、インパクトに欠ける印象です。中国に債務問題が横たわる中、大胆な金融緩和には慎重姿勢も見られます。

インフラ投資も下支え要因です。当局は地方政府にインフラ投資に向け調達する特別債の発行加速を指示しています。来年にかけ景気下支えとしての役割を与えたと見られます。一方、堅調であった不動産投資は拡大を抑制する動きが見られ今後の下押し要因と、高揚感に乏しい印象です。

トータルで見ると、中国景気は安定化にとどまりそうです。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『中国PMI…製造業・非製造業が50上回るも、安定景気どまりか』を参照)。

(2019年12月2日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>