●2018年は年末の3カ月で市場環境が悪化、通年では国債以外の主要アセットクラスが下落した。

●2019年は米中対立の結果、金融環境が緩和的となり主要アセットクラスは軒並み上昇に転じた。

●リート選好は利回り追求の投資家が多いため、株式の一段高には米中協議の進展などが必要か。

2018年は年末の3カ月で市場環境が悪化、通年では国債以外の主要アセットクラスが下落した

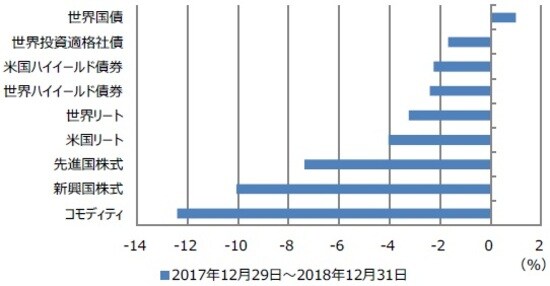

今回のレポートでは、主要アセットクラスのパフォーマンスについて、2019年11月27日までの実績を検証します。はじめに、2018年を振り返ると、パフォーマンスの高い順に、国債、投資適格社債、ハイイールド債券、リート、株式、コモディティとなり、明確なリスクオフ(回避)の傾向が確認できます(図表1)。国債以外のアセットクラスは通年で下落し、2018年は厳しい運用環境となりました。

特に2018年は、年末の3カ月で株式市場などの地合いが大きく悪化しました。背景には、世界的な景気減速への強い懸念があったと推測されます。具体的には、米国の制裁関税で中国経済が減速に向かうという不安や、利上げにより米国の景気循環がピークアウトするという不安などです。ここに、原油価格の下落も加わり、投資家心理が急速に冷え込んでしまったとみられます。

2019年は米中対立の結果、金融環境が緩和的となり主要アセットクラスは軒並み上昇に転じた

2019年に入り、中国は家計や企業向けの減税、インフラ投資の拡大、金融緩和効果を狙った貸出基準金利の変更などを行い、景気の下支えを図りました。また、貿易を巡る米中の対立が5月以降、一段と激しくなったことから、米国やユーロ圏をはじめとする多くの国や地域で金融緩和が実施されました。その結果、金融環境は総じて緩和的となり、株式などのリスク資産にとって好ましい状況となりました。

そこで、2019年(11月27日まで)の主要アセットクラスのパフォーマンスを検証してみます。結果は図表2の通りで、リート、株式、ハイイールド債券などの好調さが目立ち、2019年の金融市場は2018年に比べ、明確にリスクオン(選好)に転じたことが分かります。また、国債やコモディティも堅調に推移しており、今のところ主要アセットクラスは軒並み上昇しています。

リート選好は利回り追求の投資家が多いため、株式の一段高には米中協議の進展などが必要か

主要アセットクラスのなかで、リートが相対的に選好されているのは、以下の要因によるものと推測されます。すなわち、金融緩和によって主要国の長期金利が低位で推移する一方、世界景気に対する市場の警戒感は依然強い状態が続いており、資産価格の値上がり益(キャピタルゲイン)よりも、配当収入(インカムゲイン)を重視する投資家が多いということです。

2020年も、引き続き米中貿易協議の行方が市場の焦点になるとみていますが、目立った進展がない間は、リート優位の状況が続きやすいと考えます。ただ、米中協議の段階的な合意が進めば、世界的に景況感は改善に向かい、主要国の長期金利は緩やかに水準を切り上げる展開が見込まれます。この場合、株式が最も選好されやすい資産になると思われますが、その時期は、まだしばらく先になると予想しています。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

(出所) Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2019年度「主要アセットクラス」のパフォーマンスを振り返る』を参照)。

(2019年11月29日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト