「損益計算書」で、資金の流れはつかめない

■会社名:株式会社ゴウダ産商

■業種:卸売業

■資本金:2000万円

■売上高:5億6200万円

■従業員数:18名

■借入総額:2億4500万円(返済月額150万円)

会社を継いで年商5億円に。ところが売上が伸びるほど資金繰りが火の車……。

「あかん。今月もお金が足りない。売上を伸ばすのは得意なんやけどなあ」

先代が亡くなったのを機に、大阪のものづくりの街で営む部品卸売業「株式会社ゴウダ産商」を引き継いだ合田社長。家業を承継してからの7年間で年商を3億円から5億6200万円にまで拡大し、従業員数18名の会社に育ててきました。

人を惹きつけるカリスマ性と持ち前のガッツで会社を成長させてきた合田社長。事業承継以降、順調に事業を拡大してきたわけですが、数年前から悩みを抱えています。売上は増えているにもかかわらず、慢性的な資金繰り難に陥っているのです。

経理担当者から月末に資金不足を知らされる機会も一度や二度ではなく、その都度、銀行に駆け込んでつなぎの運転資金を用立ててきました。現在の借入総額は約2億4500万円。月々の返済額は150万円です。資金不足からの脱却を目指すべく、売上拡大のための商談に必死になって取り組んでいますが、その努力に反して資金繰りはますます悪化するばかり。営業は得意だけれど、数字にはめっぽう弱い合田社長。解決策を求め、知り合いの経営者から紹介を受けたコンサルタントに相談することになりました。

(大村) 合田社長、はじめまして。大村と申します。

(合田) 大村さん、もうどうすればいいか分からないんです。

(大村) と、言いますと?

(合田) 父が立ち上げた会社を継いで以降、売上を順調に伸ばしてきたんですが、数年前から月末に資金が足りないようになってきて。もっと売上が必要だと営業を頑張っているんですが……ますます資金繰りは苦しくなるばかりで、もうどうにもならないんです。

(大村) 合田社長のことは木下社長(合田社長の紹介者)から伺っていましたよ。持ち前の突破力でブルドーザーのように商談をものにしていくそうですね。

(合田) 木下さん、そんなこと言ってましたか(笑)。いやいや、でも確かに営業は得意なんです。ただ数字がどうも苦手で。

(大村) お話を伺う限り、そのような印象ですね。ともかくご相談の内容は分かりました。まず会社の経営状態を確認させてもらいたいので、3期分の決算書を見せていただけますか? ちなみに資金繰り表はつけておられますか?

(合田) 資金繰り表? 税理士さんからはつけろと言われたことがないし、作ってもらってもいないなあ。

(大村) いやいや結構ですよ。では決算書のほう、お願いします。

──(経理担当者に頼んで決算書を用意してもらう)──

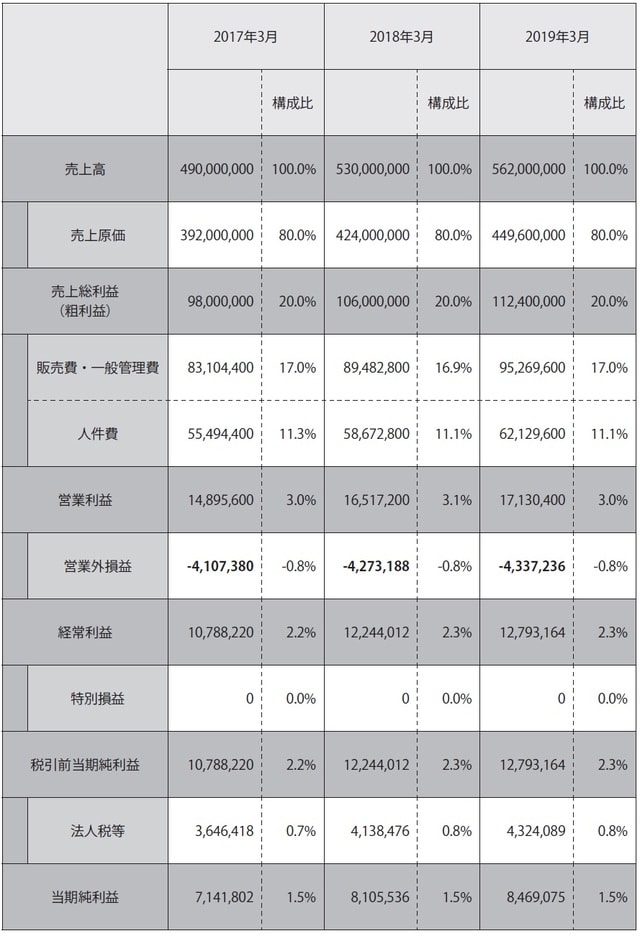

(大村) 合田社長がおっしゃるように、順調に業績を伸ばされていますね。直近3期分の損益計算書(図表1)を拝見すると、売上を4億9000万円から5億6200万円に、税引前当期純利益を1079万円から1279万円にそれぞれアップされています。経常利益率を見ても2.3%とまずまずで、利益額も伸びていますね。

(合田) ほら。なんでお金が足りないのか、さっぱり分からないんですよ。

(大村) 意外ですよね。でもここが資金繰りの罠なんです。損益計算書を見て利益が出ているからといって、同じように手元のお金が増えるかというと、実はそうとも限らないんですよ。

(合田) どうして?

(大村) 損益計算書とは何かをざっくり説明すると、どのくらいの売上を上げ、最終的にどのくらいの利益を上げたのかをまとめた資料のことです。「利益」といっても1種類ではなく、図表1のように上から順に「売上総利益(粗利益)」「営業利益」「経常利益」「税引前当期純利益」「当期純利益」と5種類に分かれます。

(合田) いくら数字が苦手といっても、それくらいなら私でもなんとなく理解できます。

(大村) このうち、最終的な利益に当たる当期純利益は会社の利益剰余金の一部としてプールされ、理論上は手元に入ってくるキャッシュの源泉になるわけですが、短期的にはそのようには手元のお金が増えないのが厄介なんです。この話はあらためて説明しますね。

(合田) 要は損益計算書からは資金の動きはつかめないと?

(大村) そのとおりです。では財政状態を表す貸借対照表はどうかといえば、これはどこからお金を集めてきて、そのお金をどういう状態で使っているのかをまとめた書類なので、やはり資金の動きを把握することはできません。そもそも貸借対照表は理解するのが難しいという問題もありますけどね。

(合田) じゃあどうすればいいの?

(大村) ズバリ、資金繰り表をつけていればお金の流れを確認できるわけですが、それはひとまず脇において、順を追って説明していきましょう。まず確認ですが、キャッシュフロー計算書は作成されていますか?

(合田) 正直言うと決算書の作成は税理士さんに丸投げで、うちはノータッチなんです。キャッシュフロー計算書なんて見たことないですわ。

(大村) 未上場の中小企業で作っている企業はほとんどないので大丈夫ですよ。では私のほうで直近2期分の決算書をベースに作成してみますから、少々お時間を頂戴してもよろしいでしょうか。

キャッシュフロー計算書で「支出>収入」が明らかに

──1週間後──

(大村) 合田社長、これが御社のキャッシュフロー(CF)計算書です。

(合田) うわあ、数字ばっかり。

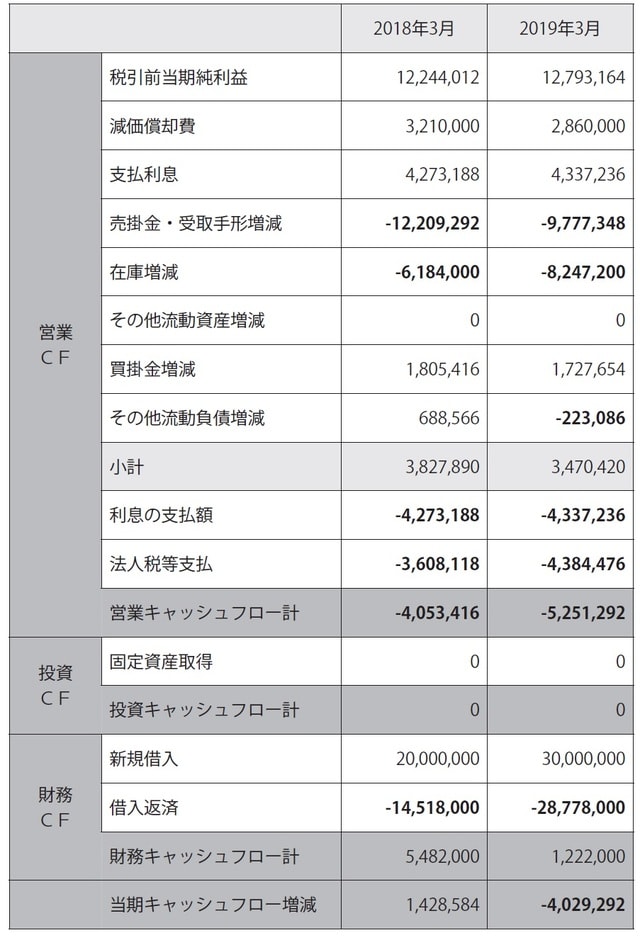

(大村) キャッシュフロー計算書とは、会計期間中の資金の出入りを記録した財務諸表の1つです。「営業キャッシュフロー」「投資キャッシュフロー」「財務キャッシュフロー」の3つの区分があります。営業CFは売上や仕入れなどの営業活動に絡むキャッシュの変動、投資CFは設備の投資や売却などで生じたキャッシュの変動、財務CFは銀行借入など資金の調達・返済に絡むキャッシュの変動をそれぞれ表しています。合田社長、この3区分のうち、営業CFの金額はどうなっていますか?

(合田) 525万円のマイナスになっている。

(大村) そうなんです。営業CFをもっとざっくり説明すると、会計年度中に本業で獲得したキャッシュの量を示しています。このCF計算書は3期分の決算書をベースに2期分を作成しているので、つまりゴウダ産商は直近2期分の本業活動の結果、930万円分のキャッシュが流出してしまっているということです。資金不足の兆候ここにあり、ということですね。

(合田) これだけ売上と利益が伸びているのに?

(大村) 不思議に思うかもしれませんが、資金の動きに焦点を当てるとこういう結果になります。「営業CFのマイナス」は収入より支出が多かったことを意味しているので、潤沢な資金を蓄積していない限り、資金不足に陥るのはある意味で当然といえます。

(合田) なるほど……。

(大村) 会社は営業CFの範囲内で資金を投資に回したり、調達した資金の返済に回したりして事業を運営するのが本来の健全な姿です。つまり、営業CFは企業活動の源泉であり、この数字がマイナスの場合、保有している資産をお金に換えるか、会社の外から調達しない限り資金は減っていくことになります。極端に言えば、営業CFがマイナスというのは、やがて倒産に向かう可能性のある危険な状態といえます。

(合田) まさかそんな状態になっていたとは……。

(大村) ゴウダ産商の場合、月末の資金不足を補うために銀行借入を重ねていますよね。キャッシュフロー計算書の財務CFが122万円のプラスになっているのはその表れです。会社をつぶさないために運転資金を調達するのは必要な対策に違いありませんが、その返済負担が資金繰りをさらに悪化させているのが現状ですね。

(合田) 経営の状態としては相当悪いですか?

(大村) 売上や利益の業績自体は良いので致命的ではないですよ。問題は、お金がたくさん出ていきやすい体質になっている点と、出ていったお金がなかなか戻ってこない体質になっている点の2つです。そこを改善したら資金不足も解消できます。

(合田) お金に嫌われてしまった感じがするな……。

(大村) 一緒に数字の勉強をして、お金に好かれる企業に生まれ変わりましょう。

◆まとめ

●キャッシュフロー計算書の営業CFは、企業活動の源泉

● 営業CFがマイナスの場合、会計年度中に収入より支出のほうが多かったことを意味する。そのままマイナスが続くと、やがて倒産に至る危険な状態