税務調査のターゲットになりやすい「名義株」

2年ほど前、戸建て住宅分譲大手の飯田グループホールディングスの元会長(2013年死去)の遺族が東京国税局の税務調査を受け、約80億円の申告漏れを指摘されるというニュースがありました。相続税の追徴税額は過少申告加算税を含めて約40億円だといわれています。

遺族は元会長の不動産や預金などを相続財産として申告。しかし、飯田グループホールディングス株を保有する資産管理会社の株式の一部は、元会長の長男名義だとして申告しておらず、長男は取得資金を実質的には負担していなかったようです。

東京国税局は、この株式は元会長のものであり、遺族は相続財産として申告する必要があったと判断しました。つまり「長男の名義になっている株式は、名義は長男だけど、実質的には亡くなったお父さんの株式だから、相続税を40億円追徴課税します」と判断されたのです。

みなさんは、相続税の税務調査はどのくらいの確率で選ばれるかご存知でしょうか? 正解は、相続税申告の約4件に1件です。そして一度税務調査が行われると82%の人が追徴課税になっています。

筆者もこれまで相続税の税務調査にはたくさん立ち会ってきましたが、実は、税務調査に選ばれやすい人には共通点があるのです。それは「過去に会社を経営していた人」です。

会社の経営者は、圧倒的に高い確率で税務調査が行われます。そして、その時に必ず問題になるのが、「名義株」というものです。事業承継やM&Aに携わる方は、必ず知っておくべきですので、本記事では名義株式について解説していきます。

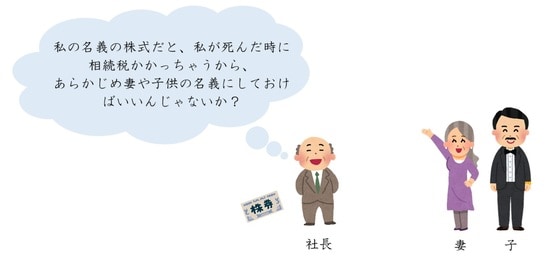

まず、会社の株式にも相続税はかかります。それも業績の良い会社であればあるほど、株価は高くなりますので、その分、相続税も高くなります。そうすると多くの経営者が、この税金をなんとかしたいと考え、次のようなことを考えます。

「自分の名義の株式だと相続税がかかってしまう。それであれば初めから家族の名義にしてしまえば相続税はかからないじゃない」

ここまではいいのですが、その次に何を考えるかというと、

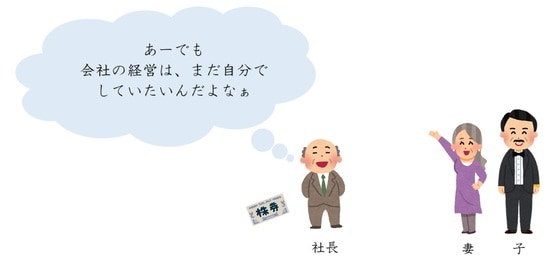

会社の株式を譲るということは、会社を経営する権利を譲るのと同じ意味を持ちます。ですから、「相続税は少なくしたいけど、会社を経営する権利は渡したくない」というジレンマが発生します。そのジレンマを解消するために、次の考えに至ります。

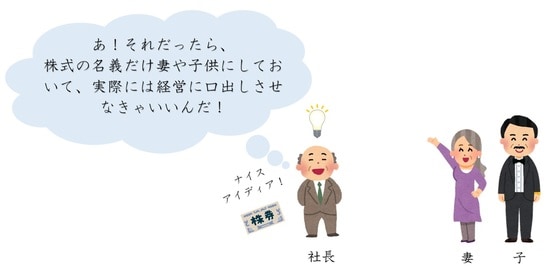

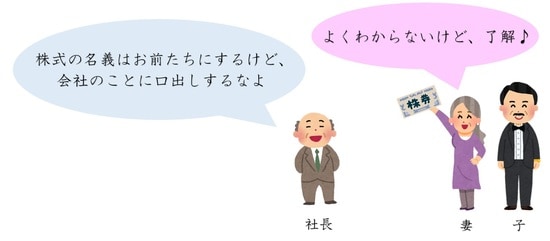

株式の名義だけを親族などに書き換えて、実際には経営に口出しをさせないようにする。そうして将来発生する相続税を少なくし、会社の経営権は自分で維持しようとします。そして最後に、次のようなやり取りのもと、株式の名義を親族に変えてしまいます。

もし、この状態のまま社長が亡くなってしまった場合、どのような問題が起こるでしょうか? 妻や子供名義になっている株式にも、社長の財産として相続税が課税されてしまうのです。

ではなぜ、妻や子供名義の株式にまで相続税が課税されてしまうのでしょうか。考えるべきなのは、「この妻や子供名義の株式は、果たして誰のものなのか」ということです。名義のとおり、妻や子供のものでしょうか?

違います。この株式の真実の所有者は、社長のままなのです。名義は妻や子供であっても、真実の所有者は社長から変わっていないのです。相続税が課税される財産は、名義が誰であるかは関係ありません。相続税は、真実の所有者に課税されるのです。

想像してください。あなたが小学生のころ、隣の席に座っている友達のノートがどうしても欲しかったとします。どうしても欲しかったので、その友達の名前を消して、自分の名前を上から書いたとします。

果たして、このノートは名前を書いた人のものになったでしょうか? そんなはずはありませんよね。名前は変わっても本当の持ち主は変わっていません。この「名義は変わっていても、本当の所有者は変わっていない」という現象が、非常に多くの株式に起こっているのです。

名義人と本当の所有者が異なっている株式のことを「名義株」といいます。ほかの人の名前の株式でも、実質的には亡くなった人の株式と認定された場合には、相続税の対象になってしまい、多額の追徴課税を要求されます。そしてこのケース!非常に多いのです。

「名義株の税務調査」を乗りきるチェックポイント

会社の社長に相続が発生すると、非常に高い確率で相続税の税務調査が行われます。この記事を読んでいる企業オーナーのみなさんを怖がらせようとしているわけではありません。本当に高い確率です。おそらく税務署の人も狙っています。

そして、税務調査で問題になるのが、この名義株なのです。この名義株を指摘されると本当に大変です。その会社の株価によりますが、相続財産に加算される金額が何億円という単位になることもあるので、追徴課税される税金も何億円という話になるのです。

本当は、顧問税理士がしっかりと見ておくべきなのですが、相続税の経験が少ない税理士だと、ここの論点は完全にスルーされることがあります。そのような事態を防止するために、次のチェックポイントを確認しておきましょう。

【チェックポイント1】配当金の受取状況

配当金を出している会社であれば、その配当金を株主が受け取っているかチェックされます。たとえば、株式の名義人は妻であるにも関わらず、実際の配当金は夫の預金口座に入金されているような場合、妻は名前だけの株主、つまり名義株と認定される恐れがあります。

配当金は必ずその名義人の預金口座に入金してください。

※小切手で振り出した場合には、その小切手の半券(いわゆる耳)もチェックされます。

また配当金の受領書に直筆でサインをさせて、それをしっかりと保存しておくことをおすすめします。

余談になりますが、税務調査では筆跡が非常に重要視されます。人の字って癖がありますよね。2つの書類を見比べると、「あ、この2つの字は同じ人のものだ」ということは素人でもわかるものです。配当金をしっかり本人が受け取っているかは重要なポイントです。

【チェックポイント2】取締役会の議事録

会社の株主が変わるときは、原則として、取締役会の承認が必要です。当然、会社の株式を贈与するときにも承認が必要ですが、この時の議事録を見せるよう税務署からいわれます。これを作っていない会社は、結構多いです。これを作っていないと、名義株といわれるリスクが高まります。

【チェックポイント3】株式の入手ルートが明確か

たとえば、妻名義の株式があった場合、税務署からその奥様に対して、その株式をどのように手に入れたのか質問されます。

「贈与で取得したのであれば、贈与契約書はあるか?」

「その当時、贈与税の申告はしたか?」

「買い取ったのであれば、売買契約書はあるか?」

「売った側は、所得税の申告はしたか?」

「売却代金を支払ったか?」

「出資したのであれば、いくら出資したのか?」

「そのお金は自分で用意したのか?」

「その当時それだけの資産をもっていたか?」

このような質問がされます。

【チェックポイント4】株主としての自覚はあるか?

「自分がいつから株主になっていたかご存知ですか?」と質問すると、次のような答えが返ってきます。

「いや、実はわからないんですよ。いつの間にか株主になっていたんです」

これが典型的な名義株のパターンです。大抵の場合、父が毎年110万円の範囲内で子供に株式を贈与しているように見せかけて、勝手に株式の名義を子供に変えているのです。

子供からすると、いつの間にか株主になっている状態になります。このポイントは税務調査の際、さりげなく質問されます。

個人的には、このポイントが一番重要だと考えています。最終的には、その本人に株主としての自覚があるのかが決め手になることが多いようです。

◆まとめ

もし事業承継のコンサルティングを行うのであれば、必ずやらなければいけないことは名義株の調査です。ここを見ないまま事業承継を進めても、いざ相続が起きたときに、すべてひっくり返されます。

そもそもの株主名簿が間違えているので、当然の結果です。また、その会社の顧問税理士も、ここの論点をしっかり見ていないケースが散見されます。会社の株主名簿を見た時は、まずは疑ってかかったほうがいいでしょう。

「配当金は本人の口座に振り込んでいますか?」

「株主が変わる時は取締役会の議事録を残していますか?」

「贈与税の申告をしていますか?」

「株主としての自覚ありますか?」

この質問をしてみて、あやふやな答えが返ってくるようであれば、まずはその部分を明確にしてからでないとその先に進むべきではありません。名義株の調査なしに事業承継コンサルをするのは、基礎工事をしないでビルを建築するようなものです。

【動画/筆者が「名義株の放置が危険な理由」を分かりやすく解説】

橘慶太

円満相続税理士法人