流動的な米中対立の行方

■米中通商対立が続いていますが、9月に入って、中国の米農産物購入増加、米国の追加関税引き上げの10月1日から15日への延期など、米中の対立にはニュアンスの変化が見られました。特に中国がリスクを高めることを避け、事態をコントロールする姿勢に転じた、との印象です。背景として、①建国70周年の国慶節(10月1日)への配慮、②中国の民間経済の景況悪化、③不安定な香港情勢への対応を優先する必要性、などが考えられます。

■一方、トランプ政権も来年の大統領選挙へ向けて成果を求めています。中国の姿勢の変化に応じるように、追加関税の引き上げ日程を遅らせました。元々、トランプ政権の基本姿勢は中国に圧力をかけて、譲歩を引き出す事ですし、IT産業での主導権や安全保障を巡り、ワシントンには超党派の対中強硬論があることも中国との妥協を難しくしています。また、皮肉なことに米景気が比較的堅調に推移してきたことが、トランプ政権の強硬な政策運営の背景になっていると考えられます。ただ、米国経済もここにきて鈍化しつつあり、揺らぎが見られます。

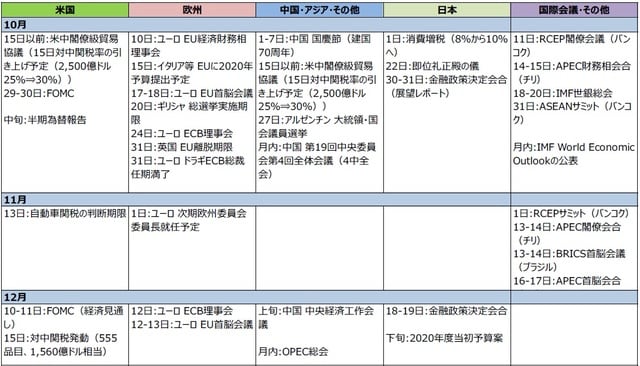

■大枠として、報復の連鎖をさらに続ける事態は米中共に回避すると想定されます。今後は、10月上旬の米中閣僚級会議後も交渉が継続し、米中首脳が会う年内最後のチャンスとなる11月16-17日のアジア太平洋経済協力(APEC)首脳会議につながっていくか、が注目されます。

■今後の米中通商交渉は、(1)部分的合意による追加関税延期、(2)年内予定の関税を実施した後、こう着状態に移行、(3)エスカレーション、の3つのケースが考えられます。9月以降の両国の動きをみると、部分的合意の可能性がやや上昇したと思われますが、なお流動的です。

ケース①:部分的合意による追加関税延期、事態収拾

11月のアジア太平洋経済協力(APEC)首脳会議に向け、米中が一旦事態の収拾に動き、何段階かに設定されている追加の制裁関税を12月に至るまでの過程で(10月15日分が延期されるかどうかは微妙)、停止する。米連邦準備制度理事会(FRB)の利下げは2019年7月、9月、10月の3回を予想。中国の農産物輸入増など部分的に合意。それ以外は対立が解消されないまま、凍結状況。世界GDP成長率へのインパクトは▲0.31~▲0.57%。

ケース②:年内予定の関税を実施後、こう着

中国は圧力には屈しないという立場で一貫しており、ファーウェイ・農産物輸入問題いずれも当面は調整が進まず、9月1日に1,000億ドル分15%の関税を皮切りに、年内に予定されている追加関税は実施。但し、双方とも金融市場の不安定化と更なる景気悪化のリスクを避けるため、交渉のチャネルは閉ざさず、継続協議、それ以上のエスカレーションは回避。APEC首脳会議などでの両国の接触が注目される。世界GDP成長率へのインパクトは▲0.77%。FRBの利下げについては2019年7月、9月、10月に加え、12月の4回を予想。

ケース③:エスカレーション継続

ファーウェイ・農産物輸入問題いずれも調整が進まず、米国は9月以降すでに発表されている予定の制裁関税を実施。中国側も報復を追加する形でエスカレートしていくケース。世界GDP成長率へのインパクトは▲0.81%(8月以前の状況と比べて▲0.6~▲0.7%程度下振れ)。2019年については8月以降5カ月間で▲0.1%程度の影響だが、2020~21年にかけて▲0.3%ポイント程度の追加的な下方修正要因。FRBの利下げは合計5~6回。

追加的リスクファクター(ワーストケース):対欧州・日本自動車関税、対メキシコ関税

影響の大きさ、対中国問題とは質的に異なること、議会の反対を考えれば確率は低いが現実になれば追加的なダウンサイド要因。

(出所)各種報道を基に三井住友DSアセットマネジメント作成

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

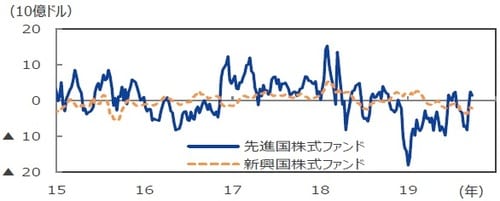

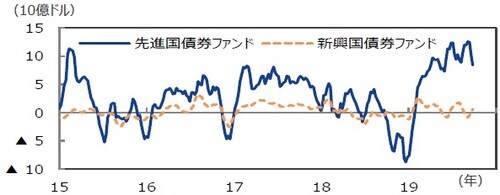

先進国国債に資金が滞留

■製造業の投資・生産活動の下振れに対し、主要国は金融緩和を強めることで対応しています。そうした中でマネーフローは特徴的な動きを示しています。EPFRグローバルで投信マネーの推移を見ると、株式ファンドから資金が流出し、債券ファンドに流入する傾向が続いています。さらに債券の中でも、新興国への流入は一進一退ですが、先進国、中でも国債への流入が極めて高水準です。通常、米連邦準備制度理事会(FRB)が緩和を強化すると、株式や新興国債券などのリスク性資産に資金が流入、ドル安傾向となります。しかし今回は、米中通商対立がグローバリゼーションの後退につながるリスクが意識され、資金が先進国国債に集中し、滞留した結果、米国10年国債利回りが一時1.5%を下回っても、ドル高が続いたと考えられます。

■金融市場は米中通商対立の動向に敏感に反応する状況が続きそうです。対立が続けば米国10年国債利回りは再び1.5%前後に低下し、しばらくそこに留まる可能性があります。一方、交渉が部分合意に向かい一時的に休戦模様になれば、株式や新興国通貨・債券が上昇、米長期金利も2%前後まで反発すると思われます。

(出所)EPFRグローバルのデータを基に三井住友DSアセットマネジメント作成

(出所)EPFRグローバルのデータを基に三井住友DSアセットマネジメント作成

大局的には低金利が続く

■但し、やや長めの観点に立つと、長期金利を低位に留める要素が複数あります。第一に、インフレの安定です。先進国のインフレの基調を決めるサービス価格の上昇率は、なお緩やかなものに留まっています。第二に、貯蓄と投資のバランスで見て先進国の貯蓄超過が拡大しています。ユーロ圏諸国が安定成長協定の下で財政赤字を抑制し、3,000億ユーロを超える経常黒字を出し続けていることが主因です。第三に、米家計の貯蓄率が8%前後の高水準を維持しており、低インフレの下、現金や国債の保有を増やす傾向が続いています。第四に、欧州で金融機関がバランスシートの再構築の途上にあり、低金利でも貸し出しの伸びが緩やかです。このため欧州中央銀行(ECB)は量的緩和で長期金利を直接的に押し下げる政策を再開しました。

■以上から、米中対立が小康を得て米10年国債利回りが上昇しても、2%を超えてくると上昇が鈍るとみられ、大局的には低金利が続く公算が大きいと思われます。

政治経済リスクは引き続き米中対立が主軸

■政治経済リスクの点では引き続き米中対立の動きに注意を払う必要があります。米中対立は10月上旬の閣僚級協議を経て、15日予定の米国の対中関税引き上げを延期、11月16-17日のAPEC首脳会合に向けて交渉が継続するか、が市場を左右すると思われます。

■英国の欧州連合(EU)離脱は10月18日のEU首脳会議に向け、EUと英国の交渉が焦点です。合意ある離脱、ないし延期となる可能性は高いと考えられますが、英国内の政局が流動的であり、不透明感は残ります。香港問題は、中国側の対応によっては西側諸国との対立が高まり、中国を巡る貿易・投資に影響することが懸念されます。可能性は低いがゼロではありません。原油価格はサウジアラビアの油田への攻撃後も安定していますが、国連総会後のイラン情勢には一応の注意が必要です。

■一方、株式などリスク資産の上昇につながるアップサイドリスクとしては、(1)ドイツなどユーロ圏の財政拡張の可能性と、(2)製造業の投資・生産の循環的底入れの可能性が注目されます。

(出所)各種報道、資料等を基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『続く米中対立…貿易摩擦下のマネーフローと長期金利の行方』を参照)。

(吉川チーフマクロストラテジスト)

(2019年10月4日)

関連マーケットレポート

2019年10月2日 世界の「投信マネー」(2019年9月)

2019年10月1日 投資環境の見通し(2019年10月号)