●9月の米ISM製造業景況感指数が予想外に悪化し、米金融市場は株安などのリスクオフで反応。

●ただ米国では経済指標悪化でも利下げの織り込みが進めば、それが過度なリスクオフ進行を抑制。

●米中対立の長期化と景況感悪化は織り込み済み、金融市場が改めて大混乱する恐れは小さい。

9月の米ISM製造業景況感指数が予想外に悪化し、米金融市場は株安などのリスクオフで反応

米サプライマネジメント協会(ISM)が10月1日に発表した9月の米製造業景況感指数は、前月から1.3ポイント低下し、47.8となりました。市場では今回、企業活動の拡大・縮小を判断する境目となる50を回復するとの見方が多かったのですが、結局、2カ月連続で50を割り込みました。貿易を巡る米中対立の長期化などを受け、米製造業の景況感悪化が続いていることが改めて確認されました。

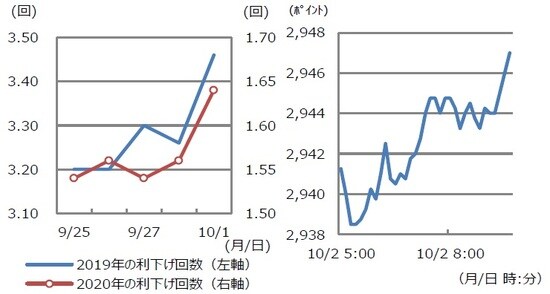

同指数の予想外の悪化を受け、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数は、そろって前日から1%超下落しました。また、米10年国債利回りは、同指数の発表前は1.75%台をつけていましたが、発表後は1.61%台まで大きく低下しました。ドル円もこの動きに連れ、1ドル=108円40銭台から107円60銭台まで、ドル安・円高が進行しました(図表1)。

ただ米国では経済指標悪化でも利下げの織り込みが進めば、それが過度なリスクオフ進行を抑制

弊社は米国経済について、昨年秋口以降続いている製造業の景況感悪化は、足元で雇用やサービス業の景況感にも影響し始めているとみています。しかしながら、消費など内需を大きく減退させるほどではなく、景気後退のリスクは限定的と考えます。目先は、金融市場の安定を維持できるかが1つのポイントとなりますが、米国に金融緩和の余地があることは好材料です。

つまり、米国が利下げ局面にある限り、一部の経済指標が悪化しても、利下げの織り込みが進むことで、金融市場の過度なリスクオフ(回避)傾斜を抑制し、企業投資や家計消費への負の連鎖を遮断する効果が見込まれます。実際、フェデラルファンド(FF)金利先物市場では、今回のISM製造業景況感指数の発表を受け、利下げの織り込みが進み、日本時間10月2日の朝方、S&P500種株価指数先物は、上昇に転じています(図表2)。

米中対立の長期化と景況感悪化は織り込み済み、金融市場が改めて大混乱する恐れは小さい

今週は、米国で重要な経済指標の発表が続くため、市場の注目が集まっています。10月2日には米民間雇用サービス会社ADPの全米雇用リポート、3日にはISM非製造業景況感指数、4日には雇用統計が発表されます(いずれも9月分)。予想比下振れとなった場合、株式市場などは素直にリスクオフで反応すると思われますが、前述の通り、米利下げの織り込みが進み、これが一定程度、相場を支える可能性があるとみています。

なお、来週は10日からワシントンで閣僚級の米中貿易協議が開催される予定です。協議の行方は予断を許さない状況ですが、通商分野で何らかの合意に至れば、金融市場の安定性は増し、米国など主要国で企業景況感の持ち直しが期待されます。逆に一切進展がなければ、市場に失望が広がり、景況感の持ち直しの遅れが予想されます。ただ、米中の対立長期化と景況感の悪化はすでに織り込み済みと思われ、金融市場が改めて大混乱する恐れは小さいと考えています。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米ISM製造業景況感指数…二ヵ月連続悪化をどう解釈するか?』を参照)。

(2019年10月2日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト