大企業・製造業・業況判断DI+5と3期連続悪化、6年3カ月ぶり低水準。先行き+2に悪化

米中貿易摩擦に起因する世界経済減速反映、9月下旬の米中協議進展期待で軽微な悪化に

大企業・非製造業・業況判断DI+21で2期ぶり悪化。水準なお高いが消費増税で先行き+15

中小企業・非製造業・業況判断DI+10で前期比横這い。5期連続2ケタのプラスで底堅さ示唆

19年度ソフトウェア・研究開発を含み土地投資額を除くベース全産業・全規模の設備投資+5.3%

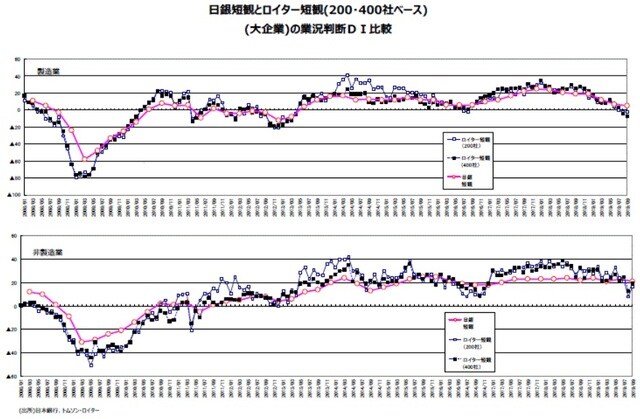

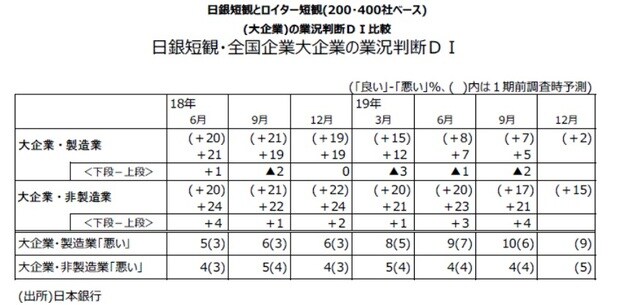

●9月調査日銀短観では、大企業・製造業の業況判断DIが+5と6月調査の+7から悪化となった。悪化は3期連続である。米中貿易摩擦に起因する世界経済減速反映したものだ。+5は16年6月調査(+4)以来の6年3カ月ぶりの低水準となった。但し、事前には9月11日公表QUICK短観と9月12日公表ロイター短観を受けて、16年3月調査(▲8)以来6年6カ月ぶりの低水準が予想されていたので、思ったより底堅かったと言えよう。調査期間が8月27日~9月30日だったので、今回の短観には9月下旬の米中貿易協議進展に対する期待の高まりや、9月中旬の日経平均株価10連騰などの影響が反映された可能性があろう。先行き判断DIは+2で最近の+5からとさらなる悪化を見込んでいる。なお、13年6月調査以降26期連続して「良い」超のプラスであることから、景況感は厳しさを増しながらも、底堅い面があることを示唆する数字であるとも言えよう。

●大企業・製造業で「悪い」と答えた割合は17年12月調査で4%まで低下した。しかし、18年3月調査・6月調査で5%に戻り、9月調査・12月調査では6%に、19年3月調査では8%に、6月調査では9%に悪化した。今回9月調査では、10%になった。

●なお、9月調査で「悪い」と答えた割合は「最近」では10%だが、「先行き」では9%にやや減少している。一方、「良い」と答えた割合は「最近」では15%、「先行き」では11%で、4ポイント減となっている。

●9月調査の大企業・製造業の業況判断DI+5は6月調査の「先行き」見通し+7より2ポイント悪化した。足元の景況感が予測よりやや悪かったということになる。

●大企業・製造業の「先行き」業況判断DIは+2と「最近」の+5とより3ポイント悪化が見込まれている。9月調査の19年度下期の想定為替レートは108円50銭で、足元の実際の為替の動き(10月1日朝10時時点:1ドル=108円10銭程度)より僅かに円安水準に置いている。このため、為替レートの今後の動向次第では業況判断DIが下振れる可能性もある。

●大企業・非製造業・業況判断DIでは、17年12月調査は、15年9月調査・12月調査と並ぶ、+25で91年11月調査の+33以来の高水準だったが、18年3月調査で+23と2ポイント低下した。6月調査+24、9月調査+22、12月調査+24、19年3月調査+21、前回6月調査で+23、今回9月調査で+21と一進一退が続いている。内需の底堅さを反映していよう。

●19年9月調査の大企業・非製造業・業況判断DIは33期連続のプラスである。大企業・非製造業で「悪い」と答えた割合は17年9月調査・12月調査・18年3月調査・6月調査で4%だったが、9月調査で1ポイント上昇し5%、12月調査では1ポイント低下し再び4%になった。19年3月調査で5%になったが、前回6月調査で4%に戻り今回9月調査も同じになった。

●大企業・非製造業では「先行き」は+15と「最近」の+21より6ポイント低下が見込まれている。「悪い」と答えた割合は「先行き」は5%で「最近」から1ポイント増えている。一方、「良い」と答えた割合は「最近」では25%、「先行き」では20%で変化幅が5ポイント減だ。消費増税の影響に対する警戒感などを示す内容であることがわかる。

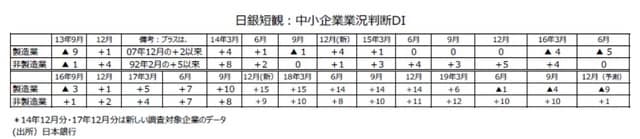

●中小企業・製造業の業況判断DIは前回6月調査で▲1と11期ぶりにマイナスに転じた。今回9月調査で▲4と3ポイントマイナス幅が拡大した。但し、6月調査の「先行き」見通しが▲5になるとみていたのに対し、9月調査の「最近」は▲4で、1ポイント上回った。足元の景況感が予測よりはやや良かったいう結果である。

●一方、中小企業・非製造業の業況判断DIは、13年12月調査で+4と、92年2月の+5以来21年10カ月ぶりのプラスになっていた。18年3月調査では91年11月調査+13以来26年4カ月ぶりの水準である+10となったが、6月調査では+8に低下した。そこをボトムに9月調査では+10と再び2ケタのプラスに戻り、12月調査では+11に、19年3月調査では+12へと3期連続改善したが、6月調査では+10に低下した。今回9月調査で+10と同水準になった。これで5期連続して2ケタのプラスで、24期連続マイナスになっていない(14年12月を新しい調査対象企業でみる)。+10は6月調査時点の、「先行き」+3を7ポイント上回る水準で、予測よりは良かったということになる。内需の底堅さを示唆する結果であろう。

●中小企業・製造業の「先行き」の業況判断は▲9と「最近」▲4から5ポイント悪化し3期連続マイナスになる見通しである。また、中小企業・非製造業は+1とこちらは消費増税の影響もあり「最近」+10より9ポイントの悪化見通しであるもののプラスの数字になった。但し中小企業・非製造業では比較的「先行き」を慎重に見る傾向があることを考慮すれば、次回12月調査の「最近」がそこまで悪くなかったとなる可能性が大きいとみられる。

●全規模・全産業の業況判断DIは、過去最悪の98年9月調査の▲48に近かった09年3月調査の▲46を底に上昇し、東日本大震災による一時的落ち込みなどを挟んで13年9月調査で+2と07年12月以来のプラスになった。その後は消費税率引き上げによるもたつきなど様々な動きがあったが緩やかに改善し18年3月調査では+17になった。その後18年6月調査で+16、9月調査で+15、12月調査で+16、19年3月調査で+12、6月調査で+10と2ケタプラスが続いていたが、今回+8に悪化した。しかし、6月調査の先行き見通し+4より4ポイント良い水準である。

●また、全規模・全産業の「先行き」業況判断は+2と、「最近」+8から6ポイント悪化する見通しである。全体としてみた、企業の景気の先行きには不透明感が強いことを示唆していよう。

●雇用人員判断DI(「過剰」-「不足」)は人手不足の強まりに関し一服感がある数字となった。18年9月調査で大企業・全産業の雇用人員判断DIは▲23で92年2月調査の▲24以来26年7カ月ぶりの水準になった。18年12月調査、19年3月調査とも▲23である。6月調査では▲21になり今回9月調査も▲21だ。また、先行き見通しは▲22だ。中小企業・全産業は18年12月調査で▲39とバブル景気の「山」直後である91年8月調査の▲40以来27年4カ月ぶりの水準をつけた。19年3月調査も▲39であったが、6月調査で▲36になり今回9月調査も▲36だ。また、先行き見通しは▲39だ。

●19年9月調査の19年度の大企業・全産業の設備投資計画・前年度比は+6.6%になった。一方、19年度の中小企業・全産業の設備投資計画・前年度比は▲6.7%だった。19年度の全規模・全産業の設備投資計画・前年度比は+2.4%になった。

●また、GDPの設備投資の概念に近い「ソフトウェア・研究開発を含み土地投資額を除くベースの全産業・全規模の設備投資」の2019年度計画・前年度比は、大企業・全産業で+7.4%。一方、19年度の中小企業・全産業で▲2.8%だった。19年度の全規模・全産業では+5.3%と底堅い数字になった。

●「上昇」-「下降」の割合を示す、販売価格判断DIは、大企業・中小企業、製造業(うち素材業種)・製造業(うち加工業種)・非製造業の、企業規模・業種6つのカテゴリーで、前回からの変化幅で見て、大企業・製造業(うち加工業種)だけ下落超幅が縮小し、残りの5つで拡大した。物価下落圧力が感じられる内容だと思われる。仕入れ価格判断DIは企業規模・業種6つのカテゴリーで前回からの変化幅で見て、全てで下落超幅が拡大、足元原材料安の影響が感じられる数字である。なお、プロ野球セ・リーグで阪神が最終戦で3位に滑り込み、デフレ脱却のシンボル球団といえる広島がクライマックスシリーズ進出を逃したことと、整合的な結果となった。

●10月2日に発表される「企業の物価見通し」の内容が注目される。

●今回の日銀短観は、米中貿易摩擦の激化などの影響で製造業中心に景況感が引き続き大幅に悪化すると見ていた事前の予想に比べれば小幅の悪化という内容になった。また、非製造業には引き続き底堅さが感じられる内容だった。19年度の設備投資計画は6月調査に引き続き9月調査もそれなりにしっかりした結果となった。今回の9月調査の「先行き」見通しでは「最近」から景況感などが下振れる見通しだが、次回12月調査の結果が注目される状況だ。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2019年9月調査 日銀短観』を参照)。

2019年10月1日

宅森 昭吉

株式会社三井住友DSアセットマネジメント 理事・チーフエコノミスト