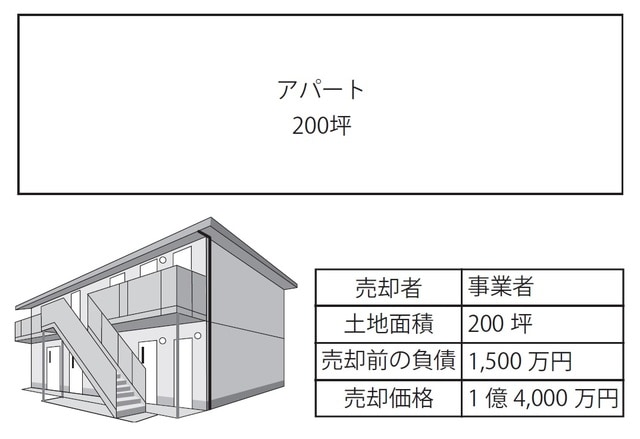

アパートを売却して賃貸業を清算した経営者

経営者の中には税金対策の一環としてアパートなどの賃貸物件を持つ人が少なくありません。かつては保有しているだけで一定の利益が上がったため、事業のリスクヘッジ効果も期待できるとして多くの経営者が賃貸物件を購入しました。

ところが近年は供給過多となる中、年々空室率が上昇しています。全国平均でも空室の割合は15%以上と言われており、特に築年数が古い物件では半数以上の部屋が空室となってしまい、万年赤字に陥っているケースも多々見られます。

賃貸物件は管理も大変です。入居者にとっては生活の場ですから、安全性や快適性を保てるよう所有者である経営者には配慮や負担が求められます。管理会社に一任すれば手間が省けますが、その分収益は減少するため赤字がさらに増大することになります。

Dさんはそんな万年赤字物件と化したアパートを保有するオーナーでした。売却して手放してしまいたいと考えていましたが、気になるのは入居者対策と建物を解体するのに要する費用です。

幸い、空室ばかりで入居者が非常に少なかったため、退居の交渉はスムーズに進みました。ところが、解体については、専門の業者に見積もりを頼んだところ2000万円というかなり高めの金額が出てきました。道路から4~5メートル上がっている土地で前面道路が狭いため、大きな機械を入れにくいという理由でした。

解体費用が高額になる場合、売主の多くは「現況での売却」を希望します。自分で解体すれば高く売れることはわかっているものの、「現況での売却」と比較した差額が解体費用よりも大きくなるかどうかわからないためです。

また解体には費用がかかります。売却できるまで解体業者が支払いを待ってくれるなら問題ありませんが、実際には前金を支払い工事完了とともに決済するのが一般的です。手元に資金がなければ不動産を担保にして新たに借り入れなければならず、余分な手間と費用を要します。

高値売却を目指すDさんは解体費用を抑えるため、解体業者10社に見積もりを依頼しました。難しい解体であったため、大まかな見積もりを出してきたのは声をかけたうちの5社だけ、さらに現地での立ち会い調査に応じたのはそのうちの3社にとどまりました。

工事の工程表を作成した上で詳細な見積もりを提出してもらったところ、最安値は1500万円でした。手元資金で賄える額だったのでDさんは解体を決断。3週間で工事は終了し、更地になった土地は買主候補が多く現れたため周辺の相場より2割ほど高い1億4000万円で売却することができました。アパートが建ったままの「現況渡し」であれば逆に2割程度低くなった可能性が高いので、解体費用1500万円の投資で5000万円近くも売却価格を引き上げられたことになります。

アパートの赤字と管理の手間から解放されたDさんは売却資金を老後の年金代わりにして、現在は心配事のない悠々自適の暮らしを送っています。

早めの決断で老後を悠々自適に過ごせる

赤字であっても事業を継続していればある程度の収入を得ることができます。キャッシュフローの中で社長の給与を確保することにより、生活費を得ることができるのです。ところが廃業してしまうと、収入は完全に途絶えます。

高齢の経営者が再就職するのは容易なことではありません。65歳以上であれば年金を受給できますが、事業の形態によって加入できる年金制度は異なります。法人は厚生年金、個人経営者は国民年金に加入しており、受給額には大きな差があります。

比較的受給額が大きい厚生年金が受給できる場合も、社長として贅沢な暮らしに慣れている人にとって年金だけで賄う暮らしは厳しいものです。さらに廃業時に自宅を失っていれば、家賃を支払いながらの年金暮らしということになります。国民年金では生活すること自体困難です。

生活費を賄うためにリタイアを決断できない経営者は多くいますが、事例にあるように、思い切って収益不動産などを売却してしまった方がうまくいくケースは少なくありません。問題は売却の仕方なのです。

運転資金のために融資を利用するのは末期症状

私が不動産売却をおすすめするのには理由があります。経営体質の抜本的な改革は非常に難しいため、やめられない理由があるからといって廃業を先延ばしにしても経営状態が好転することはほとんどありません。経営不振に陥った企業のほとんどは経営改善が実を結ばず、雪だるま式に負債を膨らませるだけです。

特に運転資金を賄うために融資を利用するようになると末期的です。運転資金の融資には大きく分けて三つの種類があります。一つは創業時や創業直後など安定的な収益体制を構築できるまでの「つなぎ」となるものです。

どんな事業でも取引先との関係が確立されて安定した売上を確保できるようになるまでには一定の期間を要します。その間の運転資金を金融機関の融資で賄うのは健全な経営の一環と言えます。

もう一つは不可避の突発事件による運転資金のショートを埋めるための融資です。たとえば、天災によって大きな被害があった観光地では、旅館や飲食店など観光関連の事業は観光客が激減することで一時的に大きな売上減に見舞われます。

事業を継続するためには、従業員の給与などの運転資金を賄わねばならないので、急場しのぎとして融資を利用するのはいたしかたないところです。しかし、黒字経営を続ける能力がある経営者であれば、ピンチを乗り切れたら確実に負債を返済することができるので、不健全な融資とは言えません。

問題となるのは慢性的な赤字状態の経営者が先行きの展望もなく、ただ事業を継続するためだけに受ける運転資金の融資です。

企業のパートナーをうたう金融機関の立場としては、本来、融資の依頼を断るべきですが、現実には拒絶するケースは非常にまれです。会社や社長個人が持つ資産(主に不動産)の範囲内であれば、金融機関は融資の要請に応えます。

たとえ返済できないことがわかっていても、担保があるなら金融機関にリスクはないためです。融資残高が増えることは金融機関にとっても担当者にとっても喜ぶべきことなので、むしろ積極的に融資の積み増しをアドバイスすることすらあります。

経営者の多くは「銀行が貸してくれるのだからまだ大丈夫」と考え、厳しい現実から目をそらします。それどころか手元資金が増えたことで考えが甘くなり、ジャブジャブと使ってしまう人もいます。赤字決算が連続する中で借入により運転資金を賄う状態は末期的だと認識すべきです。

不動産売却により、迷いなく先に進める

事業をやめる決断ができたら、すぐに不動産売却の手配をするのが賢明です。売却契約日が決まれば、その日を起点として売却後の仕事や生活を考えることができるようになります。いわば第二の人生のスタート地点が嫌でも決まるのです。

廃業を決断しても多くの人は新たな目標を思い描くことができません。それまで長く、事業ありきの生活をしてきたため、廃業後の人生を考えることが難しいのです。そのためいったん決断しても心は揺らぎます。「廃業はやはり思いとどまるべきではないか」と考えるようになってしまうのです。

思い悩むあまり、家族や従業員などに相談する人も少なくありませんが、事業用地を売却する際には誰にも相談しないのが常道です。情報が漏れたり反対により判断が鈍ったりするので、契約が決まるまでは一人で進めるのが得策なのです。

迷いをなくし、情報漏れのリスクを減らすためにも早期の契約締結が必須と言えます。契約の期日が決まれば心が定まり、事業のない人生をどのように過ごすか考えざるを得なくなります。苦しいことの多い事業を卒業して、新たな人生を始めることができるのです。