世界的に金融緩和モードが広がる中、各国通貨が対円で下落するなど「通貨安戦争」の様相を呈してきた。安全通貨として相対的に円が買われる中、それ以上に買いを集めているのが金(ゴールド)だ。仮に今後も金価格が堅調に推移した場合、投資対象としてより注目を集めるのは実物資産の金なのか?それとも金を採掘する金鉱山会社の株式なのか?

歴史的に資産価値が認められてきた金

金(ゴールド)は古代文明の時代からその資産価値が認知されてきた資産であり、おそらく今後もその価値は不変であろう。無論、金価格は短期的に上昇も下落もするリスク資産であることに変わりはないが、何十年単位という長期で捉えればその資産価値は上がり続けてきた。

金価格が名目上、上昇し続けてきた背景のひとつには通貨価値の下落が挙げられる。金は主に米ドル建てで取引されるが、その米ドルは歴史上、リスクイベント(金本位制離脱、経済的危機など)を経るたびにその価値が低下してきた。

一国(≒中央銀行)の裁量次第で通貨供給量を増やせる通貨とは違い、金は有限な資源である。USGS(米国地質調査所)によれば埋蔵量は約57,000トン、それに対し金生産量は毎年約3,000トンであるため、およそ19年で金を生産し尽す計算になる。金価格がさらに上昇すれば埋蔵量も幾分増えることが予想されるものの、通貨のように無尽蔵なものではない。

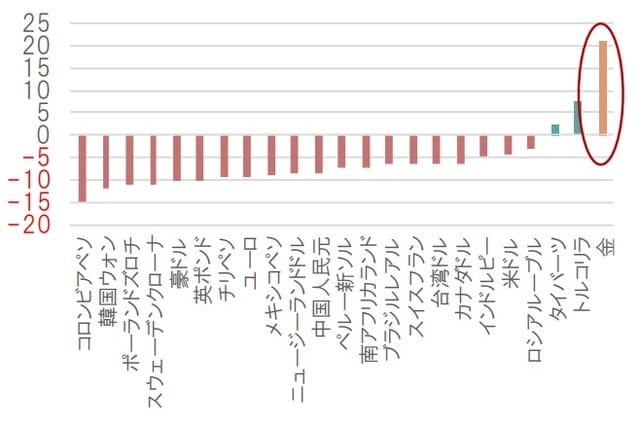

世界的に金融緩和政策によって通貨安戦争が起こりつつある

米中貿易戦争の激化によって世界中で金融緩和政策が行われはじめている。一般的に金融緩和は通貨供給量の増加を意味するものであり、すなわち通貨価値の低下も意味する。

マイナス利回り債の残高が8月に一時17兆ドルを超えたように、歴史的なマイナス金利環境下では債券での運用もままならないため、相対的な価値を維持しやすい金が長期的な観点から選好されても不思議ではない。

実物資産の金か?それとも有価証券の金鉱山株式か?

金鉱山会社は営業レバレッジや財務レバレッジを駆使することによって、金価格以上に利益を増やすことができる。そのため、金価格が上昇する局面では実物資産の金よりも優位と考えられてきた。

しかし、過去10年間の上昇局面では明らかに金鉱山株式が劣後している。

これは実物資産の金における主なリスクが金価格リスクと為替変動リスクであるのに対し、金鉱山株式にはそれ以外にも様々なリスクを内包しておりボラティリティも高いからだ(図表3参照)。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

長期目線で金に注目するのであれば実物資産に軍配が上がる。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『世界株式投資戦略…金か、それとも金鉱山株式か?』を参照)。

(2019年9月11日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは