「土地の評価」は誰でも簡単にできる

相続税は、亡くなった人の財産の亡くなった時の時価に対して課税されます。この「時価」という考え方は、大雑把に言うと「今すぐ換金したらいくらになるか?」というものです。

現金や株式などは、その時の時価は誰でもみることができるので簡単です。一方で不動産は大変です。実際に売るわけではないのに、いくらで換金できるかを調べなければいけません。不動産鑑定士に依頼をすれば、一筆あたり30万円前後かかってしまいます。

そこで、国税庁は財産の評価額を誰でも簡単に計算できるように工夫しました。その工夫の結果作られたのが、路線価(ろせんか)です。土地の評価は、この路線価に沿って計算をしていけば、誰でも簡単に計算することが可能です

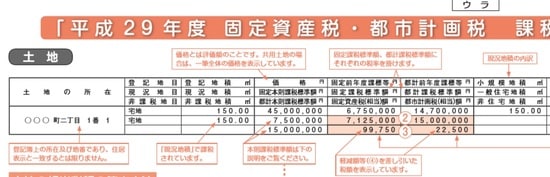

まず用意するのは、固定資産税の納税通知書です。毎年4月の終わりごろから5月頃にかけて送られてくる書類です。

この書類に、土地の地積(面積)が載っています。まずはこの地積を把握してください。

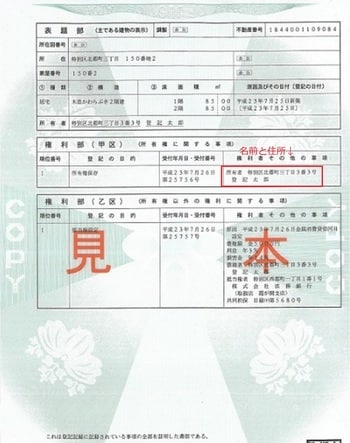

土地を共有で持っている人は、その人の持分(もちぶん=その不動産の権利の割合のこと)を把握する必要がありますが、固定資産税の納税通知書に土地の持分は記載されていません。

たとえば、夫が5000万円、妻が5000万円をだして1億円の不動産を買ったなら、その不動産の持分は、夫2分の1、妻2分の1となります。もし不動産の持分がわからなくなってしまった場合には、法務局で不動産の登記簿謄本をとれば、その人の持分が名前と住所の欄で確認できます。登記簿謄本は誰でも簡単にもらえます。固定資産税の納税通知書を持って、最寄りの法務局に行ってみましょう。

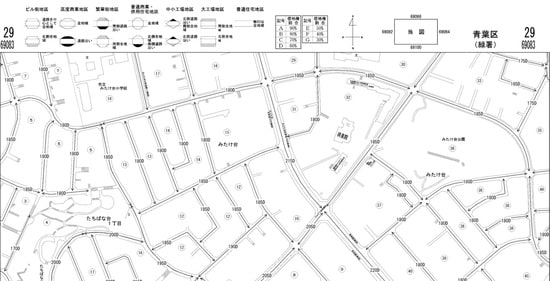

次に用意するのは、路線価図です。インターネットで「路線価」と検索してみると、国税庁のホームページから日本全国の地図がでてきます。

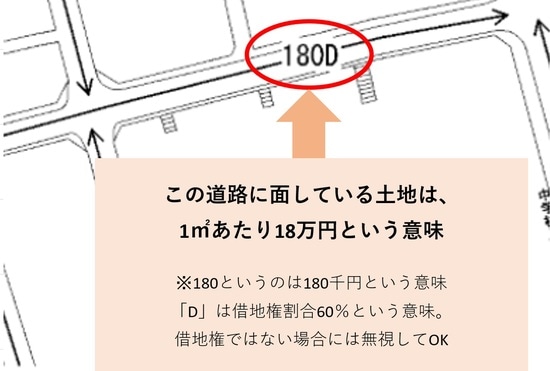

この地図の道路一本一本を見てみると、数字とアルファベットが書いてあります。たとえば、「180D」と書いてあるのはどういう意味かというと、「この道路に面している土地は、1㎡あたり18万円ですよ」という意味になります。180というのは180千円、という単位がつきます。0を三つ付けてあげると、180,000円になります。つまり18万円ということですね。175であれば、17万5千円です。アルファベットのA~Gは借地権割合です。これは借地権を持っている人だけ関係するので、今回は説明を省きます。

これで路線価が把握できました。先ほど、固定資産税の納税通知書や登記簿謄本で、土地の面積は把握できました。あとは、この2つを掛け算していけばいいだけです。

面積200㎡×路線価18万円=3600万円

簡単ですよね。実際には、土地の形が悪い場合や、広すぎる土地の場合などには、この金額から大幅な減額を受けることができます。ここが税理士の腕が問われるところです。本来、もっと評価額少なくできたのに、相続税に不慣れな税理士だと、これらの減額の処理をしないまま、税務署に提出してしまうことがあります。そうなると、相続税の払い過ぎがでてしまうので、税理士選びは慎重に行いましょう。

一方で、土地の評価額の概算を知るためには、地積×路線価でも十分です。まずは、皆さんもこの方法で土地の評価をやってみましょう。ちなみに、路線価を調べてみたら、

「あれ、うちの前には金額が書かれていないぞ?」

という場合があります。

この場合には、路線価方式というものではなく、倍率方式という方法で計算をします。詳しい説明は省きますが、大抵の場合、路線価評価より安くなります。

土地の時価「3種類」の考え方

先ほど紹介した路線価方式による土地の時価は、いわいる相続税評価額と呼ばれるものです。その名前の通り、相続税を計算する時に採用される時価です。

似たような評価額で、固定資産税評価額と呼ばれるものも存在します。これも名前の通り、固定資産税を計算する時に採用される時価です。

そして、実際に売買契約が成立する金額があります。これが本当の意味での時価です。本当の意味での時価とは、まったくの他人同士で売買契約が成立する金額です。売る人からすれば、できるだけ高く売りたいですし、買う人からすればできるだけ安く買いたいですよね。この2つの気持ちがバランスする金額が本当の意味での時価になります。

これは、まったくの他人同士というのがポイントです。これがもし親子の間だったり恋人の間だったりすれば、どちらかが気持ちを譲歩することも考えられます。そのようにできた取引金額は時価とは呼ばないのです。

「あなた、これが赤の他人だったとしても同じ金額で売っていますか?」と質問された時に堂々と、「はい、そうです」と言えないと、時価と認めてもらうことはできないのです。

このように、不動産の時価には、

①相続税評価額

②固定資産税評価額

③実際の時価

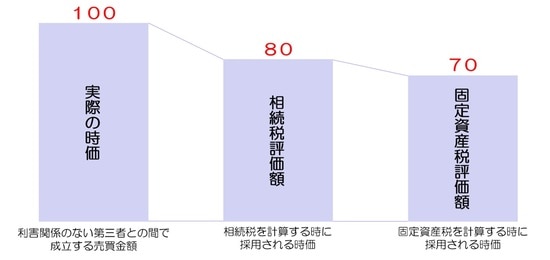

という3種類の時価が存在します。そして、実はこの3種類の時価には、高いものと安いものがあります。一番高いのは、実際の時価です。二番目に高いのは相続税評価額、最も低くなるのは、固定資産税評価額なのです。

どのくらい変わるかというと、たとえば実際の時価が100だとすると、相続税評価額は80、固定資産税評価額は70になります。

この法則を利用すれば、①~③のいずれかの金額がわかれば、他の2つも簡単に計算できるのです。たとえば、固定資産税評価額が5000万円の土地があったとします。固定資産税評価額が5000万円ということは、実際の売却価格は7100万~7200万円前後と予測できます(5000万÷70×100=7142万円)。また、相続税評価額は5700万円前後ということになります(5000万÷70×80=5714万円)。

不動産鑑定士に言わせれば、このような計算方法では実際の売買金額なんて算定できないと言われますが、おおよその目安を把握する目的であれば、このような簡単な計算でも良いと思います。

「遺留分の計算」は実際の時価を使う

相続人が相続できる金額として最低限保障されている権利があります。この権利のことを「遺留分(いりゅうぶん)」といいます。この遺留分を計算する際に採用される不動産の評価額は、相続税評価額ではなく、実際の時価です。

このことから、相続税評価額ベースで遺留分の問題を考えていると、後々、実際の時価に戻すと遺留分を侵害していて大変な争いに発展するというケースが非常にたくさん存在します。遺留分の問題がありそうなご家族は、早めに不動産の時価を把握するようにしてください。

「アパート買うと相続税対策になる」の理屈

先ほどのイラストでも解説しましたが、実際の売買金額よりも相続税の評価額は低くつけられます。なぜこのような設定にしているかというと、不動産は実際に換金するためには多くの時間とエネルギーが必要です。こういった資産までも、現金などと同じように評価するのは、納税者がかわいそうであるという趣旨で低くつけられています。

不動産業者が「アパート買うと相続税対策になりますよ」というのは、この不動産の時価と評価額の差額を利用した考え方です。

たとえば、1億円で土地を購入し、その上にアパートを建築したとします。アパートを購入する前は、預金1億円を持っています。まず、土地を購入した時点で、土地の評価額は時価の80%になるので8000万円の評価額となります。

さらに、アパートなどの賃貸物件の敷地になっている土地については、そこから約20%の割引を受けることができます。そのため、評価額は6400万円になります(8000×80%=6400万)。※このような土地を貸家建付地(かしやたてつけち)と言います。

なぜ、アパートの敷地などは20%程度の割引が受けられるかというと、自分が自宅として使っている土地と比べて、アパートの敷地は売却したりアパートを取り壊したりするのに、入居者がいる分、多くの制約がつきます。その分を評価に織り込んであげようという趣旨です。

このように、1億円で買った土地が、なんと評価額では6400万円となります。差額は3600万円です。

そして、ここからさらに、この土地を相続した人が賃貸経営を継続させるのであれば、200㎡まで50%引きにしてもらえる小規模宅地等の特例という制度があります。これが使えれば、評価額3200万円まで下げることが可能です。

もともと1億円だったのに3分の1くらいになります。

このような制度や特例があるので、不動産業者が「アパート買うと相続税が下がりますのでお得ですよ」と言っているのは、あながち嘘ではありません。

しかし、実際に不動産賃貸業を営んでいる人の話を聞くと、やれ空室だ、やれ大規模修繕だと、大変なこともたくさんあります。相続税を減らす目的だけだと、運営をしていくのは大変かもしれませんね。

まとめ

いかがだったでしょうか。ちなみに日本で一番路線価が高いのは銀座四丁目です。

路線価銀座四丁目1㎡あたり4000万円以上もします。とんでもない金額です。ですが、「じゃあ1㎡あたり4000万円以上出すので、この土地買います」という人がいたとしても、土地を売るかどうかは、その現在の持ち主の判断次第なので、実際に取引は成立しないでしょう。

実際の時価とは、「まったくの他人との間で成立する取引金額」です。売る人は高く売りたいですし、買う人は安く買いたいわけです。このバランスが取れた金額こそが、本当の意味の時価です。これを求めるのは大変難しいので、路線価というものが導入されています。時価は、本当に奥が深いのです。

【動画/筆者が「不動産の相続税評価額」を分かりやすく解説】

橘慶太

円満相続税理士法人