「いつ」「いくら」お金が必要なのか分かるようになる

◆資金繰り表って何?

資金繰り表とは、一定の期間に会社に入ってくるお金と会社から出て行くお金を、時期・項目・金額などの観点から分類して集計したものです。

資金繰り表を作成すれば、「いつ」「どこから」「いくら」のお金が入ってきて、「いつ」「どこへ」「いくら」のお金が出て行くのかを、把握することができます。その結果、いつになれば、いくらお金に余裕ができるのか、いつになれば、いくらお金が足りなくなるのかを知ることができるのです。

資金繰り表には、過去の資金繰りを集計した「実績資金繰り表」と、今後の資金繰りを集計した「予定資金繰り表」があります。また、一般的には月単位で作成する「月次資金繰り表」と、日単位で作成する「日次資金繰り表」の2つの種類があります。

資金繰りにある程度余裕があり、毎月の支払いが問題なくできているというような場合には、月次資金繰り表をつくれば十分ですし、資金繰りに余裕がなく、月のなかで手元のお金に余裕がない日があるような場合には、日次資金繰り表もつくるとよいでしょう。

◆資金繰り表はなぜ必要?

資金繰り表はなぜ必要なのでしょうか。「黒字倒産」という言葉を聞いたことはありませんか。会社の業績は黒字で利益が出ているのに、お金が足りないために倒産してしまうことを黒字倒産といいます。

逆に、会社の業績が赤字で利益が出ていなくても、手元にお金さえあれば、倒産をすることはほぼありません。黒字倒産をしないためには、資金繰り表の作成は必要不可欠です。資金繰り表を作成し、いつお金が不足するかを予測できていれば、金融機関からの借入を行ったり、取引先への支払いを調整したりして、最悪の事態を回避することも可能です。

◆利益が出ているのにお金が足りないってどういうこと?

あなたが会社を経営していると考えてみてください。8月1日から8月31日の1ヵ月間で100万円の仕入れを行い、150万円の諸経費を支払って、300万円の売上げを上げたとします。1ヵ月間の損益計算書上の利益計算は以下のとおりです。

![[図表1]](https://ggo.ismcdn.jp/mwimgs/5/9/400/img_59876a3ac9d5009ff99a02b23958ea1570565.jpg)

このように50万円の利益が出ています。それでは、お金の流れはどうなっているでしょうか。同じ300万円の売上げ、100万円の仕入れ、150万円の諸経費、50万円の利益でも、次の3つのパターンすべてで、お金の流れは異なります。

(1)売上げを現金回収、仕入れを現金払い、諸経費を現金払いした場合

8月1日から8月31日の1ヵ月間の、資金繰り表上の現金収支計算は以下のとおりです。

![[図表2]](https://ggo.ismcdn.jp/mwimgs/2/d/400/img_2da41c783ea045c49b4c8185358f10de82600.jpg)

⇒(損益計算書上の利益)=(資金繰り表上の現金収支)となります。

(2)売上げを現金回収、仕入れを掛払い(9月20日支払い)、諸経費を現金払いした場合

8月1日から8月31日の1ヵ月間の、資金繰り表上の現金収支計算は以下のとおりです。

![[図表3]](https://ggo.ismcdn.jp/mwimgs/2/d/400/img_2d1d2c48348221f97c5ca07f5e8013d780586.jpg)

⇒(損益計算書上の利益)<(資金繰り表上の現金収支)となります。

(3)売上げを掛回収(9月20日回収)、仕入れを現金払い、諸経費を現金払いした場合

8月1日から8月31日の1ヵ月間の、資金繰り表上の現金収支計算は以下のとおりです。

![[図表3]](https://ggo.ismcdn.jp/mwimgs/2/1/400/img_21c227e21d468d31b9d3c534d597627184620.jpg)

⇒(損益計算書上の利益)>(資金繰り表上の現金収支)となります。

(3)のパターンが先程お話した「黒字倒産」の状態になります。損益計算書上の利益は出ているものの、回収・入金のタイミングよりも、支払い・出金のタイミングが先にやってくるために、手元の資金がショートしてしまう状態です。

さっそく「資金繰り表」を作ってみよう!

◆資金繰り表の作り方

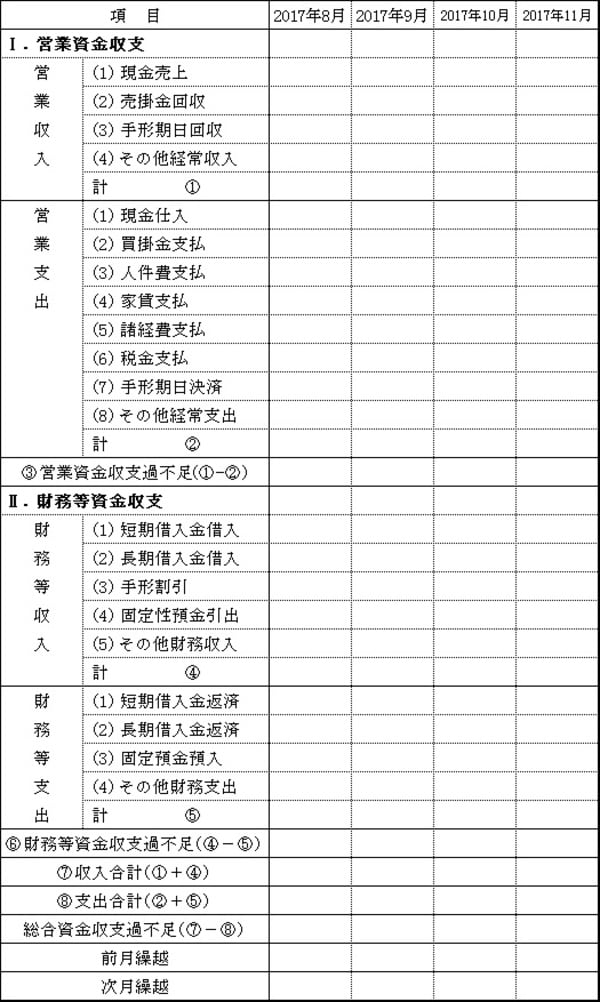

① 営業収入

現金での売上げ、売掛金の回収、手形の期日回収など、営業活動でのお金の入金をそれぞれ記入します。

② 営業支出

現金での仕入れ、買掛金の支払い、人件費の支払い、家賃の支払い、諸経費の支払い、税金の支払い、手形の期日決済など、営業活動でのお金の出金をそれぞれ記入します。

③ 営業資金収支過不足

営業活動に直接関係するお金の出入りの差引きを記入します。(営業収入)-(営業支出)と一致します。

④ 財務等収入

借入金の入金、手形の割引、定期預金や定期積金の引出しなど、営業活動とは直接関係のないお金の入金をそれぞれ記入します。

⑤ 財務等支出

借入金の返済、定期預金や定期積金の預入れなど、営業活動とは直接関係のないお金の出金をそれぞれ記入します。

⑥ 財務等資金収支過不足

営業活動と直接関係のないお金の出入りの差引きを記入します。(財務等収入)-(財務等支出)と一致します。

⑦ 収入合計

営業収入と財務等収入の合計、つまり会社全体の収入の合計を記入します。

⑧ 支出合計

営業支出と財務等支出の合計、つまり会社全体の支出の合計を記入します。

⑨ 総合資金収支過不足

会社全体のお金の出入りの差引きを記入します。

前月繰越⇒前月から繰り越された現金預金の残高を記入します。

次月繰越⇒翌月に繰り越す現金預金の残高を記入します。

(前月繰越)+(総合資金収支過不足)と一致します。

◆資金繰り表活用のために

資金繰り表には一般的に、月単位で作成する月次資金繰り表と、日単位で作成する日次資金繰り表の2つの種類があります。

また、それぞれに過去の資金繰りを集計した実績資金繰り表と、今後の資金繰りを集計した予定資金繰り表がありますが、会社経営にとってより重要なのは「予定資金繰り表」です。予定資金繰り表の「次月繰り越し」がマイナスにならないように、常に収支の管理をしていきましょう。

収支の改善には様々な方法がありますが、代表的なものは以下のとおりです。ただし、取引先との取引条件の変更は、与信の悪化や信用の低下につながる恐れがありますので、安易に行わないようにしてください。

●収入の改善

・売上げの計画を見直す

・掛取引を現金取引に変更する

・売掛金の回収を早める

・手形での売掛金回収を、現金回収に変更する

●支出の改善

・経費の計画を見直す

・現金取引を掛取引に変更する

・買掛金の支払いを遅らせる

・仕入れや経費の現金支払いを、手形支払いに変更する

ひかりアドバイザーグループ

ひかり税理士法人