意外と簡単!輸出入における「円安」「円高」の仕組み

◆円安とは

円安とは、為替相場が1ドル=100円から1ドル=120円になるような状態を指します。1ドルを購入するのに必要な円が増えるので、「円の価値が低くなる=安くなった」ということを表しています。

例えば、30,000ドルのアメリカ車を輸入する際、為替相場が1ドル=100円なら、300万円(30,000ドル×100円)で購入可能です。しかし、しばらく悩んでいざ購入しようとなった時に、為替相場が1ドル=120円になっていたら、360万円(30,000ドル×120円)かかることになります。※関税等は除きます

悩んでいる間に円の価値が低くなりました。そのため、300万円で買えたものが、360万円出さないと購入できなくなったのです。

◆円安が輸出入に及ぼす影響

上で述べたように、輸入業の場合は、300万円で仕入れていたモノが、360万円も支払わなければいけなくなります。

通常、仕入先に「円安だから仕入値を下げてくれ」といったり、お客様に「円安だから値上げさせてくれ」といったりするのは、まかりとおりません(仕入先と良好な関係を築いていると、できる限り協力してくれる可能性はあります)。そのため、円安になると輸入業は利益率が下がってしまいます。

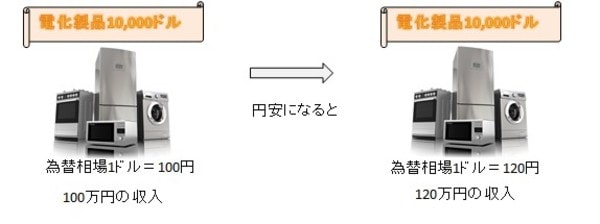

一方、輸出業の場合、10,000ドルの電化製品を輸出販売する際、1ドル=100円だと100万円の収入ですが、1ドル=120円になると120万円の収入になります。

国内での仕入は為替の影響を受けないので、仕入値に変更はありません。そのため、円安になると輸出業は利益率が上がります(あくまで、外貨建で取引をしている場合に限ります)。

◆円高とは

一方、円高とは、為替相場が1ドル=100円から1ドル=80円になるような状態を指します。1ドルを購入するのに必要な円が減るので、「円の価値が上がる=高くなった」ということを表しています。

例えば、30,000ドルのアメリカ車を輸入するには、為替相場が1ドル=100円だったら300万円(30,000ドル×100円)が必要です。高額なのでしばらく悩み、いざ購入しようとなった時に、為替相場が1ドル=80円になっていたら、240万円(30,000ドル×80円)で購入できます。※関税等は除きます

悩んでいる間に、円の価値が高くなりました。そのため、300万円で購入していたものが、240万円で購入できるようになったのです。

◆円高が輸出入に及ぼす影響

上記で述べたように、輸入業の場合、300万円で仕入れていたモノを、240万円で仕入れることができるようになります。

日本国内のお客様には、通常の販売価格で販売するので、円高になると、今度は輸入業の利益率が上がります。円高のメリットを生かして、販売価格を下げ、販路拡大に役立てることもできるかもしれません。

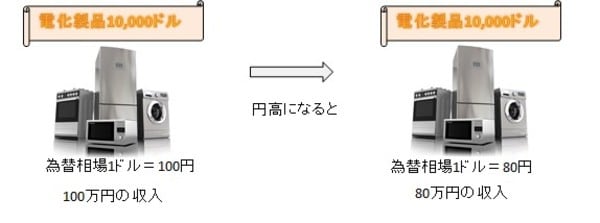

一方、輸出業の場合、10,000ドルの電化製品を輸出販売する際、1ドル=100円だと100万円の収入ですが、1ドル=80円になると、80万円の収入になります。そのため、円高になると輸出業は利益率が下がってしまいます(あくまで外貨建で取引をしている場合に限ります)。

為替変動リスク回避のため、相場を事前に確定させる

ビジネスをしているなら、このような為替変動リスクはなるべく避けたいところです。そのため、為替予約をすることがあります。

為替予約とは、為替相場の変動によって、差損益が生じるリスクをヘッジするための取引のことを指し、将来の一定時期における為替相場を、現時点で決めてしまうというものです。

為替予約を行った場合は、決済時の相場がいくらになっても為替予約した相場で確定します。そのため、為替変動リスクを回避することができ、将来のキャッシュ・フローを確定できるというメリットがあります。為替予約には、輸入予約と輸出予約があり、以下のようになっています。

◆輸入予約

輸入代金支払や、外貨預金が必要な時にする予約取引のことを指します。円安が進んでいる場合は、あらかじめ輸入予約をしておくと、為替変動によるリスクを回避することができます。

また、為替の将来の動きはわらないので、円高傾向にある時にも、いつ円の価値が下がるかということに注意しなければなりません。少しでも為替差益がでたら、欲張らずその時に予約をして、為替差益を確定することもあります。

◆輸出予約

輸出代金受取や外貨預金を円転する時にする予約取引のことを指します。円高が進んでいる時には、あらかじめ輸出予約をしておくと、為替変動によるリスクを回避することができます。

為替の将来の動きはわらないので、円安傾向にある時でも、いつ円の価値が上がるかということに注意しなければなりません。少しでも為替差益がでたら、欲張らずその時に予約をして、為替差益を確定することもあります。

上手に為替予約を用いて、為替変動によるリスクをヘッジしましょう。

期末時換算法では「TTM」での評価が基本だが…

外貨建取引を行っている場合、外貨預金の口座を持っていたり、外貨建債権(売掛金等)債務(買掛金等)があると思います。決算期末時、これらの債権債務はどのように評価したらいいか確認します。

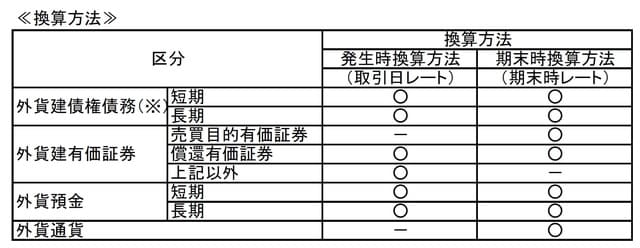

◆換算方法

法人の場合、法人税法上、換算方法が以下のように定められています。発生時換算法及び期末時換算法のいずれも選択可能な外貨建資産等については、会社が選定し、届け出た方法によります。

(※)外貨建取引に関して支払った前渡金又は収受した前受金で、資産の売買代金に充てられるものは、外貨建債権債務に含まれないため、期末換算は行いません。

◆法定換算方法

選択可能な外貨建資産等について、届出をしない場合の換算方法は以下のようになっています。

(※)短期外貨建債権債務及び短期外貨預金とは、外貨建資産等のうち決済日又は満期日が当期末の翌日から1年を経過した日の前日までに到来するものをいいます。

発生時換算法及び期末時換算法のいずれも選択可能な外貨建資産等で、法定換算方法以外の換算方法を選択したほうが有利な場合は、その外貨建取引を行った日の属する事業年度の確定申告書の提出期限までに、外貨建資産等の期末換算方法等の届出書を提出してください。

◆期末時換算法を採用している場合

期末時換算法により円換算を行う場合の為替相場は、事業年度終了の時における為替相場によります。つまり、その日の電信売買相場の仲値(TTM)(※1)によることとされています。

ただし、継続適用を条件として、外国通貨の種類の異なるごとに、当該外国通貨に係る外貨建資産等のすべてについて、外貨建の資産は電信買相場(TTB)(※2)により、外貨建の負債については電信売相場(TTS)(※3)によることができます。(法人税法基本通達13の2-2-5)

※1 電信売買相場の仲値(TTM)

顧客が金融機関で外国為替取引を行う際の当日受渡し用の基準レート。

※2 電信買相場(TTB)

顧客が金融機関で外国通貨を円貨に換える場合に適用されるレート。(仲値-為替コスト)

※3 電信売相場(TTS)

顧客が金融機関で円貨を外国通貨に換える場合に適用されるレート。(仲値+為替コスト)

また、継続適用を条件として、当該事業年度終了の日を含む1月以内の一定期間におけるそれぞれの平均値によることも可能です。

円安が進んでいる時は、資産はTTSで評価して、負債はTTBで評価する方法で評価したほうが、TTMで評価するよりも評価差益が抑えられるので、税務上有利です。

◆まとめ◆

輸出入を行っていると、為替の影響は必ず受けることになります。為替を理解して、上手にビジネスに活かしていきましょう。

日本のすばらしい技術を海外へ広め、日本になかった海外のモノで私たちを豊かにしてくれる輸出入の業者さんを応援しています。

辛島 政勇

中央会計株式会社/税理士法人中央会計 税理士