資産の使用年数に応じて経費を計上できる「減価償却」

減価償却とは、簡単にいうと「購入後長期的に使うものは、その使った年数に応じて経費も計上していきましょう」という制度です。つまり、100万円で買った営業車を6年間使う場合は、購入した時に経費を100万円計上するのではなく、100万円を6年間にわけて経費として計上していくということです。

◆減価償却対象資産

まず、減価償却の対象となるかどうかは、資産の種類によって判断されます。基本的に、建物・建物附属設備・機械装置・器具備品・車両運搬具など、経過年数によって価値の減少するものが、減価償却対象資産となります。

ただし、使用可能期間が1年未満のもの、または取得価額が10万円未満のもの(青色申告の中小企業は30万円未満のもの ※一定の要件・上限額あり)については一括して経費計上できるため、減価償却の計算対象とはなりません。

◆資産の耐用年数

それでは、資産を何年間使っていくのか(以下、耐用年数)についてですが、2つの計算方法があります。

●自社(自分)で使用年数を見積もり、資産の耐用年数を計算

●法人税法で定められた耐用年数で計算

※ただし、自社で見積もった場合でも、税金の計算上、経費にできるのは法人税法で定められた期間分の経費までです。

節税効果がもっとも大きいため、法人税法で定められた耐用年数で減価償却費を計算することが多いです。法人税法で定められている資産の耐用年数一覧はこのURLを参照してください(https://www.keisan.nta.go.jp/survey/publish/52714/faq/52788/faq_52831.php)。

たとえば、通常の営業車ですと上記リンクの「車両・運搬具の耐用年数」の「一般用のもの」「自動車」「その他のもの」となり、法人税法上の耐用年数は6年となります。

期待しているほどの「節税効果」が得られないワケ

よくある勘違いは、購入した金額や支払った金額が、そのまま経費となるというものです。

車を購入した際の経費となる金額は、車の購入金額の総額でも、期末までに支払った分割支払いの代金でもありません。購入した車の、「当期分の減価償却費」が、今期の経費として計上できるのです。

聞きなれない減価償却費ですが、それでは一体いくらになるのかをみていきましょう。

◆減価償却費の計算方法

減価償却費の計算には、大きくわけて4つの方法があります。

●定額法……取得価額に償却率を乗じて計算

●定率法……前期末残高(購入した年度は取得価額)に償却率を乗じて計算

●生産高比例法……取得価額を予定生産高で除した上で、実際生産高を乗じて計算

●リース期間定額法……取得価額をリース期間で除した上で、事業年度におけるリース期間の月数を乗じて計算

また、それぞれの計算方法の経費計上を簡単にいうと、次のような仕組みになります。

●定額法……毎年一定額の償却

●定率法……新品のほうが価値の消耗が大きいと考えるため、償却額は年々減少

●生産高比例法……生産高に応じて償却

●リース期間定額法……リース期間中一定額の償却

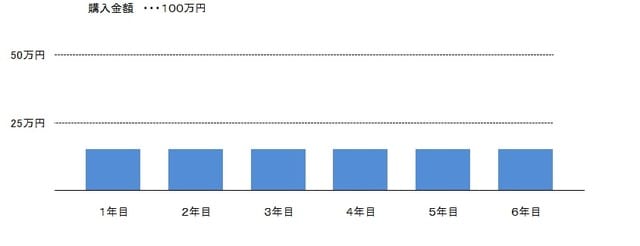

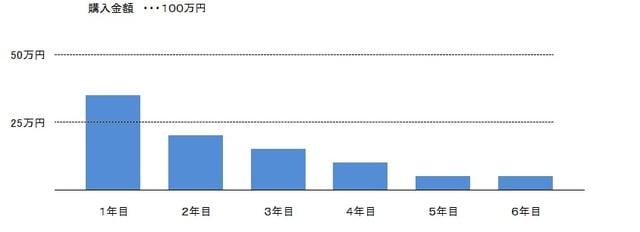

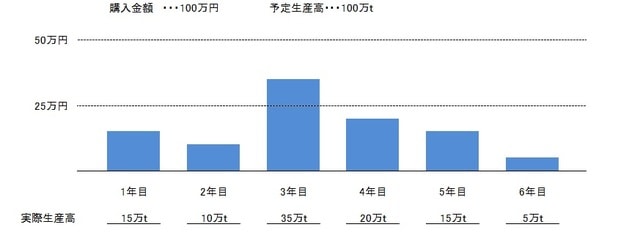

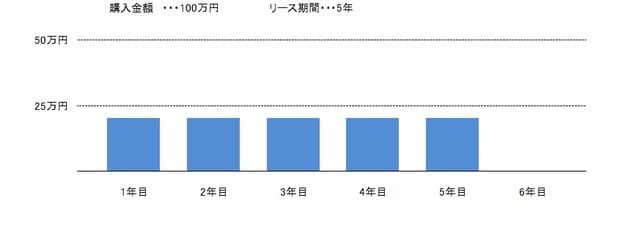

たとえば、100万円の資産で耐用年数が6年の場合、各年度の減価償却費の計上額は、以下のようなイメージになります。

●定額法

毎年一定の額が減価償却費として計上されます。

・計算方法

取得価額×定額法の償却率

●定率法

はじめの年ほど償却額は大きくなり、経過年数に伴って減少していきます。

※はじめの年ほど償却額が大きいので、定額法より早く経費化することができます。

・計算方法

未償却残高×定率法の償却率

●生産高比例法

該当する固定資産の生産または利用度合いに応じて償却額を計算します。

※固定資産の総生産量や総利用量が確定できるもの(鉱業用設備、航空機、自動車など)にだけ適用できます。

・計算方法

取得価額÷その固定資産の耐用年数内の総生産量×事業年度中の生産量

●リース期間定額法

リース期間で一定額の償却額を計上していきます。

・計算方法

(取得価額-残価保証額)÷リース期間の総月数×事業年度中のリース期間の月数

※簡便的に記載しています。詳しくは国税庁のサイトをご確認ください。

●個人事業主の方は原則、定額法で減価償却費を計算します。

●法人の方は原則、定率法(建物や無形減価償却資産、リース期間定額法で処理するものを除く)で減価償却費を計算します。

※個人事業主、法人ともにほかの償却方法を行いたい場合は、所轄の税務署長に対して届出書の提出が必要になります。

◆年度の途中で固定資産を購入した場合は計上できる経費が少ない!?

「定額法」「定率法」の償却率は、1年間経過した場合の率になっています。ですので、年度の途中で購入した際は、購入した月から期末までの月数で按分して、当期の減価償却費を計算します。

たとえば、12月決算の法人が11月に新車を100万円で購入した場合、

1,000,000円×0.333×2ヵ月(11月~12月)÷12ヵ月=55,500円

となり、100万円の経費が出ると思っていたのに、実は5万円ちょっとしか計上できないという落とし穴があるので注意が必要です。

「中古車」を購入したほうが税金対策になるのか?

ここまで知っている人は、「中古車だったら経費にできる金額が増えるの?」と疑問に思うかもしれません。答えとしては、「新車よりも早期に経費に計上することが可能」です。

中古資産の場合は耐用年数の計算が特殊になり、すでに使用している年数(以下、経過年数)に応じて耐用年数が短くなります。

◆中古資産の耐用年数の計算方法

原則、その中古資産の耐用年数を見積もる必要がありますが、見積もりが困難な場合、以下の簡便法で計算することもできます。

●法定耐用年数を全部経過している場合……その法定耐用年数の20%に相当する年数

●法定耐用年数の一部を経過している場合……その法定耐用年数から経過年数を差し引いた年数に経過年数の20%分の年数を加えた年数

それでは中古車の場合、どの程度減価償却費が変わるのでしょうか。たとえば、12月決算の法人が当期の11月に4年落ちの車を100万円で購入した場合(耐用年数は簡便法で計算)、

6年ー4年+4年×20%=2年(1年未満は切り捨て、耐用年数が2年未満になる場合には2年) ⇒ 償却率は1.000

1,000,000円×1.000×2ヵ月(11月~12月)÷12ヵ月=166,666円

つまり、4年落ちの車を購入した場合、新車を購入するよりも3倍近い減価償却費を計上できるのです。

節税をする際に気をつけたいこと

上記のように、中古車を買うと経費計上できる金額は増えますから、節税をしているように見えるのですが、本当にそれでいいのでしょうか?

毎日のように車両を使い、新車であっても中古車であってもすぐに乗り潰す場合は、中古車でよいかもしれません。しかし、大切に長く使う場合は、新車のほうが修理代等もかからず、トータルの経費が安くなる可能性があります。中古車を購入したせいで、結局会社が負担する経費が増えるようであれば、本末転倒になってしまいます。

ほかにも、節税したいので車を買って経費を増やそうという方もいます。そこで一度考えてほしいのは、「その車は本当に事業にとって必要か?」ということです。

その車が事業に対し、きちんと利益をもたらしてくれるものなのかどうか。節税のためだけに経費が増えるというのは無駄といえます。

経費は100%の支出、税金は約20%ほどの支出です。無駄な経費は、税金を払うよりも無駄な支出です。節税が目的ではなく、何故節税をするのかを考えたうえで、行うようにしてください。

◆まとめ◆

大きな買い物をすれば経費が出るというわけではありません。利益が出ているからといって、高額な買い物をした結果、経費が思ったよりも計上できず、税金が多額になり、資金繰りが厳しくなるということが考えられます。

まずは何を買うのか、その結果今期はどれぐらいの経費が計上でき、利益と税額がいくらになるのかをしっかりと見積もってから、大きな買い物をするようにしましょう。

今はたくさんの優遇税制が設けられています。購入する前に、税制のこともすこし考慮してみましょう。

辛島 政勇

中央会計株式会社/税理士法人中央会計 税理士