今日のヘッドライン6月20日号で、先のFOMCの公表内容の特色について述べ、米国の金融政策は利下げに舵を切ったことを指摘しました。ピクテでも、FRBの次の一手は利下げの公算が高まったと見ています。ただ、前回のレポートでは、どのような利下げになるか、述べていませんでした。そこで、最近のFOMCメンバーの発言などから想定される利下げの内容について述べます。

パウエル議長講演:景気下振れリスクの高まりを認識、利下げの論拠を補強

米連邦準備制度理事会(FRB)のパウエル議長は2019年6月25日、外交問題評議会(CFR)で講演し、経済の不確実性が高まり、入手するデータからは世界経済の強さに懸念が再燃していると述べました。パウエル議長の講演は先週の米連邦公開市場委員会(FOMC)発表と重複する内容で、改めて、利下げ支持を示唆した格好です。

なお、先週のFOMC後、その他FOMC主要メンバーが公に金融政策についてコメントしましたが、内容には多少ばらつきも見られました(図表1参照)。

どこに注目すべきか:FOMC、FF先物、マイナス成長率、保険

今日のヘッドライン6月20日号で、先のFOMCの公表内容の特色について述べ、米国の金融政策は利下げに舵を切ったことを指摘しました。ピクテでも、FRBの次の一手は利下げの公算が高まったと見ています。ただ、前回のレポートでは、どのような利下げになるか、述べていませんでした。そこで、最近のFOMCメンバーの発言などから想定される利下げの内容について述べます。

まず、最近(6月FOMC後から直近)のFOMCメンバーらの発言内容を振り返ると、大半が利下げの必要性か、景気減速(逆風)に直面していることを認識しています。

例えば、パウエル議長をはじめ、クラリダ副議長、ブレイナード理事、セントルイス連銀ブラード総裁が、不確実性の高まりや、景気減速などを懸念しています。

反対に、利下げに消極的な発言を最近したのは、カプラン総裁や、バーキン総裁などです(図表1参照)。

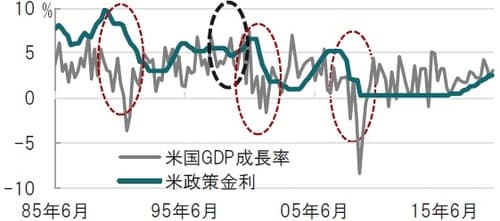

次に、フェデラルファンド(FF)金利先物を目安に来年までの利下げ織り込み回数(1回0.25%と仮定)を確認すると、19年末までに2回、20年末までにさらに2回で合計4回、1%程度の利下げが見込まれています。過去の「継続的な」利下げ局面(図表2参照、赤線)では引き下げ幅の合計は概ね5%を超えていたことに比べると、小粒ですが、現在の低い利回り水準からすれば、それなりの引き下げと見られます。ただ、過去の継続的な引き締め局面では経済成長率がマイナスとなることに伴い利下げ幅を拡大させてきています。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

反対に、98年は米国の経済成長はプラスながら、アジア通貨危機など外部環境の悪化を受け、予防または保険として利下げを実施しています。ブラード総裁が指摘する保険にはこの時の利下げイメージがあるように思われます。

景気認識についても、逆風(もしくは逆流)と表現されていますが、これは経済が前向き(少なくともプラス成長)なことから、米中貿易戦争などの影響がマイナス方向に影響していることを示唆しているとも見られます。少なくとも現段階では、FOMCの経済成長予想は2%程度となっています。

市場がほぼ織り込む7月の利下げをひっくり返すリスクは考えにくい一方、利下げは保険として実施されると見ています。したがって米中通商交渉の動向次第では、市場が利下げを織り込み過ぎている可能性に注意は必要と見ています。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMCメンバーの発言から想定される「利下げ」の内容』を参照)。

(2019年6月26日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座

![[図表1]FOMC主な参加者の最近のコメント(抜粋) 出所:各種報道等を参考にピクテ投信投資顧問作成](https://ggo.ismcdn.jp/mwimgs/8/3/500/img_830659152fe5bbbb43407c219d35be68105563.jpg)