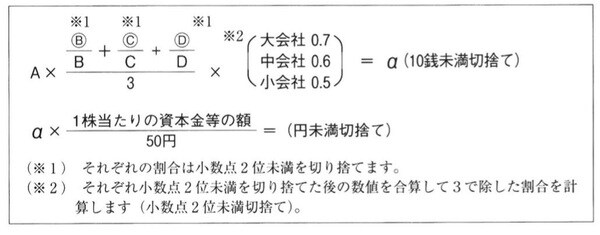

類似業種比準価額の計算方法

類似業種比準価額は、評価会社の一定の経営指標と同業種の複数の上場会社の一定の経営指標を比較し、その割合を上場会社の株価に乗じて計算する方式です。

この算式中の「A」、「○B」、「○C」、「○D」、「B」、「C」および「D」は、それぞれ次によります。

「A」=類似業種の株価業種目の選定は、国税庁から公表される「類似業種比準価額計算上の業種目及び業種目別株価等」通達の中から判定します。また、Aの金額は、課税時期の属する月以前3ヵ月間の各月の類似業種の株価、前年平均株価および前2年間の平均株価の5つのうち最も低いものとします。

「◯B」=評価会社の1株当たりの配当金額は、直前期末以前2年間の平均配当額(特別配当、記念配当等の非経常的配当金は除きます)を「資本金等の額を50円で除した株式数」で除して計算します。なお、ここでの株式数は、類似業種との比較可能性を確保するため、「資本金等の額を50円で除した株式数」を用います。したがって、登記されている実際の発行済株式総数とは異なる点に注意しなければなりません。

「◯C」=評価会社の1株当たりの利益金額は、直前期末の利益金額、直前期末以前2年間の利益金額の合計額の2分の1のいずれか小さいほうを「資本金等の額を50円で除した株式数」で除して計算します。ここでの利益金額は、以下の算式で計算します。

利益金額

=法人税の課税所得金額

−特別利益などの非経常利益金額

+受取配当等の益金不算入額

−受取配当等に係る所得税額控除額

+繰越欠損金の損金算入額

ただし、1株当たりの利益金額がマイナスになった場合の利益金額は「ゼロ」とします。

「◯D」=評価会社の1株当たりの純資産価額(帳簿価額)、直前期末の資本金等、および利益積立金(別表五(一))の合計額を「資本金等の額を50円で除した株式数」で除して計算します。利益積立金額がマイナスにより1株当たりの純資産価額がマイナスになったときは「ゼロ」とします。

「B」=課税時期の属する年の類似業種の1株当たりの配当金額

「C」=課税時期の属する年の類似業種の1株当たりの年利益金額

「D」=課税時期の属する年の類似業種の1株当たりの純資産価額(帳簿価額)

類似業種比準価額では、評価会社の実績(1株当たりの配当金額、利益金額、純資産価額)を上場会社と比較して評価します。したがって、相続税対策において類似業種比準価額を引き下げようとする場合、計算式の各要素を引き下げればよいということです。

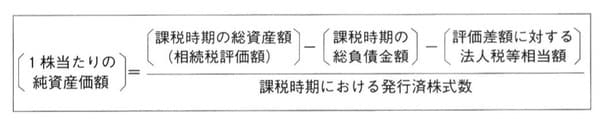

純資産価額の計算方法

純資産価額は、課税時期における各資産および負債を「相続税評価額」によって評価し、算出された純資産額を発行済株式数で除して1株当たりの株式を評価する方法です。

具体的には、次の算式のとおり、資産の相続税評価額から負債の相続税評価額および資産の含み益に対する法人税等相当額を差し引いて計算します。

この計算式における「評価差額に対する法人税等相当額」とは、課税時期に発行会社が清算した場合に課せられる法人税等に相当する金額です。具体的には、相続税評価額による純資産額(総資産価額−負債金額)と帳簿価額による純資産額の差額に37%(2019年3月現在)を乗じて計算した金額をいいます。

ちなみに、発行済株式数は、直前期末ではなく課税時期現在のものであり、また、類似業種比準価額で使われる資本金等50円換算の株式数ではなく実際の発行済株式数です。各勘定科目における注意点としては、まず、帳簿価額は、会計上の簿価ではなく税務上の簿価を使います。したがって、別表五(一)の加算・減算項目に注意しなければなりません。

また、オフバランスになっている生命保険金、借地権や営業権等については、帳簿価額がゼロであっても、相続税評価額が算出される場合にはそれを資産として認識します。また、繰延資産、前払費用や繰延税金資産等については、資産性がないため帳簿価額をゼロとします。引当金(貸倒引当金、賞与引当金等)は、確定した債務ではないので帳簿価額はゼロとします。さらに、オフバランスになっている租税公課(固定資産税等)については負債として認識します。

なお、課税時期開始前3年以内に取得または新築した土地・家屋の評価は、課税時期における「通常の取引価額」で評価します。不動産投資によって評価を下げようと思っても3年間は相続税評価額を使うことができない点には注意しなければなりません。

評価会社が他社の非上場株式を所有している場合(たとえば子会社株式)、資産として所有する非上場株式の評価における純資産価額の計算において、評価差額に対する法人税等相当額は控除しません。これを控除してしまうと、子会社の評価差額に対する法人税等相当額が二重三重に控除されてしまうからです。

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士