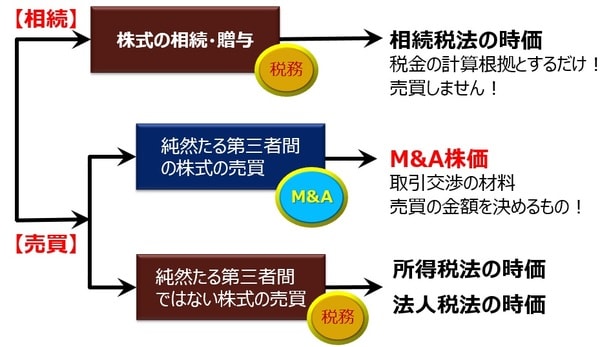

親族内で株式を売買するときの時価

純然たる第三者間の売買の場合、当事者間で価格決定するプロセスを通じて経済的に合理的な価格が形成されていますので、売買価額が適正な時価であると理解することができます。たとえば、第三者への売却(M&A)のケースです。

しかし、同族関係者間の取引の場合、税負担の軽減を目的とした価格による取引が行われる蓋然性は高いといえます。このため、親族内で株式を売買するときは、国税当局の厳しいチェックが入ることになります。そこで、同族関係者間の取引における時価には、税法に規定される評価方法が適用されることになります。

法人(資産管理会社や持株会社)への売却

個人が資産管理会社など同族関係にある法人と売買する場合、所得税法上の時価によって評価します。

この場合の原則的な取扱いは、売買実例があればその価額、証券取引所に上場するのであればその価額、他社に類似取引があればその価額であるとされていますが、非上場株式の譲渡のうち、これらに該当するケースはほとんどないため、一般的には「純資産価額等を参酌して通常取引されると認められる価額」によって評価していくことになります。

そして、「純資産価額等を参酌して通常取引されると認められる価額」の具体的な計算方法として、財産評価基本通達を援用するものとされています。すなわち、①中心的な同族株主に該当する場合は「小会社」として計算すること、②土地や上場有価証券は「通常の取引価額」によって評価し、③それらの含み益から法人税等相当額を控除しないことという条件に従えば、財産評価基本通達を使って評価することができます。

財産評価基本通達は会社の清算を前提にしているため法人税等相当額を控除しますが、所得税法上の時価の計算は継続企業を前提としているため、法人税等相当額を控除しないのです。

なお、財産評価基本通達では、同族株主の判定にあたり、取得後の株式数によって判定することになっていますが、所得税法上の時価はこれと異なり、取得前(譲渡の直前)の株式数で判定することとなっています。すなわち、譲渡によって減少した株式数に基づいて同族株主の判定を行い、配当還元価額を適用するような方法は認められていません。ここが重要な相違点であるため、注意が必要でしょう。

同族関係にある「個人」への売却

個人が、同族関係にある個人と売買する場合、相続税評価額によることとなります。すなわち、財産評価基本通達をそのまま使って計算することになります。

非上場株式の株価は一義的に決定されるものではありません。取引ごとに異なり、様々な株価が計算されることになります。間違わないように注意する必要があるでしょう。

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士