宅地から貸家建付地になることで相続税が下がる

所有する土地の上にアパートなどの賃貸物件を建築すると、敷地の利用区分が「宅地」から「貸家建付地」になり、土地の評価額が下がります。

また、建物部分についても、固定資産税評価額は建築価額の半分強となることがほとんどです。しかも貸家の場合、借家権として30%が控除されるので大幅な評価減となります。こうしたメリットから「相続税対策にはアパートを建てろ」と言われるのですが、では、キャッシュで2億円相続する場合と、2億円を使ってアパートを建てた場合とで、どれくらい差があるか確認してみましょう。

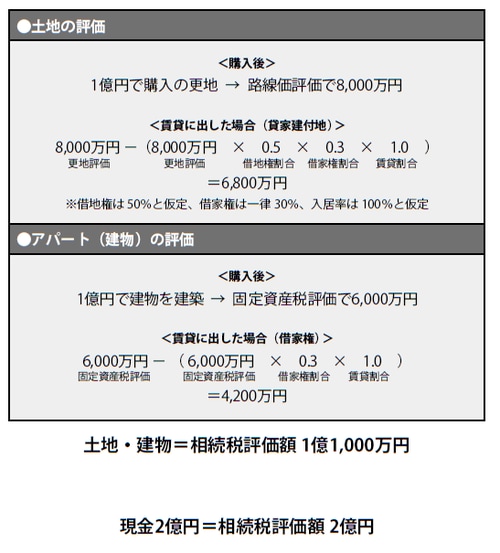

まず、キャッシュで2億円相続する場合は、相続税評価額は2億円になります。次に、親が1億円で宅地を購入し、そこにアパートを建てました。すると、1億円で買った土地は路線価評価で8000万円となり、2000万円の評価減になります。さらに親の生前に1億円を使ってアパートを建設してもらったところ、その固定資産税評価額は6000万円でした。ここでも4000万円の評価減になっています。土地については宅地から貸家建付地になったことで、路線価よりも大幅に下がります。計算式は図表を確認してください。

【図表 土地・建物の評価減の計算式】

結果的には、土地6800万円とアパート4200万円で1億1000万円の評価額になりました。これはキャッシュで2億円相続するのと比較すると、9000万円の評価減になります。2億円の相続財産がほぼ半分になったということです。

このとおり、空いている宅地に賃貸物件を建てれば節税対策になります。ただし、アパートを建てることにはリスクも伴いますので、その点はよく注意してください。

空室があれば、空いている部屋については貸家とは見なされません。先ほどの計算式で賃貸割合が1.0となっているのは、入居率100%と見積もっての話です。仮に半分しか部屋が埋まっていなけれ0.5になり、9割が空室ならば0.1になってしまいます。空室の分だけ節税効果は薄まってしまうのです。

賃貸物件を建てるということは、商売をするということです。ビジネスを始める覚悟があるかどうか、また経営的な視点を持てるかどうかが問われます。節税をしたいからと安易に実行することはお勧めできません。新たにアパート経営を始める場合は、専門家ともよく相談した上で判断する必要があります。親ともよく話し合ってください。

不動産購入の前に「財産の整理」を済ませておく

節税対策として不動産の建築や購入を考える時には、まず親に所有している不動産を見直してもらうことが先決です。

もし赤字ばかりでお荷物になっているマンションや、何となく買ってはみたが使い道がない土地などをすでに持っている場合は、まずはそういった不良資産と呼べるものをこの機会に整理してもらうことを考えてもらってください。それらをそのまま放置して、新たな不動産を購入するのは避けるべきです。

不良資産は、そのまま所有していても財産を減らすだけで、相続する子の立場としてもどうしていいか困りますし、意外と評価額が高かったりする完全なお荷物財産です。

不動産を整理する時には、条件の良い不動産は手元に残し、条件の悪い不動産は売却か他の不動産に買い替えなどをすることを考えます。

この時、「これは良い不動産か悪い不動産か」を見極める必要があります。どういった不動産が有利かという判断基準を持っていなければなりません。親任せにせずに、この機会に自分たちも勉強してみましょう。