法定相続人1人あたり500万円の非課税枠が適用可能

生命保険は相続人1人あたり500万円まで非課税になります。法定相続人が3人いれば最大1500万円までは相続税がかかりません。この特典を活用するには、基本的には親に終身保険に加入してもらいます。一生涯の保障ができて、さらに相続税の納税資金原資にもなるからです。

生命保険は入った時点から保障が始まるので、いつ相続が発生しても保障額を確保できる点が魅力です。たとえば、預金で5000万円を確保しようと思うと時間がかかりますが、親自身を被保険者として5000万円の終身保険に入ってもらえば、仮に1カ月後に相続が発生しても5000万円が相続人に支払われます。しかも、法定相続人1人当たり500万円の非課税枠があるのですから、預金より生前対策には適しているといえます。

保険金の課税方法は契約内容によって異なる

生命保険の活用として、相続税の非課税枠を使用せず、保険金を「一時所得」として受け取ることも考えられます。生命保険は契約内容によって課税方法が異なりますが、「相続税」や「贈与税」より「所得税」の方が税率が低くなることがあるためです。

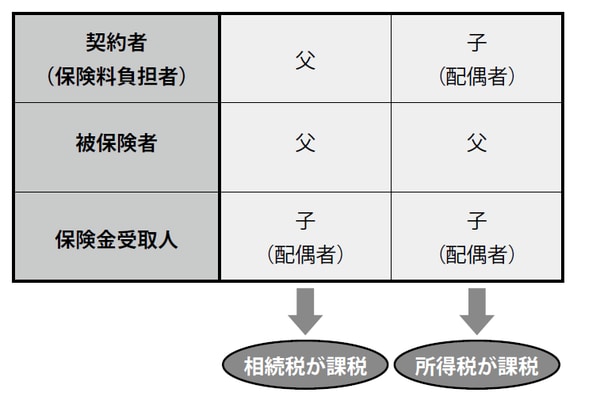

以下の図表を見てください。被保険者と保険料負担者が被相続人(父)で、保険金の受取人が相続人(子)の場合、保険金は相続財産として相続税の課税対象になります。一方、被保険者が被相続人(父)、保険料負担者と保険金の受取人が相続人(子)の場合は、保険金は子の一時所得となり、所得税がかかります。

【図表 生命保険の契約内容と課される税金】

両者の税額を比べてみましょう。5000万円の保険金を受け取ったとします。一時所得となった場合は、保険金額から払込保険料と50万円の特別控除を差し引いた額に1/2を乗じます。1/2を乗じるということは、実質的な所得税の負担は半分以下です。所得税の最高税率40%が適用される高所得者でも、20%で済んでしまいます。

一方、相続税が課された場合ですが、課税される相続財産が5000万円を超える場合は、相続税の税率は30%以上です。この程度の財産額を境目として、一時所得で受け取ったほうが結果的に節税となってくることもあるのです。また、生命保険金を一時所得として取得した場合、相続財産にはならず、受取人は他にかかる相続税の納税資金にできるというメリットもあります。

保険金を一時所得で受け取る場合は、保険料負担者が相続人である必要があります。この場合、親から現金の贈与を受けた子が、それを保険料の支払いにあてるという方法が考えられます。贈与で親からの相続財産を減らし、相続発生時には所得税として課され、二重で節税となるのです。

健康診断不要、告知のみで加入できる「個人年金保険」

生命保険と似た方法で、個人年金保険を活用してもらうこともできます。個人年金保険は、保険料を一定期間据え置いた後、被保険者がある年齢に達した時に年金が支払われる保険です。被保険者の貯蓄・老後の生活保障を目的としたものですが、被保険者が年金支給開始年齢に達する前に亡くなった場合には、死亡給付金として一時資金が支払われます。相続人を死亡給付金の受取人にしておけば、法定相続人1人当たり500万円が非課税になります。

個人年金のメリットは、加入に健康診断を受ける必要がなく、告知のみで入れることです。相続対策として加入する場合の契約上の工夫としては、年金支給までの期間をできるだけ長くすること。これで相続人が死亡給付金として受け取れる可能性が高まります。相続税の納税資金として使うこともできるでしょう。