ポイント

昨年12月24日にS&P500指数が底値(終値ベース)を打って以降、米国株式市場は直近まで急速に値を戻しています。その背景は、パウエルFRB議長発言や後退する政治リスクにあります。しかし、マクロ経済指標や企業業績の見通しが下方修正される中、米国株式市場の急騰にはテクニカル面で過熱感が出始めており、反動安を警戒すべき局面に入りつつあります。

米国株式市場が急反発した背景は?

米国株式市場が大きく調整した昨年12月から一変、今年に入ってから急速に下落幅を縮小させた背景は、第一義的にパウエルFRB(米国連邦準備制度理事会)議長の心変わりであり、その後に続いた米中貿易協議や米国政府の一部閉鎖に関連した政治リスクの後退だと考えられます。パウエルFRB議長は昨年12月の段階で、金融引締政策を堅持する方針を明らかにしましたが、その翌月には一転して利上げについては当面様子見とし、FRBのバランスシート縮小についても早期終了を示唆する発言を行いました。さらに、メディア報道等によって米中貿易協議の進展に対する期待感が高まったことや、米国政府の一部閉鎖の解除と再閉鎖の回避が決まったことなども、投資家心理の好転に寄与したと考えられます。

マクロ経済指標や企業業績の見通しは下方修正が続く

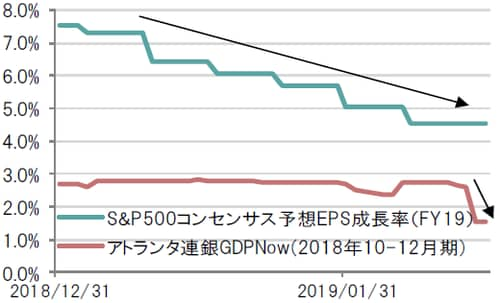

しかし、マクロ経済指標や企業業績の見通しは下方修正が続いています。アトランタ連銀が算出する2018年10-12月期の米国実質GDP予想値(GDPNow、前期比年率)は、 12月小売売上高の下振れによって、2月6日時点の+2.7%から2月14日時点は+1.5%へ大幅な下方修正となりました。 また、S&P500企業の2019年度予想EPS成長率も昨年12月末時点の+7.6%から、直近2月15日時点の+4.6%へ下方修正されました。つまり、足元の株価上昇は、投資家心理の好転によるバリュエーションの上昇が主因であり、企業業績見通しなどのファンダメンタルズの改善では無いというこ とです。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

[図表1]S&P500コンセンサス予想EPS成長率(2019年度)とアトランタ連銀GDPNow(2018年10-12月期)

短期的な過熱感も見られる米国株式市場

S&P500指数のRSIは2月15日時点で69%と、一般的に「買われ過ぎ」と判断される70%以上の目前です。また、 MACDは昨年12月24日の-77から、2月15日時点で+39と、近年稀に見る急激なモメンタムの回復を示しており、反動安が警戒される局面に入りつつあります。ファンダメンタルズが悪化する中、米中貿易協議や米債務上限問題、ブレグジットなどの政治リスクは依然として残るため、過度な楽観は禁物です。

[図表2]S&P500指数、移動平均線、RSI(相対力指数)、MACD(移動平均収束拡散法)

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国株式投資戦略 ~短期的な過熱感に警戒~』を参照)。

(2019年2月18日)

田中純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは