売却時点で投資額を回収することが重要

収益物件の活用においては、利益を最大化することが前提であり、それは、節税ツールとして活用する場合も同様です。節税装置として収益物件を取得する場合、取得時には数千万円から数億円というコストがかかります。全額借り入れで取得することは可能なので、手元にキャッシュを残しながら費用計上できますが、最終的にその投資額を回収できなければ意味がありません。節税ができるのだから損をしてもいいという考えではいけません。1億円の損を出して1億円利益が減るのは当たり前です。

1億円の物件であれば、純収入と売却益で1億円を回収することが重要で、投資回収と物件価格によるシミュレーションにおいても、確実な回収を目指す必要があります。7年間で2000万円の純収入を得たとしたら、最低でも8000万円で売却することが必要です。

2000万円(保有期間中の純収入)+8000万円(売却価格)=1億円このような形で、この物件取得によって減価償却を取ることで節税し、さらには8000万円以上で売ることによって投資回収する利益の最大化を目指すのです。

課税の先送りで手元にキャッシュを蓄えられる

減価償却による節税の効果について、売却してしまえば、売却益(減価償却をした部分)に課税をされるので、結果的に税額は同じではないか、とお考えの方もいらっしゃると思います。また、償却期間が経過して以降は収益物件が生む利益に対して課税されるのでは、とも思われるでしょう。

たしかにそのとおりで、減価償却による節税は、本質的には課税を先送りしているといえます。ただ、重要なのは課税額を一時的に減らして先送りしていることの効果と、出口戦略を考えることです。

まず課税を先送りにすることで、オーナー社長には十分なメリットが生まれています。トータルでは納める税額は同じだとしても、先に節税をすることで手元にキャッシュを蓄えられるからです。

具体的な数字を出しながら解説しましょう。例えば皆さんが1000万円をもらえるとして、今すぐにでも使える1000万円と、5年後にしか使えない1000万円と、どちらが欲しいと考えるでしょうか。

同じ金額であれば、今すぐ使えるほうがいいと多くの人が思うはずです。今日の1000万円と5年後の1000万円は同じ価値ではなく、今日の1000万円のほうが価値が高いということです。

税金の支払いを先送りにすることで、この今すぐ使える1000万円が増えると考えればわかりやすいでしょうか。経営という観点からすれば、そのキャッシュを運用できることになりますので非常に効果が高いといえます。

なぜなら、今日の1000万円で別の投資商品に投資することもできれば、本業の拡張資金に充てることもできるからです。5年後にしか1000万円が手元に入らないのであれば、同じことをしようとすれば金利を払って借り入れるか、手元資金を崩さなくてはなりません。

実際の収益物件の運用においては、「大きく」「短く」回収することで、先送りにした課税所得を赤字の年にぶつけて相殺する、あるいは別の物件を購入してそこでも「大きく」「短く」減価償却してさらに課税を先送りにするといった臨機応変な対策も立てられます。

税金のコントロールで高まる会社の「安定度」

さて、では売却時の利益にかかる税金は、どのように捉えればいいでしょうか。収益物件の良い点は、この売却時期を任意に決められることです。会社経営においては、特需などによって単年度で大きな利益が出ることがあります。

しかしその利益は毎年継続するものではありません。このような利益を、収益物件を取得し、減価償却を大きく取ることで繰り延べていく、というのがフローの節税です。逆に、経営を続けていれば大きく赤字が出てしまうこともあるはずです。そんなときに物件を売却して、売却益を本業の赤字にぶつけることができれば、赤字幅を減らすことはもちろん、経営の危機を救う役割を果たします。

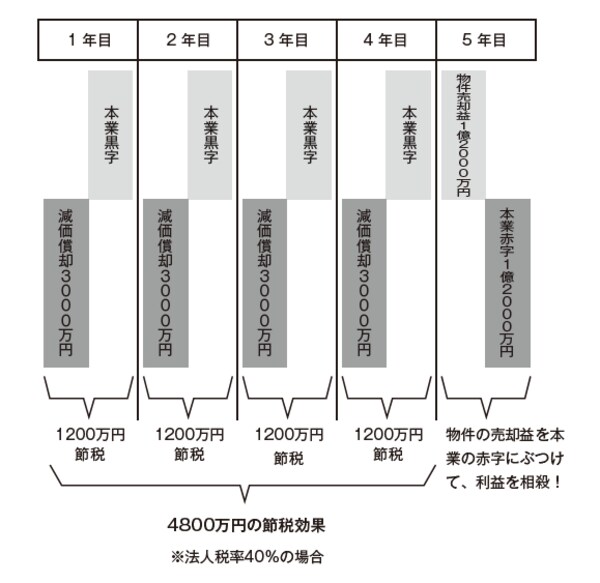

例えば、減価償却を利用して図表のように4年間、3000万円ずつの利益を圧縮しその税金である1200万円を繰り延べてきたとします。そして、5年後に1億2000万円の本業赤字が出たとして、その年にこの物件を売却することができれば、トータル4800万円の節税ができたことになります。

このように、収益物件の減価償却を活用することによって、税金をコントロールし、会社の経営の安定度を高めることができるのです。生命保険やオペレーティングリースではこの売却(出口)が商品設計にあらかじめ組み込まれており、任意に設定することができません。しかし、収益物件であれば、取得から売却までの一連の活動のなかで、自分で戦略を立てられるのです。

【図表】タックスマネジメントで安定経営

大谷 義武

武蔵コーポレーション株式会社 代表取締役