概要

2018年12月21日、金融庁は、「仮想通貨交換業等に関する研究会」の報告書を公表しました※1。同報告書においては、仮想通貨およびセキュリティ・トークンの現行の規制枠組みに対する大きな改革が提案されており、その内容は金融庁主導の法令改正等により実現される見込みです。

※1. https://www.fsa.go.jp/news/30/singi/20181221.html

背景事情

我が国では、2016年5月に成立し翌月公布された「情報通信技術の進展等の環境変化に対応するための銀行法等の一部を改正する法律」(平成28年法律第62号)により、仮想通貨取引所等の「仮想通貨交換業者」に対する資金決済に関する法律(以下「資金決済法」といいます。)に基づく利用者保護規制(登録制を含みます。)ならびに犯罪による収益の移転防止に関する法律(以下「犯収法」といいます。)に基づく資金洗浄・テロ資金供与対策(AML/CFT)規制が導入され、2017年4月に施行されました。その後、顧客の仮想通貨の流出事案が発生するとともに、急速な事業拡大の中で多くの仮想通貨交換業者に内部管理態勢等の不備が発見されました。

また、価格が乱高下し、仮想通貨が投機の対象となっているとの指摘があり、他方で、証拠金取引やいわゆるICO(initial coin offering:電子的なトークンの発行による公衆からの資金調達)といった新たな取引が登場しました。こういった状況を踏まえ、上記研究会が2018年3月に設置され、現行の規制枠組みに対する改革のあり方について議論されてきました。

本報告書の概要

(1)仮想通貨交換業者

仮想通貨交換業規制については以下の提案がされています。

(a)仮想通貨交換業者に対し、(i)顧客の仮想通貨を流出させた場合の対応方針の策定・公表および(ii)ホットウォレット上の顧客の仮想通貨に相当する額以上の純資産額および同種・同量以上の仮想通貨の保持を義務付け

(b)仮想通貨交換業者に対し、財務諸表の開示を義務付け

(c)顧客の仮想通貨交換業者に対する仮想通貨の返還請求権を優先弁済の対象に

(d)流用防止および倒産隔離を図るため、仮想通貨交換業者に対して顧客の金銭の信託を義務付け

(e)仮想通貨交換業者に対し、顧客との取引に関して、①自己が提示する相対取引価格およびそのスプレッド、または、自己が提供する「顧客間の取引のマッチングの場」における約定価格・気配値および当該約定価格と自己の相対取引価格との差、ならびに②認定資金決済事業者協会(以下「認定協会」といいます。)※2が算出する参考価格および当該参考価格と自己の相対取引価格との差の公表を義務付け

(f)顧客に複数の取引チャネル(顧客との相対取引、「顧客間の取引のマッチングの場」の提供、他の仮想通貨交換業者への取次ぎ等)を提供する仮想通貨交換業者に対し、利益相反の防止および最良執行のための方針の策定・公表およびその適正かつ確実な実施のための体制整備を義務付け

(g)仮想通貨交換業者に対し、顧客から自己が提供する「顧客間の取引のマッチングの場」での取引注文を受けた場合に、それをマッチングの場に取り次がず、自己が相手方となって取引を行う場合には、その旨およびそれが最良の条件による執行であった理由の顧客への説明を義務付け

(h)仮想通貨交換業者が、流動性供給等の観点から、自己が提供する「顧客間の取引のマッチングの場」に自らも参加することがある場合には、その旨および理由の顧客に対する説明を義務付け

(i)仮想通貨交換業者に対し、誇大広告、虚偽告知、断定的判断の提供、不招請勧誘、顧客の知識等に照らして不適当と認められる勧誘、投機的取引を助長する広告・勧誘を禁止

(j)登録拒否事由・登録取消事由として、認定協会に加入しない者について、認定協会の自主規制に準ずる内容の社内規則を作成していないことまたは当該社内規則を遵守するための体制を整備していないことを追加

(k)問題のある仮想通貨を排除するため、取扱い仮想通貨の変更を事後届出から事前届出に

※2. 現在、一般社団法人日本仮想通貨交換業協会が仮想通貨交換業者に関する認定協会です。

(2)不公正な現物取引

不公正な現物取引に対応するため、以下の提案がされています。

(a)不正行為、風説の流布、相場操縦等の不公正取引(インサイダー取引を除きます。)を行為主体を限定せずに禁止

(b)仮想通貨交換業者に対して、取引審査、取扱い仮想通貨に関する未公表情報の適切な管理および当該未公表情報に基づき自己または第三者の利益を図る目的の取引を行わないことを義務付け

(3)仮想通貨カストディ業者

仮想通貨カストディ業者※3については、以下のような仮想通貨交換業者に関するルールの一部を適用することが提案されています。

(a)登録制、内部管理体制の整備、顧客の仮想通貨の分別管理、分別管理監査および財務諸表監査

(b)上記(1)(a)、(c)および(k)

(c)犯収法に基づく顧客の本人確認および疑わしい取引の届出

※3. 現行法上、仮想通貨カストディ業務は、仮想通貨交換業の一部として行われる場合を除き、規制の対象とされていません。

(4)レバレッジ取引

仮想通貨デリバティブ取引に関しては、以下の提案がされています。

(a)仮想通貨デリバティブ取引を行う業者について(金融商品取引法上「第一種金融商品取引業」として規制される)店頭外国為替証拠金取引(店頭FX取引)を行う業者と同様の業規制(証拠金倍率上限規制を含みます。)を導入

(b)そのような業者に対し、仮想通貨の特性を踏まえ仮想通貨交換業者と同様の規制を導入

(c)そのような業者に対し、(i)最低証拠金の設定、(ii)資力等に照らして取引を行うことが不適切と認められる顧客との取引を制限するための措置、および(iii)顧客に対する注意喚起の徹底を義務付け

また、仮想通貨信用取引についても、仮想通貨デリバティブ取引と同様のルールを導入することが提案されています。

(5)ICO

投資型ICOトークン(発行者が将来的な事業収益等を分配する債務を負っているとされるもの)※4については投資に関する金融規制を及ぼすことが提案されています。具体的には、そのようなICOトークンに表示される権利につき以下の提案がされています。

(a)出資形態が法定通貨か仮想通貨かを問わず※5、金融商品取引法上の「第一項有価証券」(株式や債券など)と同様の発行・継続開示規制を導入

(b)取扱い業者に対して、(金融商品取引法上「第一種金融商品取引業」として規制を受ける)証券会社と同様の業規制を導入し、発行者の事業・財務状況の審査を行わせること

(c)発行者による自己募集業務について、「第二種金融商品取引業」として規制されているいわゆる「集団投資スキーム持分」の自己募集業務と同様の業規制(登録制、広告・勧誘規制、トークン表示権利の内容の説明義務など)

(d)金融商品取引法上の「有価証券」と同様の不公正取引規制(インサイダー取引規制を除きます。)を導入

(e)第三者による適切な審査を経ているなどの利用者保護の観点からの特段の措置が講じられていない限り、未上場株式と同様にトークン表示権利の一般投資家への勧誘を制限

その他のICOトークンについては、決済に関する金融規制を及ぼすことが提案されています。「仮想通貨」に該当するICOトークンその他発行者の存在する仮想通貨については、仮想通貨交換業者に対し、以下のような情報を提供する義務を課すことが提案されています。

(a)発行者に関する情報、発行者が仮想通貨の保有者に対して負う債務の有無・内容、発行価格の算定根拠等

(b)ICOの場合は、上記に加え、発行者が作成した事業計画書、事業の実現可能性、事業の進捗等の情報

※4. 現在、出資形態が実質的に法定通貨である場合には、このようなトークンに表示される権利は、金融商品取引法上の(「第二項有価証券」の一種である)いわゆる「集団投資スキーム持分」として規制され、したがって、発行者(勧誘業務を行う場合)や取扱い業者は第二種金融商品取引業の登録を要するものとされています。

※5. 本報告書では、金融商品取引法上の「第二項有価証券」の一種であるいわゆる「集団投資スキーム持分」についても同様に考えるべきものとしております。そのため、投資ファンド持分の勧誘業務は、その出資形態が法定通貨か仮想通貨かを問わず、金融商品取引法による規制に服することとなります。

(6)経過措置

仮想通貨デリバティブ取引等について業規制の導入に伴う既存業者についての経過措置を設ける場合、当該業者の登録が完了するまで、以下の対応を求めることが提案されています。

(a)業務内容や取扱い仮想通貨を追加しないこと

(b)新規顧客の獲得を行わないこと(少なくとも新規顧客獲得を目的とした広告・勧誘を行わないこと)

(c)ウェブサイト等に、登録を受けていない旨や、登録拒否処分等があった場合には業務を廃止することとなる旨を表示し、また、登録の見込みに関する事項を表示しないこと

また、経過措置により未登録のまま事業を継続することができる期間に制限を設けることも提案されています。

(7)名称変更

資金決済法上の「仮想通貨」との呼称を「暗号資産」に変更することが提案されています。

留意点

今後、本報告書により提案された新たな規制枠組みを実現すべく、金融庁主導で法令改正等が行われることが想定されます。おそらく、次の通常国会(2019年1月~)において金融商品取引法、資金決済法および犯収法を改正するための法案が提出され、法律の成立・公布後、パブリック・コメントを経て関連する政令・府省令が制定されたうえで施行されることとなることが見込まれます。新たな規制における適用除外等については今度さらに検討されることとなるものと考えられます。

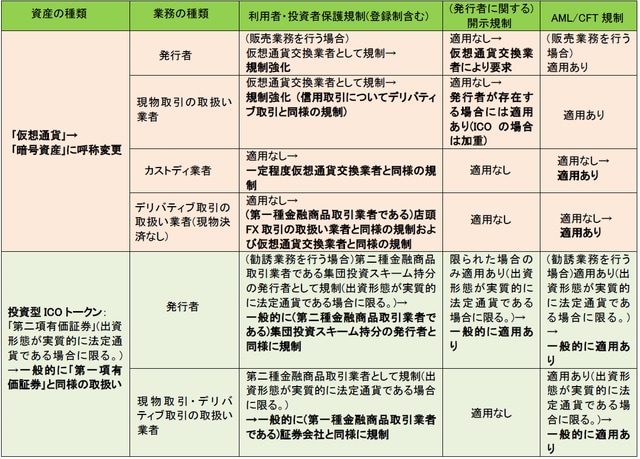

これらの改正は、本邦における「仮想通貨」(呼称変更後は「暗号資産」)およびセキュリティ・トークンに対する規制の枠組みに対する大きな変化をもたらすこととなります。なお、本報告書において企図されている改正後の規制(不公正取引規制を除きます。)の概要については、次の図表をご参照ください。

[図表]本報告書における規制の見直し案 概略

(2019年1月9日)

有吉 尚哉

西村あさひ法律事務所

パートナー弁護士

谷澤 進

西村あさひ法律事務所

パートナー弁護士

ニューヨーク州弁護士

芝 章浩

西村あさひ法律事務所

弁護士

ニューヨーク州弁護士