気にするべきは金利よりも「利回り」と「BTCF」

不動産投資のために、融資を受ける場合、大切なのは、金融機関の鮮度の高い情報を得ることです。

どこの金融機関なら、どんな条件で、どれだけ融資が引けるのか。どこの金融機関が融資を受けやすいのか。

そうした情報を得るためには、金融機関に直接足を運んで情報を集めることはもちろんのこと、仲介業者や大家仲間から情報を得るのがいいでしょう。

たとえば、不動産投資セミナーなどで知り合った人など、横のつながりをどんどん作って、仲間を増やすようにするといいでしょう。

私たちが知る限り、大家仲間や投資仲間がいて、金融機関の情報をしっかり得ている人たちが成功をしています。

「イールドギャップ(投資物件の表面利回りと借入金の金利の差のこと)は、最低でも7%はあったほうがいい」というイールドキャップ重視の考え方、あるいは、「高い金利で借りるのはNG。融資は少しでも低い金利で借りたほうが儲かる」というのは、不動産投資家によくある考え方です。

しかし、「現金」を増やしたいのならば、重視すべきは単純に「利回り」であり、「BTCF(税引き前のキャッシュフロー)」です。

利回りが高ければ、高い金利で融資を受けても、現金は残ります。

私たちは、どうしたら「現金」が残るかにこだわっています。

返済比率や、イールドギャップ、金利にこだわるのではありません。

「どの物件をどんな条件で融資を引けば現金が残るのか」

ここを大事にしています。

なぜなら、投資家の皆さんにとっては、いかに現金を残すかが大切だからです。

基本的に、融資を受けられるか否かは「年収」と「純資産」で決まります。ほとんどの金融機関は、この2点をかなり重視しています。

また、決め手になるのは、年収よりもむしろ純資産のほうです。

すべての資産からすべての負債を引いて、どれだけプラスかマイナスかが極めて重要な要素となるのです。

純資産の多いほうが、融資を受けやすくなります。融資を受けられない一番多いケースは、住宅ローン等の借り入れが多く、純資産がマイナスの場合です。これから、不動産投資を始める方は、できる限りご自宅は購入するのではなく「借りる」ことを強くおすすめします。純資産がマイナス、しかもマイナスの額が大きいと、たとえ年収が3000万〜4000万円あったり、預金が1億〜2億円あったとしても融資はなかなか受けられません。

それに加えて医師の場合は、「医師」というブランド、安定感があります。

会社員や経営者の場合は、会社が倒産して給料がなくなるケースがありますが、医師の場合は、それが起こりにくい。そういった「プラスα」で「多めの融資が良い条件」で受けられるのです。

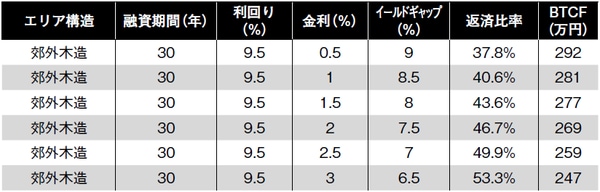

[図表1]お医者様金利でのBTCF

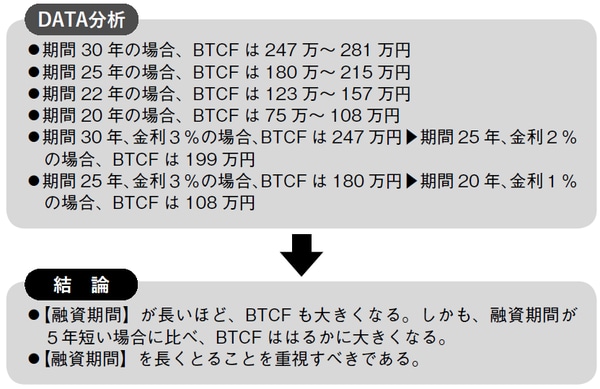

手元に現金を多く残すなら、融資の期間は長いほどいい

手元に現金を多く残す際には、融資期間がとても大切になってきます。

まず、融資期間についてお話しします。

たとえば、1億円を「30年」で返すか、「25年」で返すか、「10年」で返すかで、年間の返済額が変わってきます。年間で1000万円の返済か、500万円の返済かで、手元に残る現金が全く変わってきます。ですから、期間は断トツで重要なのです。

私たちが推奨する「2年で1億円の現金を手に入れる」方法では、手元にお金が多く残るのは返済期間の長いほうです。期間が長ければ長いほど現金が手元に残ります。金利よりも断然、返済期間が重要なのはそのためです。

単純になぜ不動産投資をやっているのかといえば、普通はお金を得るためにやっていますよね。手元にお金がいっぱい残ったほうがよいのです。

1年間で純粋な手残りが500万円なのか、1000万円なのか。

1000万円のほうがよいという単純な話です。

ネットを見るとさまざまな不動産投資のシミュレーターが出ています。そうしたシミュレーターを使えば、30年間の返済だったらどれくらい現金が残り、25年だったらどれくらい現金が残るかがすぐに分かります。

投資は基本的に、お金を二つの手段で得ます。

一つは「インカムゲイン」で年間の家賃収入。もう一つは「キャピタルゲイン」で売却益です。不動産投資にはこの二つの収入の柱があります。

キャピタルゲインはある意味、水ものです。不動産価格が上がるときもあれば、下がるときもあります。ですから、実際に売るときにその利益が得られるかどうかは蓋を開けてみないと分かりません。

その時の融資額によっても変わってきてしまいます。そのため基本的にはインカムゲイン、「家賃収入でいくら得られる」というキャッシュフローを中心に考えるのが鉄則です。

収入の柱であるインカムゲイン、家賃収入が一番の目的。その実際の収入が多いに越したことはないという話です。

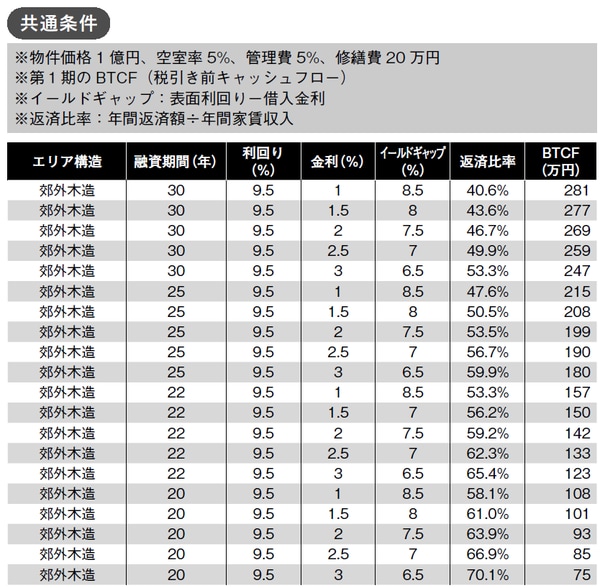

[図表2]融資期間の重要性

頭金について、よく一般的な理屈で言われるのは「頭金を入れないと収支が回らなくなって危険だ」という意見です。

私たちは、この意見がまったく理解できません。

たとえば、価格1億円、年間家賃収入1000万円の物件を買う場合です。

1億円全額の融資を受けるとすると表面利回りは、1000万円÷1億円ですので、10%となります。

一方で、頭金を1割の1000万円入れ、融資額が9000万円の場合、表面利回りは、1000万円÷9000万円で11%ぐらいになるので、安心じゃないかという考え方です。

しかし、それであれば他の物件で「1000万円の家賃収入が見込める9000万円の物件」を購入すればいいのです。

9000万円の物件を買って頭金をゼロにした場合でも、その物件の安全性はまったく同じです。頭金を入れなくても収支がいい物件を購入するほうが賢明だといえます。

頭金を入れるということは、買った瞬間1000万円を失ったと同じです。

お金を得るためにやっているのに最初からお金を使うのは絶対にあり得ないと思います。

頭金1割を入れて、高い物件を買うよりは、頭金を入れないで安い物件を買った方がはるかにいいと思います。

玄人の方でも、頭金を入れた方がよいと言う方もたくさんいますが、私たちはあり得ないと思っていますし、なぜそう思うのかが分かりません。

住宅ローンを経験した方は、「不動産は頭金を入れないと買えない」あるいは「頭金を入れたほうが有利」というイメージを持っているかもしれません。たしかに、住宅ローンの場合は、頭金を用意することで、金利が低くなるなど優遇されるケースもあります。

しかし、今は住宅ローンもいろいろあり、「頭金0円で」買えるケースもあります。

頭金が必要なのは、金融機関のなかで収支の基準があり、頭金を入れないと金融機関が求めている収支にたどり着かない場合です。

単純に諸経費を考えずに、5000万円の物件を購入する場合、頭金がなければ、全額ローンを組むことになります。全額ローンで、決められた期間で返せる所得があれば、金融機関でも頭金ナシでOKということになるでしょう。しかし、所得が低く、返済に無理があると、そのローンは組めません。だから、頭金を2割、3割と用意しなければならないのです。

たとえば、2割を頭金で入れて、4000万円のローンを組むとします。しかし私たちは、それならば最初から4000万円の物件を買えば頭金0で買える、と考えます。住宅ローンの場合は、だいたい買いたい物件が決まっていますので、どうしてもその物件が欲しいという前提があると、やむを得ず頭金を払って収支を回すことになります。

ただ、不動産投資の場合、住宅ローンのように「住みたい場所が決まっている」わけではありません。不動産投資は、極端に言えばどんな物件でも良いので、頭金を入れる必要のない物件を買った方がいいのです。

ただし、昨今は頭金を用意しなければ、融資をしない金融機関も出てきています。

大坂 真

株式会社Coeur 代表取締役