注目すべきは「資金の出し手」の多さ

2017年にクラウドファンディングの世界は大きく変わりました。この年から、「株式投資型」という新しいタイプのクラウドファンディングが本格的にスタートしました。

ご存じの方も多いと思いますが、クラウドファンディングの「クラウド」は、「cloud(雲)」ではなく、「crowd(群衆)」です。ファンディングは「資金調達」という意味ですから、「クラウドファンディング」というのは、大勢の人(群衆)からお金を集めることです。

従来のクラウドファンディングは、映画や音楽をつくるときの資金集め、被災地支援のための資金集め、新商品をつくるときの資金集めなどに使われてきました。

2017年から始まった「株式投資型クラウドファンディング」は、それらとはまったく違ったものです。ベンチャー企業、スタートアップ企業、企業内企業の株主として出資をするというタイプで、IFO(アイエフオー:Initial Fund Offering)と呼ばれることもあります。

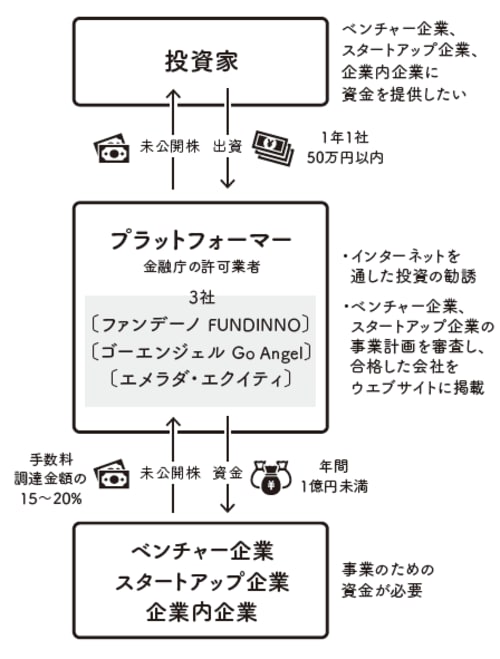

後ほど詳しく説明しますが、株式投資型クラウドファンディングは1人が出資できる金額は最大で年間1社50万円までです。成約した企業への平均出資金額を見ると、1社25万円前後となっています。

映画や商品を応援する従来のクラウドファンディングは、出資額は多くても1人1万円とか2万円といった金額です。株式投資型クラウドファンディングは、その10倍以上。スケールが1桁大きいのが株式投資型です。

会社側が調達できる額は、年間1億円未満と決められていますので、数千万円単位での資金調達が行なわれています。

実例で言いますと、本連載で取材させていただいた会社で、コンピュータソフトのソースコード取引所を運営しているONE ACT(ワンアクト)株式会社は、1680万円を目標に、上限3000万円で募集をしました。募集を始めると、開始からわずか51分で2975万円が成約しました(167人)。

3000万円の上限に達して打ち切られたのですが、1人ダブって申し込んでいる人がいたため、2975万円となりました。その後、この記録は破られ、もっと短い時間で、もっと多くの金額が成約しています。

同じく取材させていただいた、起業支援の株式会社MOSO Mafia(モーソーマフィア)は、クラウドファンディングで2回募集をして、1回目は3332万円(253人)、2回目は2214万円(171人)を調達しています。合計5500万円以上です。

注目すべきは、スピード記録や調達額の記録ではなく、「資金の出し手がたくさんいる」という事実です。

世の中には、「ベンチャー企業、スタートアップ企業、企業内企業を応援したい、出資したい」という人はたくさんいます。片や、成長するための資金を求めているベンチャー企業やスタートアップ企業、企業内企業もたくさんあります。

今までは良い仕組みがなかったために、両者がうまく結びついていませんでしたが、インターネットが普及し、少額の資金をクラウド(群衆)から集めやすくなったことによって、両者が結びついて金融の世界に新たな時代が始まりました。

出資する人にとっては、株式を持つ形になりますから、リスクはあります。株式の価値がゼロ円になった場合は、全額損失となります。しかし、出資した企業が株式公開した場合には、値上がり益を期待することもできます。

多くの場合は、「この企業はなかなかいいことをしている。応援したい」という応援の気持ちからの出資のようです。

1人当たりの出資額は50万円以下ですが、積み重なると数千万円という大きな額になります。出資を受ける企業にとっては、とてもありがたい資金です。

当初は、東日本大震災の復興支援として注目を集める

クラウドファンディングの歴史を少し振り返ってみます。

クラウドファンディングの始まりを特定するのは難しいのですが、何百年も前から、クラウドファンディング的な資金の募集形態はありました。

朝日新聞のクラウドファンディング・サイト「A-port」には、似たような仕組みとして、東大寺の例が掲載されています。

鎌倉幕府ができる直前の1180年に、焼き打ちで焼失した東大寺と大仏の修復・再建のため、信者や有志から少額ずつの寄付を集めた例があるとのことです。

アメリカでは、ニューヨークの「自由の女神」像の台座をつくるときに、少額ずつの寄付を集めたとされています。これも、クラウドファンディングだったのではないかと言われています。

これ以外にも、少額の資金を多くの人から広く募ることは、昔からよく行なわれてきたことです。現代のクラウドファンディングが伝統的な資金募集と違う点は、インターネットを使っていること。インターネット上に仲介する仕組みがつくられ、資金の募集が行なわれています。

仲介する業者は、「プラットフォーマー」と呼ばれています。クラウドファンディングは、プラットフォーマーの存在が大きな特徴です(下図参照)。

[図表]株式投資型クラウドファンディングのしくみ

日本では、2000年にミュージックセキュリティーズが創業されています。ミュージックセキュリティーズは、インターネットで小口の資金を募集して、ミュージシャンのCD制作を支援するプラットフォーマーです。

2000年頃にクラウドファンディングという言葉が使われていたのかどうかはよくわかりませんが、インターネットを使って少額資金を募集するという形態ですから、実質的にクラウドファンディングです。

これが日本のクラウドファンディングの始まり、つまり「クラウドファンディング1.0」と言っていいと思います。そこから、少しずつクラウドファンディングが広がっていきました。

転機は2011年。東日本大震災が起こり、復興支援と関連してクラウドファンディングは注目を集めました。

クラウドファンディングは、もともとはドネーション(寄付、寄贈)の考え方から始まっています。この考え方がベースにありますから、東日本大震災後に「被災地を支援したい」「困っている人たちを支援したい」という思いとともに、クラウドファンディングが急速に広がりました。

震災からの復興のために、多くの人が支援の寄付を行ないましたが、それだけでなく、被災企業を個別に支援する形も出てきました。

津波で流されてしまった海産物加工場に再建資金を支援するというようなケースもありました。

被災した工場の社長が「工場を再建して、海産物を加工できるようになりましたらお送りしますから、買っていただけませんか」と、商品代金の先払いのような形で、工場を建て直すための資金を募集し、多くの人がそれに協力しました。

純粋な寄付の場合は、寄付をしたらそれで終わりですが、リターンとして商品がついてくるタイプのクラウドファンディングです。

商品の購入予約をして、先にお金を渡すというこのタイプは、「購入型クラウドファンディング」と呼ばれています。

購入型のクラウドファンディングは、現在は商品のマーケティングなどにも使われています。

「こんな商品をつくったら、買ってくれますか」とマーケットに問いかけます。応募が多ければニーズのある商品だと判断できます。顧客拡大や市場調査の面でも一定の役割を果たしています。

このタイプのクラウドファンディング(購入型)のプラットフォーマーは、特別な免許を必要とするわけではありません。誰でもプラットフォーマーになることができます。映画、音楽、商品など取り扱うものが違うだけですから、いずれも「クラウドファンディング1.0」の発展型です。

その後、融資型、ファンド型、株式投資型など、金融商品の性質を持つクラウドファンディングが加わりました。

これらはいずれも、法律によって認可された事業者しかプラットフォーマーにはなれません。

中でも、注目すべきは株式投資型です。これは、従来のクラウドファンディングとはまったく異なるもので、「株式投資」という性質を持っています。1人ひとりの支援額も、トータルの調達額も桁違いのスケールです。

株式投資型クラウドファンディングがスタートしたのは、認可ベースで言えば、「ファンディーノ」を運営する日本クラウドキャピタルが証券免許を取得した2016年10月ですが、日本で第1号が実施されたのは、2017年5月16日。

この日をスタートに、新たなステージである「クラウドファンディング2.0」が動き始めたと言っていいと思います。

ユニコーン企業が非常に少ない日本

株式投資型クラウドファンディングは、産業界に大きなインパクトを与える可能性を持っています。

日本の産業界で大きな課題とされているのは、イノベーションが起こりにくくなっていることです。

1970年代、80年代の日本企業は、さまざまな分野でイノベーションを起こしていました。次々と新しいモノが生まれ、日本が世界標準をリードして、日本メーカーだけで世界シェアを争っている分野もありました。より高い技術を開発すると、それがイノベーションにつながり、どんどん売れていきました。

ところが、時代の流れとともに、汎用品は第三国にまねされるようになってしまいました。日本で作るとコスト高になるので、汎用品はだんだん作られなくなりました。

高価格帯のものすごいモノを生み出そうとして技術開発を続けていった結果、技術が消費者のニーズを超えてしまって、「すごい製品だけど、ここまでの高機能は要らない」と思われるようになってしまいました。技術力はすごく高いのに、消費者が望むイノベーションが生まれないという現象が起こったのです。

大企業は社内ベンチャーをつくったり、社内プロジェクトを立ち上げたりして、試行錯誤をくり返していますが、なかなか消費者の望むイノベーションが生まれません。そんな状況を大きく変えることができるのは、リスクを取って新しいことにチャレンジするベンチャー企業、スタートアップ企業です。

アメリカではシリコンバレーを中心に、新しい企業が次々と生まれました。グーグル、アップル、フェイスブック、アマゾンのGAFA(ガーファ)と呼ばれる会社が世界を席巻しています。それらの会社の後に、さらに新しい会社が続いています。

会社価値が10億ドル以上と評価される未上場企業はユニコーンと呼ばれていますが、アメリカではユニコーンがたくさん生まれています。

一方、日本にはユニコーンがとても少ないと言われています。ユニコーンの一つとされたメルカリは2018年に東証マザーズに上場し、時価総額数千億円という額をキープしています。

政府は、ユニコーンと新規上場企業を合わせて企業価値が10億ドル以上(約1000億円以上)となる企業を2023年までに20社創出するという目標を掲げています。

日本という国が食べていくには、「新しいことをやろう」「会社をつくろう」という人が増えて、次々とイノベーションを起こしていく必要があります。

ところが、現実には開業率がなかなか高まりません。1980年代は4〜7%だった開業率は、その後低下を続け、5%を下回るくらいで推移しました。最近はようやく5%を上回るようになりましたが、それでもまだ低水準です。わかりやすく言えば「新しいことをやってみよう」という人が増えないのです。

どうして開業率が高まらないのでしょうか。

さまざまな要因がありますが、1つの要因は金融面です。

2006年に最低資本金制度が廃止されるまでは、株式会社は、1000万円の資本金が必要でしたが、今は1円でも株式会社をつくることができます。ですから、会社を起こすこと自体はそれほど難しいことではありません。重要なのは開業後です。

開業後に資金が行き詰まってつぶれてしまう会社はたくさんあります。

この問題の解決になると期待されているのが、株式投資型クラウドファンディングです。ベンチャー企業に必要な資金がきちんと入るようになって、イノベーションを起こそうとするベンチャー企業の成長を支えると見られています。

佐藤公信

株式会社パブリックトラスト代表取締役