戦略立案と意思決定のほか執行、財務の能力も不可欠

そもそも「企業経営者」とは何か。戦後すぐのベンチャー企業の多くは、当時それぞれに核となるサービスや製品はあっただろうが、乱暴に言えば営業こそが企業にとっての生命線であった。とにかくモノがない時代には、顧客さえみつけることができれば会社は成り立っていた。このとき、企業経営は営業することとほとんどイコールになる。

やがて競合他社が増えて、市場が成熟してくると、それまでのサービスや製品だけではビジネスが成立しない状況が到来する。一歩引いた目線で会社や市場を眺めて、この先どのようなサービスを開発すべきか、あるいは製品を改良すべきかを吟味しなければならなくなる。現場がどんなにがんばっても、それだけでは成長できない時代が来るのだ。この段階では、社会の中で会社の方向性を決め、舵取りをする役割が必要になる。

さらに、金融市場の複雑化は企業経営にさらなる課題を持ち込んだ。株式会社として資金を調達するときに、あるいは上場企業として市場の評価に晒されるときに、財務諸表の数字を読むことができなければ、会社が思わぬ危機に陥ることがある。そのため、これからの企業経営には「財務職能」が必要不可欠になると筆者は思っている。

つまり企業経営者とは経営全体を見渡し、方向性を決める「戦略立案と意思決定」、やると決めたことを最適な方法で実行する「執行」、運営資金を確保し、投資意思決定を行なう「財務」の3つの能力を持たなければならないのだ。

企業経営は3つに分離、3人で分離統治すべき

しかし、現実的に考えれば、一人の人間が3つの能力を持ち、かつ適切に使い分けることは並大抵のことではない。

もちろん、それができる社長もいないわけではないだろう。毎晩、得意先との接待に出向く社交性を持ち、会社に戻っては今の世の中に必要とされる製品を次々に企画し、社員を適材適所に配置して長所を伸ばし成長させるリーダーシップを持ち、数字に明るく、財務諸表を眺めては冷静に1年先の資金計画を立てられる論理性と分析性を持つスーパー社長がいれば、何も心配することはない。

だが実際には、そのような人はまれだ。だからこそ、企業経営そのものを3つに分離して、3人で分割統治すべきではないかというのが筆者の考えである。

今後は「CFO」の企業経営参画が必須

戦略立案と最終意思決定を行なう経営者をCEO、執行を担う経営者をCOO、財務を担う経営者を、CFOと言う。アメリカではCEOとCOOとCFOの3人は同格に並び立つ存在で、ともに企業経営に参画するものとされている。

今後、企業経営はさらに複雑化するものと考えられる。将来的には、技術開発を担うCTO(Chief Technical Officer・最高技術責任者)と情報管理を行なうCIO(Chief Information Officer・最高情報責任者)も経営陣に加わらなければならなくなるだろうが、その前段階としてCFOの企業経営参画は必須になってきている。

職能による分業がバランスの取れた企業経営を可能に

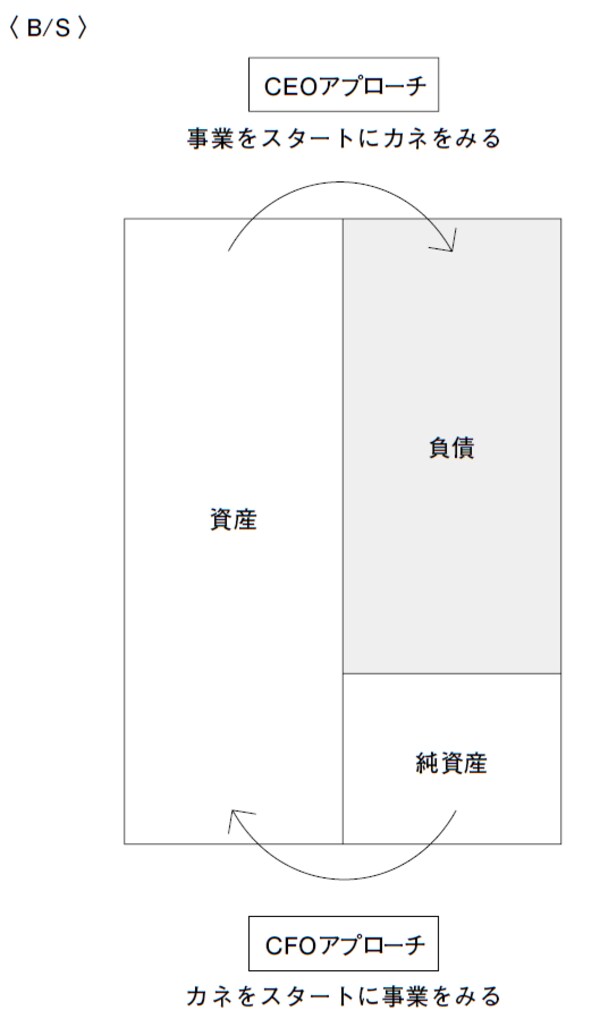

同じ経営者とはいえ、CEOとCFOでは、財務諸表を前にしても、その見方はまったく異なる。たとえばCEOであれば、事業のためにどのような投資をして、どのような事業を展開していくか、という視点を持つ。

一方CFOは、その設備投資によってどれくらいの利益が見込めるか、あるいは投資資金は調達可能かといった視点を持ち、財務戦略の立案を行なうのである。この視点の広さ、言い換えるなら、未来への視点の有無が、CFOと、旧来の財務部長、経理部長を分ける最も大きな点であると言える。

旧来の財務部長や経理部長は、短期の資金調達を優先しがちなため、社長が行なう事業に関しての「目利き」を行なうことができない。つまり、単なる「イエスマン」になってしまうこともあれば、どの事業にも異を唱える「コストカッター」になってしまうこともある。これでは、社長と異なった視点から事業に対して意見を述べる立場にはなり得ない。

CFOが企業経営者である、という条件を満たしていれば、カネをスタートに事業をみることができるため、それぞれの事業について、財務の視点からの公平な意見をはっきり述べることができる。伸びる事業であれば今投資すべきだとの判断が可能だし、短期的には儲かったとしても先がみえないのであれば、「意味のない投資」だという意見に達することもあるだろう。

このように、職能によってキッチリと分業が行なわれているからこそ、社長の独りよがりではないバランスの取れた企業経営を行なうことができるのである。

【図表】CEOとCFOの視点の違い

冷静な分析、トップへの進言ができるか?

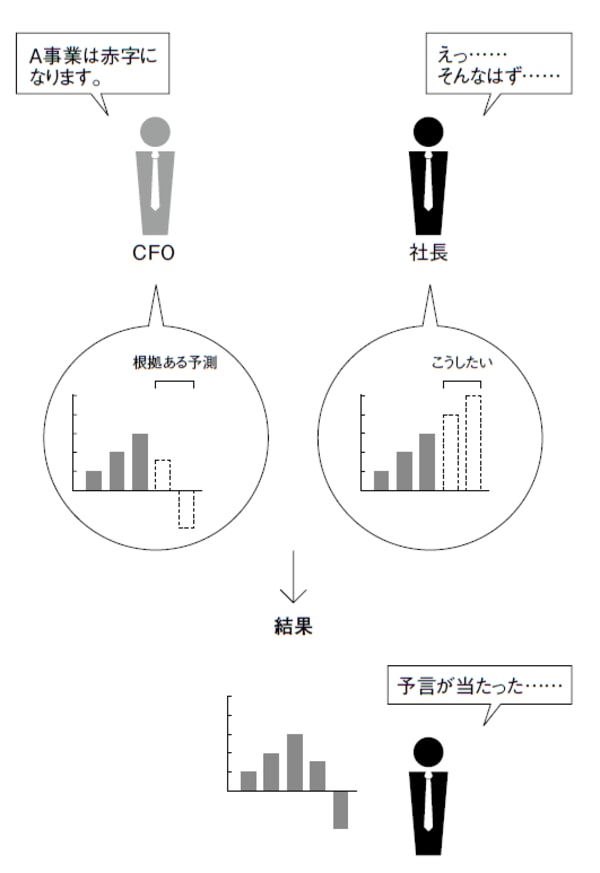

他人のことは客観視できても、自分のことは客観視できないのが人間の性である。多くの社長は、自分が経営している会社の現状を正確に把握したり、分析したり、将来を予測できないものだ。そんなときに、数字をもとにした冷静かつ客観的な業績予測をし、経営者に対策を考えさせることができるのがCFOだ。

社長といえども人間である。売上予測には楽観的になるし、数字を冷静に分析すれば早晩銀行が厳しい姿勢をみせることが明らかであっても、実際に銀行員の口から厳しい言葉を聞くまで予想すらしないものである。

経営者が「突然銀行から融資を打ち切られた」と思っているケースは、第三者にはその1年も2年も前から予測できたものであることが多い。しがらみからも偏見からも自由な立場から、過去の業績に基づいて客観的に会社の分析を試みて将来を予測する。ただ数字に強いだけでなく、冷静に分析して、なおかつそれをトップに進言できることが、CFOの条件だ。

長期的な視点に立った意見でトップを動かす

もちろんいくらCFOといえども、最初から社長が進言を聞き入れてくれるわけではない。後付け講釈では信じてもらえないばかりか遠ざけられてしまう。信用は長期的な姿勢で得るものだ。

たとえば、まずは予測を立ててトップに報告する。そのときは聞き流されるかもしれないが、1カ月後、3カ月後、1年後にその予測が現実のものになれば、次からはCFOの言うことを聞いてくれるようになるだろう。CFOにとっては予測だが、社長にとっては「予言」となるのである。

どこの組織にも、自分の勤務先企業の現状把握や分析、将来予測を的確にできている社員や役員はいるものだ。だが、そのような社員や役員が、社長に向かって意見をし、実際にしかるべき対応をとらせることができるかというと、現実にはかなり難しい。

部下の進言には耳を傾けている、自分の会社は何でもモノが言えるようにしている、あるいは風通しがいいとトップが思っていても、部下のほうはそうは思っていないというケースもよく耳にする。あるいは、会社の経営が思わしくないときに、社長が信じるべき相手を間違えてさらに窮地に陥るというのもよく聞く話だ。

人は、耳当たりの良いことを言ってくれる人を信じ、苦言を呈する人を遠ざけてしまう傾向がある。社長であっても例外ではない。だからこそ、トップと同格で苦言を呈することのできるCFOの役割がさらに重要になる。

CFOは、単に進言すればそれでよいというわけではない。一時的に会社の業績が悪くなるとしても、長期的な視点に立って自分の最善と信ずることを述べ、トップを説得して、しかるべき対応をとらせる必要があるのだ。

【図表】CFOの先読み

佐藤 英志

太陽ホールディングス株式会社 代表取締役社長 公認会計士/税理士

須原 伸太郎

株式会社エスネットワークス 代表取締役社長

株式会社エスホールディングス取締役 公認会計士/税理士