健全な会社への第一歩は「健全な会計」から

銀行に好かれる会社とは、健全な会社であります。

では、どうすれば健全な会社になれるかというと、第一に「健全な会計」があります。ビジネスは、ひと言で言えば〝資金を投資して利益を得る活動〟です。お金に始まり、お金に終わります。ですから、会社のお金を管理すること、すなわち会計がとても大事なのです。

正しいお金の使い方、計画的なお金の使い方、戦略的なお金の使い方をしていくために何をどうしていけばいいかというのが、この連載のテーマになります。以前に「格付け」の話をしましたが、私がこれまで見てきた会社で銀行から高評価を受けているところは、必ず経理を自計化しています。

なぜ経理の自計化が大事かというと、信頼に値する決算書や事業計画書を作ることにつながるからです。

融資を受けやすい決算書に近づけるには?

たとえば、期末ギリギリになって「今期の税額はいくらです」と税理士から報告されて、「そんなに!?」と驚くケースがあります。駆け込みで何か対策しようとしても、期限が限られています。期限遅れの決算書を銀行は嫌います。

「そんな額になるなら、もっと早く教えてくれれば対策もできたのに……」と後悔しないためには、社内で会計を行い、あらかじめ会社の経営状態を把握しておくことです。税理士が教えてくれるのを待つのではなく、自分から能動的に会社の成績をつかみにいくのです。

理想としては期末の2カ月前に、仮の決算数字を出します。これを私は「10カ月決算」と呼んでいます。財務基盤がしっかりして計画的な経営ができている会社は、この「会計の自計化」と「10カ月決算」を実践しています。詳しくは後述します。

早めに決算を予測することで決算期末までの経営をコントロールしやすく、効果的なお金の使い方ができます。融資を受けやすい決算書に近づけることもできます。

経理は「お金の流れを管理し、まとめること」

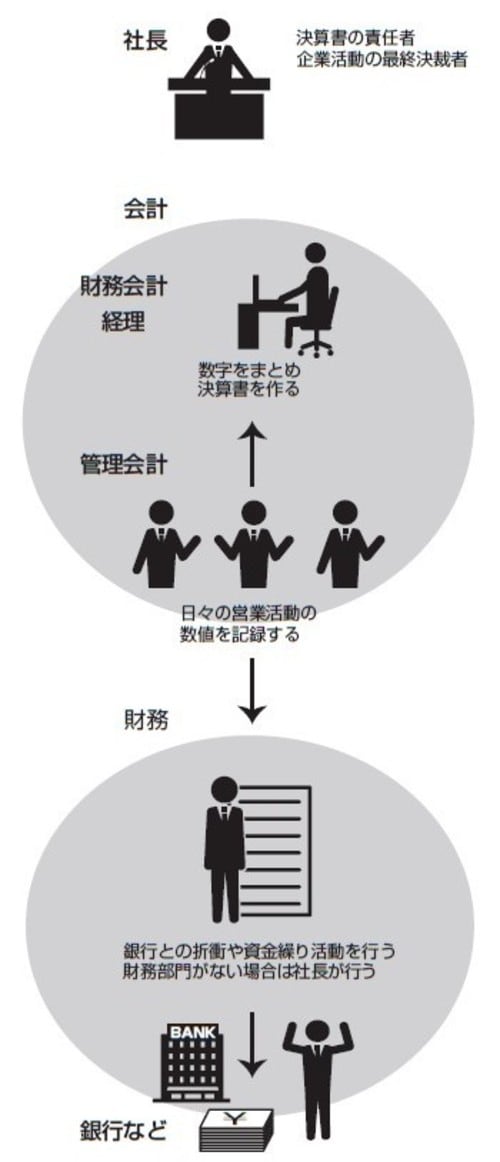

具体的な会計の話に入る前に、用語の整理をしておきましょう。「会計」「経理」「財務」、この3つは会社のお金の話をするときによく混同されて使われています。しかし、専門的にはそれぞれ意味が異なります。

○会計

デパートで物を買うとき、「お会計」と書かれたレジでお金を支払います。このときの会計は、お金の計算を意味します。家計簿を付けたり、組織や団体のお金を管理したりすることも会計といいます。会計の本来の意味は、「お金の出入りを管理し、帳簿などに記録すること」です。

○経理

経理は、会計の一部で、「お金の流れを管理し、まとめること」を意味します。会社によっては経理部や経理担当を配置していると思いますが、そこでは、会社のお金の情報を収集して、決められたルールに則って記録していきます。具体的には伝票の起票、帳簿記帳、請求、支払い、税金の申告、決算書の作成などが、経理の主な業務になります。

○財務

財務は、「事業を行うのに必要な資金を集めて管理する」ことです。具体的に言えば、予算管理、資金調達(銀行融資、株式発行など)、資金運用(投資、M&Aなど)などの業務にあたります。社内に財務担当がいる会社では、資金調達のための銀行との折衝などを財務が担っているでしょう。「財務=外部とのやり取りで資金繰りをすること」という理解でも間違っていません。

管理会計と財務会計、2つの会計の違いとは?

また、会計には「管理会計」と「財務会計」があります。

○管理会計

社長は会社がいかに利益を上げ、会社として良くなっていくかを考えなくてはなりません。経営の舵取りをするうえで判断材料になるのが、経理部や経理担当者から上がってくる会計資料です。つまり、管理会計とは、「社長への情報提供を目的とする会計」です。

○財務会計

財務会計は、「外部の人に自社の会計情報を公表するための会計」です。会計情報の公表は、決算書(財務諸表)を作成し、開示することで行われます。財務諸表と呼ばれる書類のうち、中心となる3つ「貸借対照表(B/S)」「損益計算書(P/L)」「キャッシュ・フロー計算書(C/S)」を財務三表といいます。銀行に融資の相談をする際にも決算書の提示が求められますから、会計の健全化を考えていくときには、この三表、特に貸借対照表と損益計算書が重要なカギになります。

【図表】社長が行うべき「財務」と「会計」のイメージ

銀行がチェックするのは「返済できる可能性」

さて、銀行が融資の可否を審査する際、いくつかのチェックポイントがあります。それは、以下の5つです。

①借入目的が明確であること

②目的に合った事業計画ができていること

③税金の未納がないこと

④3期連続黒字の決算であること

⑤純資産の部が資本金以上の数字であること

簡単に言うと、①は融資したお金が何に使われるのか、利益にどうつながるのかを見ています。②は、事業に計画性があるか、実現性がどの程度あるかを見ています。

「1000万円貸してくれたら、うちは2000万円の利益が出るから返せますよ」と社長が言っても、それが本当かどうかはわかりません。ですから、どんな使い方をするつもりなのか、本当に返済できる可能性がどれくらいあるのかを銀行側はチェックするのです。

③④⑤についても「返済能力」を査定するためにチェックします。

「納税していること」が黒字経営のバロメーター

まず、③ですが「きちんと納税ができていること」が融資の大前提になります。

毎年期末が近づいてくると本当に頭が痛いです。できればたくさんは納めたくない……というのが偽りのない本音でしょう。国や自治体が税金の無駄遣いをしたり、不正な使い方をしているというニュースを聞くと、怒りを感じます。

ですが、経営者としてはグッと堪えて税金を払いましょう。なぜなら、黒字経営だからこその納税だからです。銀行にしてみれば、納税していることが黒字経営のバロメーターになるのです。

極端な社長になると、「何が何でも税金を払いたくない」という人もいて、決算を赤字にしたがる人がいます。しかし、融資を受けるには、原則的に最低3年前から黒字でないと審査が通りません。税金を回避するために赤字を出し続けていると、いざ融資が必要となったとき、「こんな業績では貸せません」となってしまうのです。

銀行がお金を貸したくなる会社とは、つまり、健全な経営がなされている会社です。それは、適切にお金を使い、適切に納税している会社のことをいいます。

納税額をできるだけ抑えるための「節税」の本などもありますが、過度な節税はお勧めしません。余分に納税する必要はありませんが、適正な納税はすべきと考えます。

無駄に資金を使うより「適切な納税」をする方が効率的

節税本を見ると、あたかも節税が良いことのように書いてあります。そこでは一番簡単な節税法として「経費を増やして利益を減らす」ことが提示されています。それで、期末が近づくと、「何か買っておくものはないか」「経費になるものはないか」と考え、あれこれと必要のないものを買ってしまう社長が多くいるのです。しかし、必要なものにお金を使うことは後々の利益を生むことになるのでいいですが、必要ないものに使ってしまうと、たいてい「消費して終わり」になってしまいがちです。無駄にお金が消えていき、資産として残りません。それでは会社の資金が減るだけです。

経費を増やすためにあれこれ買いすぎて、結局、手元にお金が残らなかったという社長を何人も見てきました。

現在、法人税の税率は軽減されてきています。小規模企業の場合、課税所得800万円までは19%、800万円を超えた部分は23.4%です(2016年4月以降に開始する事業年度)。

納税が惜しくて、たいして必要もないものに100万円を使って経費計上をしたとします。しかし、結局それが収益にはつながらなかったとしましょう。すると、100万円が無駄になります。

一方、100万円を使わないで納税したとします。会社の利益額にもよりますが、地方税も含めると、税率は30〜40%です。つまり、半分以上は手元に残ります。無理に資金を使ってしまうより、納税したほうが会社に残るお金が多くなるのです。手元に残ったお金は万が一のために置いておいたり、有効活用したりすればいいでしょう。

税対策というのは、「税金を浮かせるための対策」ではなく、「余分に納めすぎないための対策」と考えましょう。

赤字の会社に融資をする銀行はない

次に④(3期連続黒字の決算であること)ですが、融資を視野に入れている場合、赤字化を考えるのは論外です。税金を払いたくないばかりに赤字で申告しようとする社長がいますが、赤字の会社に融資してくれる銀行などありません。2期連続赤字の場合は、向こう3年間、黒字の申告書を出した後でないと融資は受けられないと思ってください。

いざ「運転資金が足りない! 今すぐ融資が必要だ」となった段階で、「これから3年間の決算を見て考えます」と言われても待てません。ピンチのときにスムーズに融資を受けるためにも、黒字決算は死守していただきたいと思います。

当期利益の最低ラインは月の元本返済額の12カ月分以上

⑤(純資産の部が資本金以上の数字であること)については、損益計算書の中の「当期利益」の額を見ます。損益計算書の見方は後ほど説明しますが、当期利益というのは、売上から経費などを引いた最終的な利益のことです。その額が大きければ税額は高くなるし、小さければ税額も低くなる仕組みです。

この当期利益がどれくらいあればいいかというと、最低ラインは当期利益に、当期計上した減価償却費を足した金額が、月の元本返済額の12カ月分以上あること、となります。

月額元本10万円を返済していくとしたら、年間で120万円が必要です。

決算書こそが「会社の顔」だが・・・

③~⑤のチェックポイントは、会社の決算書がその資料になります。決算書こそが〝会社の顔〟ですから、少しでも格好よく見せたいと思うのは誰でも同じです。ところが、融資を受けたいあまりに、実際とかけ離れた数字で決算書を作るケースがあります。

融資を受けやすいように決算書を黒字化しようとする場合に、よく使われる手として、次のようなものがあります。

●架空の売上計上

架空の売上を計上して、実際よりも利益を大きく見せる方法です。いわゆる売上の水増しです。

●前倒し売上計上

決算を過ぎてから売り上げたものを、今期に前倒しして計上し、売上を大きくする方です。

付け焼き刃の決算対策は無意味

●買掛金の未計上

買掛金を翌期計上に先延ばしする方法です。買掛金とは簡単に言うと、ツケで物を買うこと。ツケで物を買ったら、そのときに計上しなくてはなりませんが、これを翌期に先延ばしします。そうすることで、今期の仕入れを先延ばししたことになり、利益が増えます。

●棚卸計上増額

棚卸商品を販売する目的で仕入れると、売れた分が「経費」になり、売れていない分は「在庫」になります。棚卸とは、在庫がどのくらいあるのか、確認して集計することです。

在庫というのは仕入れるためにお金は出ていきますが、いずれは売れてお金に換わります。つまり、運転資金が寝ている状態です。そのため、在庫の金額(棚卸額)によって決算書の利益の額が増減します。棚卸の額を大きくすると、仕入れの額が小さくなり、結果として売上総利益が大きくなります。

こうした決算書の数字の操作は、程度にもよりますが、悪質な場合は粉飾、虚偽になります。もちろん犯罪です。

犯罪レベルではなくても、数字を故意に操作したり、都合よくごまかしたりすることは絶対にやめましょう。金融のプロが見れば「これはウソだろう」「ちょっと都合よく数字を盛っているな」と容易に見破ることができます。付け焼き刃の決算対策は無意味と思ってください。

「不自然な数字」には極めて敏感な銀行員

どうして見る人が見ると数字のウソがバレてしまうかというと、「前期と比べて、一部の数字だけが大きく変動している」とか「長年の付き合いの中で、これまでに見たことのない数字の動きをしている」といった〝不自然さ〟に気づくからです。

たとえば、棚卸の額が今期だけやけに増えていたら、銀行は「ん?」と引っかかります。そして、「今期はやけに棚卸が多いですが、どうしてこういうことになったのですか」と社長に質問します。

このとき、社長はその原因や理由を明確に説明しなくてはなりません。しかし、決算書を操作している場合はたいてい、あたふたしたり、説明があやふやになったります。顧問税理士が作った決算書で社長がノータッチの場合は、特にそうなります。

答えを用意していてもどこかでボロは出る

答えを用意していた場合でも、銀行は別の方向から質問を重ねます。

ありがちなやり取りとしては、社長が「今期棚卸が増えたのは、仕入れ先の会社がセールをしたので、まとめ買いしたのです。どうせ使うものだから、安いときに買ってストックしておくことにしました」と用意していた答えをしゃべったとします。

すると、銀行は「そうですか」と言いながら、「では、その在庫はいつさばけますか」と、さらに突っ込んだ質問をしてきます。どんどん突っ込まれているうちに、どこかでボロは出ます。

鈴木 みさ

株式会社スタジオM 代表取締役

Intelligent Financial Management株式会社 取締役